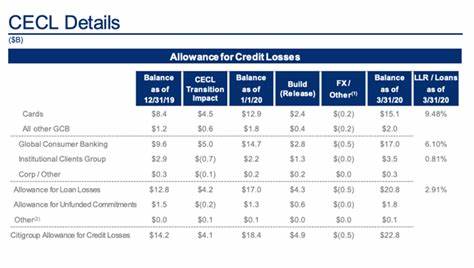

Die amerikanische Großbank Citigroup hat kürzlich angekündigt, ihre Rückstellungen für potenzielle Kreditausfälle zu erhöhen, ein Schritt, der in der Finanzwelt aufmerksam verfolgt wird. Diese Maßnahme spiegelt die wachsende Unsicherheit im Kreditbereich wider und zeigt zugleich die strategische Vorsorge des Instituts vor möglichen Risiken, die aus der aktuellen wirtschaftlichen Lage resultieren. Die Entscheidung von Citigroup, mehr Kapital für mögliche Verluste bereit zu halten, signalisiert nicht nur eine Reaktion auf steigende Ausfallwahrscheinlichkeiten, sondern auch ein bewusstes Management der Bilanz, das darauf abzielt, die Stabilität und Widerstandsfähigkeit der Bank zu sichern.Die Ursachen für die Erhöhung der Rückstellungen sind vielfältig. Einerseits wirken sich die anhaltend hohen Zinsen und Inflation in den Vereinigten Staaten zunehmend belastend auf verschiedene Verbrauchersektoren aus.

Dies führt dazu, dass manche Kreditnehmer möglicherweise Schwierigkeiten haben könnten, ihre Verpflichtungen termingerecht zu erfüllen. Besonders im Bereich der Autofinanzierungen ist in der Branche ein leichter Anstieg der Zahlungsausfälle zu beobachten, auch wenn Citigroups Engagement in diesem Segment vergleichsweise gering ist. Die Bank setzt dabei auf ein solides Kreditportfolio mit stabilen Kundenprofilen, wodurch sie im Vergleich zu einigen Wettbewerbern besser positioniert bleibt.Vis Raghavan, der Leiter des Bankgeschäfts bei Citigroup, erklärte auf einer Konferenz von Morgan Stanley, dass die Kreditkosten für das laufende Quartal voraussichtlich um mehrere hundert Millionen Dollar steigen könnten. Dies übersteigt die bisherigen Analystenerwartungen und verdeutlicht die dynamische Anpassung der Risikovorsorge durch Citigroup.

Diese Politik der flexiblen Rückstellungsbildung ermöglicht es der Bank, schneller auf Marktveränderungen und wirtschaftliche Herausforderungen zu reagieren, ohne dabei die langfristige Kreditqualität zu gefährden.Die kreditbezogenen Risiken, die Citigroup adressiert, sind nicht nur ein Spiegelbild der internen Risikobewertung, sondern auch ein Indikator für die allgemeine Entwicklung im US-Finanzsektor. Während das Kreditumfeld zunehmend volatil ist, halten viele Banken an konservativen Kreditvergabestandards fest und erhöhen ihre Puffer, um potenzielle Verluste abzufangen. Citigroup hebt gleichzeitig hervor, dass die aktuellen Rückstellungen als vorsorgliche Maßnahme zu verstehen sind und dass die Kreditqualität im Wesentlichen erhalten bleibt. Dies vermittelt Investoren und Marktteilnehmern Vertrauen in die Stabilität der Bank trotz eines schwierigen wirtschaftlichen Umfelds.

Jane Fraser, die CEO von Citigroup, hatte bereits zuvor darauf hingewiesen, dass die Kreditverluste zwar zunehmen, aber weiterhin in einem beherrschbaren Rahmen liegen, der mit einem sich langsam normalisierenden Kreditzyklus vereinbar ist. Diese Einschätzung stützt die Auffassung, dass der aktuelle Anstieg der Rückstellungen weniger Ausdruck einer Krise ist, sondern vielmehr eine verantwortliche Vorbereitung auf Anpassungen im Markt darstellt. Damit bleibt Citigroup optimistisch in Bezug auf die widerstandsfähige US-Verbraucherschaft, zeigt jedoch eine zugleich risikobewusste Haltung angesichts möglicher wirtschaftlicher Unsicherheiten.Die Erhöhung der Kreditrückstellungen durch Citigroup findet vor dem Hintergrund anhaltend hoher Inflation, steigender Zinssätze und geopolitischer Spannungen statt, die das Konsumverhalten und die wirtschaftlichen Perspektiven beeinflussen. Banken weltweit beobachten solche Entwicklungen genau, da sie Auswirkungen auf die Fähigkeit der Kreditnehmer haben, ihre Schulden zu bedienen.

In diesem Kontext wird Citigroups Entscheidung, ihre finanzielle Pufferzone zu erweitern, als proaktive Maßnahme verstanden, um auf potenzielle Turbulenzen vorbereitet zu sein.Darüber hinaus ist die Strategie der Rückstellungserhöhung ein Zeichen für die umfassende Balance zwischen Wachstum und Risiko, die Citigroup in ihrem Geschäftsmodell verfolgt. Ein zu aggressives Kreditwachstum in unsicheren Zeiten könnte die Bank verwundbar machen, während eine vorsichtige Rückstellungspolitik dazu beiträgt, langfristige Stabilität zu gewährleisten und das Vertrauen der Anleger zu stärken. Somit ist die Maßnahme nicht nur eine Reaktion auf aktuellen Druck, sondern auch ein Teil einer verantwortungsvollen und nachhaltigen Finanzstrategie.Aus Investorensicht ist die Erhöhung der Kreditrückstellungen oft ein zweischneidiges Schwert.

Einerseits kann dies kurzfristig zu Belastungen im Gewinn führen, andererseits signalisiert sie jedoch eine umsichtige Geschäftsführung, die zukünftigen Risiken entgegenwirkt. Investoren achten daher zunehmend auf solche Signale, um die Qualität und Sicherheit ihrer Anlagen besser einschätzen zu können. Citigroup positioniert sich hier als solide Bank mit einem klaren Fokus auf Risikomanagement und langfristige Stabilität.Die Bedeutung eines gut aufgestellten Kreditportfolios wird besonders in Zeiten wirtschaftlicher Unsicherheit deutlich. Citigroups Engagement, ein robustes und diversifiziertes Kundensegment zu bedienen, scheint einen wesentlichen Beitrag zur Resilienz der Bank zu leisten.

Dies umfasst nicht nur Privatkunden mit guten Bonitätsratings, sondern auch Geschäftskunden, deren wirtschaftliche Stärke ebenfalls einen stabilisierenden Faktor darstellt. Die gezielte Einschränkung von Risikosegmenten, wie etwa im Bereich der Konsumdarlehen, zeigt, dass die Bank ihre Kreditvergabepraxis kontinuierlich anpasst, um unnötige Risiken zu vermeiden.Die Marktreaktionen auf die Ankündigung von Citigroup fielen gemischt aus, da Anleger die kurzfristigen Kosten gegen die langfristigen Vorteile einer stärkeren Risikovorsorge abwägen. Im weiteren Verlauf wird entscheidend sein, wie sich die allgemeine Wirtschaftslage entwickelt und ob sich die Einschätzungen bezüglich einer langsam normalisierenden Kreditlandschaft bestätigen. Sollte der Trend zu mehr Zahlungsausfällen anhalten, könnten weitere Anpassungen der Rückstellungen erforderlich werden, was die Aufmerksamkeit der Finanzmärkte weiterhin auf Citigroup richten wird.

Abschließend lässt sich festhalten, dass Citigroups Erhöhung der Rückstellungen für Kreditausfälle ein klarer Hinweis auf das derzeit herausfordernde Umfeld für Banken und Kreditnehmer ist. Gleichzeitig zeigt die Maßnahme, dass die Bank frühzeitig Gegenmaßnahmen ergreift, um finanzielle Stabilität sicherzustellen und auf unsichere Zeiten vorbereitet zu sein. Für Anleger und Marktbeobachter bleibt somit spannend zu verfolgen, inwieweit diese Strategie Früchte trägt und wie sich die Kreditlandschaft in den kommenden Monaten gestalten wird. Citigroup stellt mit diesem Vorgehen eindrucksvoll unter Beweis, dass verantwortungsvolles Risikomanagement und vorausschauende Planung in der modernen Bankenwelt unverzichtbar sind.