Festgeldanlagen erfreuen sich erneut großer Beliebtheit, denn die aktuellen Zinssätze bieten Anlegern attraktive Chancen auf sichere und planbare Renditen. Im Mai 2025 liegt die maximale Verzinsung bei bis zu 4,40 % APY, was im Vergleich zu traditionellen Sparbüchern und vielen anderen Sparformen eine bemerkenswerte Rendite darstellt. Diese Entwicklung folgt unter anderem auf die mehrfachen Zinssenkungen der US-Notenbank Federal Reserve im Jahr 2024, die den Finanzmarkt in Bewegung gebracht haben und gleichzeitig attraktive Festgeldangebote ermöglichten. In diesem Beitrag werfen wir einen genauen Blick auf die besten Festgeldzinsen heute, erläutern Hintergründe zur Zinsentwicklung und geben wertvolle Tipps, wie Sparer die passenden Festgeldprodukte finden können. Zudem betrachten wir die historischen Entwicklungen der Festgeldzinsen, um digitale Anleger besser einordnen zu können, was 2025 bedeuten kann.

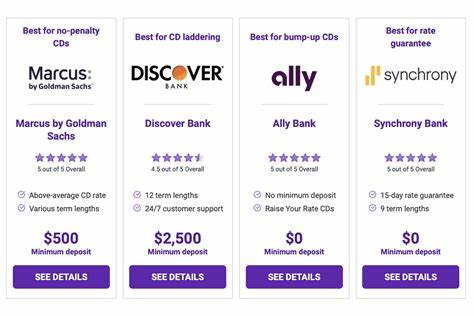

Aktuell bieten viele Banken attraktive Konditionen, wobei besonders die kurzen und mittleren Laufzeiten stark im Fokus stehen. Die besten Kurzzeit-Festgelder, mit Laufzeiten zwischen sechs und zwölf Monaten, bringen normalerweise zwischen 4,00 % und 4,50 % APY ein. Das Spitzenangebot liegt bei einer Verzinsung von 4,40 % APY und wird derzeit von Marcus by Goldman Sachs auf einen 14-monatigen Festgeldvertrag angeboten. Das Eröffnungsminimum für dieses Konto beträgt 500 US-Dollar, was auch für Neukunden eine überschaubare Einstiegshürde darstellt. Vergleichbare Produkte finden sich bei verschiedenen Banken, wobei Online-Anbieter tendenziell die besseren Zinssätze offerieren, da deren Betriebskosten niedriger sind als bei traditionellen Filialbanken.

Dies ist ein entscheidender Faktor für Sparer, die möglichst hohe Erträge anstreben. Die Entwicklung der Festgeldzinsen lässt sich in den letzten zwei Jahrzehnten gut nachvollziehen und zeigt interessante Trends. Anfang der 2000er Jahre lagen die durchschnittlichen Zinsen für einjährige Festgelder deutlich höher, was vor allem mit einer robusteren Konjunktur und einer restriktiven Zinspolitik der Zentralbanken zusammenhing. Die Finanzkrise 2008 führte anschließend zu einem starken Zinsrückgang. Um die Wirtschaft zu stabilisieren und das Wachstum anzukurbeln, senkten die Zentralbanken weltweit ihre Leitzinsen auf nahe null Prozent.

Diese Periode führte dazu, dass Festgeldzinsen jahrelang sehr niedrig blieben. So betrug beispielsweise im Jahr 2009 die Durchschnittsrendite für ein einjähriges Festgeldkonto nur etwa 1 % APY, bei längeren Laufzeiten konnte man mit weniger als 2 % rechnen. Die tiefe Zinsphase setzte sich in den Jahren danach fort, vor allem gezeichnet durch die nachfolgende Great Recession ab 2007 und die politischen Maßnahmen zur wirtschaftlichen Stimulierung. Infolge der Corona-Pandemie ab 2020 drückten Notfallzinssenkungen die Renditen der Festgeldanlagen auf neue Tiefststände. Doch eine Wende kam mit dem starken Anstieg der Inflation, der die Zentralbanken zwang, den Leitzins in einer Reihe von Schritten von März 2022 bis Juli 2023 fast elfmal zu erhöhen.

Diese starken Zinsanhebungen führten zu deutlich gestiegenen Angeboten bei Festgeldern, sogenannten Certificates of Deposit. Im September 2024 begann die Federal Reserve erstmals wieder mit Zinssenkungen, nachdem der Inflationsdruck als weitgehend unter Kontrolle betrachtet wurde. Diese jüngsten Anpassungen bedeuteten zwar einen Rückgang bei den Festgeldzinsen, sie bleiben dennoch historisch gesehen auf einem attraktiven Niveau. Interessant ist, dass das geläufige Muster, dass längere Laufzeiten höhere Zinsen bieten, aktuell nicht uneingeschränkt Anwendung findet. Heute ist der höchste durchschnittliche Zinssatz bei einer Laufzeit von rund zwölf Monaten zu beobachten, was auf eine Abflachung oder sogar eine Inversion der Zinskurve hindeutet.

Solche Phänomene treten gewöhnlich in Zeiten wirtschaftlicher Unsicherheit auf oder wenn Anleger eine zukünftige Zinssenkung erwarten. Beim Blick auf die Anlageplanung ist es essenziell, nicht nur die nominalen Zinssätze zu betrachten, sondern auch weitere Faktoren, die sich maßgeblich auf die Rendite auswirken können. Die eigenen Sparziele und die geplante Anlagedauer sind dabei zentral. Festgelder sind durch feste Laufzeiten charakterisiert – das Kapital wird über einen vorher definierten Zeitraum gebunden und vorzeitige Verfügungen ziehen in der Regel Strafgebühren nach sich, die Erträge mindern können. Die typischen Festgeldlaufzeiten reichen von wenigen Monaten bis zu mehreren Jahren.

Ein gut durchdachter Anlagehorizont hilft, Liquiditätsengpässe zu vermeiden und Verluste durch Strafzahlungen auszuschließen. Auch die Auswahl der Bank ist von großer Bedeutung. Die Zinssätze variieren nicht nur je nach Laufzeit, sondern auch abhängig vom Institut. Onlinebanken neigen dazu, aufgrund geringerer Kosten höhere Zinsen anzubieten. Dennoch sollte die Sicherheit der Einlagen vor der höheren Rendite stehen.

Ein wesentliches Kriterium ist daher die Einlagensicherung. Am sichersten sind Banken mit einer offiziellen Einlagensicherung, wie der FDIC in den USA oder der deutschen Entschädigungseinrichtung deutscher Banken für Privatkunden. Mindestens sollten Kunden bei der Wahl einer Bank darauf achten, dass diese eine Einlagensicherung bis mindestens 100.000 Euro oder US-Dollar bietet, um im Falle einer Bankenpleite abgesichert zu sein. Weitere entscheidende Merkmale sind die Mindestanlagebeträge und mögliche Gebühren.

Einige Festgeldprodukte verlangen eine höhere Mindesteinlage, was für Kleinsparer eine Hürde darstellen kann. Zum Glück gibt es auch Anbieter, die keine Mindestbeträge vorschreiben oder sehr niedrige Einstiegshürden haben. Für Personen mit begrenztem Startkapital ist dies eine wichtige Entscheidungshilfe. Zu beachten sind zudem Angebote wie Step-up oder dynamische Festgeldkonten, bei denen sich die Zinsen während der Laufzeit erhöhen können. Diese Produkte sind attraktiv, da sie die Chance bieten, von steigenden Zinsen zu profitieren.

Allerdings zeigen Vergleiche häufig, dass klassische Festgelder mit einem festen Zinssatz oft bessere Gesamtzinsen bringen. Das liegt an der Unsicherheit, wie sich die Inflationsrate und das allgemeine Zinsniveau in Zukunft entwickeln werden. Ein weiterer spannender Aspekt ist die Frage, ob Festgelder heute noch eine gute Investition sind. Ihre Stärken liegen in der Sicherheit und den festen Erträgen. Sie eignen sich besonders für konservative Anleger, die Risikominimierung schätzen und ihr Kapital planbar vermehren möchten.

Allerdings könnten Festgeldzinsen, gerade bei längeren Laufzeiten, nicht immer mit der Inflation Schritt halten, was die reale Kaufkraft mindert. Die richtige Balance zwischen Sicherheit, Erträgen und Flexibilität ist individuell verschieden. Für viele Sparer bieten mittelfristige Festgelder eine attraktive Kombination aus Ertrag und Liquiditätsplanung. Zusammenfassend lässt sich sagen, dass die aktuellen Festgeldzinsen im Mai 2025 attraktive Möglichkeiten bieten, vor allem für Anleger, die Wert auf Sicherheit und Planung legen. Die Höchstzinsen von bis zu 4,40 % APY am Markt – beispielsweise bei Marcus by Goldman Sachs – stellen ein starkes Angebot dar, um das Kapital gewinnbringend anzulegen.

Beim Vergleichen und Auswählen von Festgeldkonten lohnt es sich, neben der Höhe der Verzinsung auch Laufzeit, Mindesteinlage, Einlagensicherung sowie mögliche Gebühren zu berücksichtigen. Zudem sollte die eigene Finanzsituation sorgfältig geprüft werden, um das passende Produkt ohne Liquiditätsengpässe auszuwählen. Festgelder bleiben auch im heutigen Niedrigzinsumfeld eine solide Option und eine gute Ergänzung zu einem ausgewogenen Portfolio. Durch umsichtiges Vergleichen und gezielte Auswahl lassen sich die Chancen auf eine zufriedenstellende Rendite optimal nutzen, um die finanzielle Zukunft sicher und rentabel zu gestalten. Daher empfiehlt es sich, die aktuellen Angebote regelmäßig zu beobachten und bei attraktiven Bedingungen zeitnah zu handeln, bevor Zinssätze wieder sinken.

So bleiben Sie auf dem neuesten Stand und sichern sich die besten Konditionen am Festgeldmarkt.