Versorgungsunternehmen gelten seit jeher als stabile und defensive Investitionen, besonders in Zeiten wirtschaftlicher Unsicherheit. Einer dieser Spieler, Essential Utilities, Inc. mit dem Börsenkürzel WTRG, hat in den letzten Jahren vermehrt die Aufmerksamkeit von Investoren auf sich gezogen. Das Unternehmen ist in den Bereichen Wasser- und Gasversorgung tätig und profitiert von der konstanten Nachfrage nach diesen lebenswichtigen Dienstleistungen. Aber was macht Essential Utilities so besonders, und lohnt sich ein Investment gerade jetzt im Jahr 2025? Grundsätzlich liefern Versorgungsunternehmen wichtige Infrastrukturen wie Wasser, Strom und Gas – Dienstleistungen, die auch in wirtschaftlichen Krisenzeiten kaum an Nachfrage verlieren.

Diese Stabilität sorgt dafür, dass Versorgertitel oft als defensive Aktien gelten und zur Risikominderung in Portfolios beitragen können. Mit dem zunehmenden Fokus auf Nachhaltigkeit und den Ausbau von Infrastrukturen rücken Unternehmen in diesem Sektor zusätzlich in den Fokus von Anlegern, die auf zukunftssichere Investments setzen möchten. Laut aktuellen Analysen von Morningstar-Strategen wie Travis Miller und Andrew Bischof bleibt der Versorgungssektor trotz des Zinsanstiegs im Jahr 2024 ein starkes Investmentumfeld. Der dramatische Kursanstieg im Vorjahr hat sich zwar im Oktober 2024 etwas abgeschwächt, doch die Fundamentaldaten und prognostizierten Dividendensteigerungen von durchschnittlich fünf Prozent im Jahr 2025 deuten auf weiterwachsende Attraktivität hin. Dies spricht dafür, dass sich WTRG angesichts dieser positiven Aussichten gut positioniert hat.

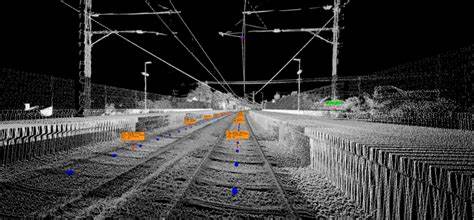

Ein wesentlicher Wachstumstreiber für Versorgungsunternehmen liegt in der zunehmenden Elektrifizierung durch technologische Innovationen. Die Verbreitung von Künstlicher Intelligenz, der Ausbau von Rechenzentren und die steigende Anzahl von Elektrofahrzeugen erhöhen den Bedarf an zuverlässiger Stromversorgung enorm. Rechenzentren allein verursachen bereits knapp 4,5 Prozent des gesamten US-Stromverbrauchs, eine Zahl, die Prognosen zufolge bis 2030 auf fast acht Prozent steigen wird. Diese Veränderungen stellen hohe Anforderungen an die Stromnetzinfrastruktur, die in den USA oft veraltet ist. Es besteht ein dringender Bedarf an Investitionen, um Kapazität, Stabilität und Resilienz des Netzes zu verbessern.

Unternehmen, die sich mit der Speicherung von Energie, Netzmodernisierung und Erzeugung beschäftigen, dürften daher zukünftig von attraktiven Wachstumschancen profitieren – Essential Utilities ist in mehreren dieser Bereiche aktiv. Aus Investorensicht sind die aktuellen Bewertungen des Sektors ebenfalls bemerkenswert. Laut JP Morgan lag das Kurs-Gewinn-Verhältnis der Versorgungsunternehmen im Vergleich zum breiten Markt 13 Prozent niedriger, was auf eine Unterbewertung hindeutet. Trotz der anhaltenden Hochbewertungen vieler Märkte bietet der Versorgungssektor somit immer noch ein attraktives Chancen-Risiko-Verhältnis. Zudem könnten fallende Zinsen die Dividendenrenditen der Versorgertitel noch profitabler machen.

Dividenden sind ein zentraler Aspekt im Versorgerinvestment. Praktisch alle großen Versorgungsunternehmen haben für 2025 bereits Dividendenerhöhungen angekündigt oder sind auf Kurs, diese im ersten Quartal umzusetzen. Die durchschnittliche Dividendensteigerung im Sektor verspricht stabile und wachsende Erträge, die insbesondere für Anleger attraktiv sind, die auf regelmäßige Ausschüttungen und Einkommenssicherheit angewiesen sind. Essential Utilities ist in diesem Kontext keine Ausnahme. Das Unternehmen hat eine lange Historie stetiger Dividendenausschüttungen und -steigerungen.

Die Kombination aus nachhaltigem Wachstum der zugrundeliegenden Versorgungsbereiche, strategischen Investitionen in Netzmodernisierungen und New-Energy-Initiativen macht die Aktie für Langfristanleger faszinierend. Darüber hinaus ist die defensive Natur von Versorgungsaktien besonders wertvoll in einem Umfeld volatiler Kapitalmärkte. Während Technologieaktien sowie andere wachstumsorientierte Sektoren aufgrund globaler Unsicherheiten und Zinsanpassungen starke Schwankungen erleben können, bieten Versorger eine vergleichsweise stabile Entwicklung. Dies macht Essential Utilities gerade für risikoaverse Anleger interessant, die in einem diversifizierten Portfolio auf Stabilität setzen wollen. Nicht zuletzt spielt auch die ESG-Komponente eine immer größere Rolle bei Investitionsentscheidungen.

Die Optimierung von Wasserversorgungssystemen, Energieeffizienzsteigerungen und die Anpassung an klimabedingte Extremwetterereignisse sind elementare Aufgaben, mit denen sich Unternehmen wie Essential Utilities auseinandersetzen. Fortschritte und Investitionen in diesen Bereichen verbessern nicht nur die operative Stabilität, sondern stärken auch die Position bei nachhaltigkeitsorientierten Investoren. Die Herausforderung des alten elektrischen Netzes in den USA, dessen Grundstruktur über ein Jahrhundert alt ist, eröffnet Essential Utilities zugleich Chancen zur Expansion und Verbesserung des Serviceangebots. Investitionen in moderne Technologien, Energiespeicherung und Netzupgrades sind daher zentrale Wachstumsfelder, die den langfristigen Unternehmenswert steigern können. Auch wenn Versorgungsunternehmen allgemein als eher „teuer“ gelten, zeigt die vergleichbare Bewertung von Essential Utilities im Sektor, dass die Aktie noch Potenzial für Kurssteigerungen bietet, besonders wenn die sektorspezifischen Wachstumsfaktoren – wie die Verbreitung von Elektrofahrzeugen und KI-Anwendungen – weiter an Fahrt gewinnen.

Die strukturelle Nachfrage nach Elektrizität und sauberem Wasser bleibt unverändert hoch, was eine solide Grundlage für anhaltende Erträge schafft. Ausgehend von diesen Erkenntnissen lässt sich festhalten, dass Essential Utilities, Inc. (WTRG) unter den profitabelsten Versorgungsaktien der Gegenwart eine vielversprechende Rolle einnimmt. Die solide Dividendenhistorie, das Wachstumspotenzial durch Infrastrukturmodernisierung sowie die defensive Absicherung gegenüber Marktschwankungen machen die Aktie besonders interessant. Für Anleger, die nach einem stabilen Investment mit attraktiven Renditen suchen und von den aktuellen Megatrends Elektrifizierung und Digitalisierung profitieren möchten, ist Essential Utilities eine Überlegung wert.