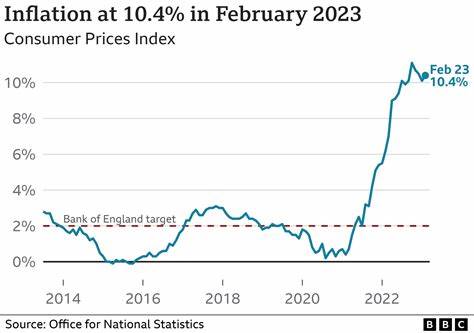

Die jüngst veröffentlichten Verbraucherpreisindex (CPI)-Daten für den April 2025 überraschen viele Marktteilnehmer mit einer geringeren Inflationsentwicklung als erwartet. Während frühere Prognosen von einem moderateren Anstieg der Verbraucherpreise ausgingen, zeigten die offiziellen Zahlen einen monatlichen Anstieg von lediglich 0,2 Prozent bei Kopf- und Kerninflation, was unter den Prognosen von 0,3 Prozent lag. Die Gesamtinflation sank leicht auf 2,3 Prozent, ebenfalls unter den Erwartungen. Trotz dieser scheinbar positiven Entwicklung bleiben viele Ökonomen und Anleger skeptisch, da die Inflation insbesondere durch die durch die Trump-Regierung eingeführten hohen Importzölle auf Waren aus China erheblich beeinflusst wird. Die Rolle der Zölle, insbesondere der drastischen Anhebung im April auf bis zu 145 Prozent, ist ein entscheidender Faktor für die Preisentwicklung einiger bedeutender Konsumgüter.

Zum Beispiel stiegen die Preise für Haushaltsmöbel und große Elektrogeräte deutlich an – Möbel und Bettwaren verteuerten sich im April um 1,5 Prozent, während die Preise für große Haushaltsgeräte im Monatsvergleich um 1,3 Prozent kletterten. Besonders auffällig ist der Anstieg bei Audio-Geräten, deren Preise in einem historisch starken Monatsanstieg um 8,8 Prozent zulegten. Diese Daten deuten darauf hin, dass die Strafzölle, trotz des neuen Handelsabkommens zwischen den USA und China, einen direkten und spürbaren Preisdruck im US-Konsumsektor verursachen. Das am Montag verkündete Rahmenabkommen zwischen den USA und China hat die Markterwartungen beeinflusst und teilweise Beruhigung hinsichtlich zukünftiger Handelsspannungen gebracht. Doch trotz dieses Fortschritts bleibt eine gewisse Unsicherheit, wie sich die Zölle mittelfristig auf die Wirtschaft und insbesondere die Verbraucherpreise auswirken werden.

Ökonomen wie Samuel Tombs von Pantheon Macroeconomics warnen, dass die erwartete Inflationsrate von 3,2 Prozent beim Kern-PCE-Preisindex für 2025 weiterhin Bestand haben könnte, da viele Warenverflechtungen und Lieferketten durch die hohen Zölle verkompliziert werden und Importe über alternative Länder und Routen umgeleitet werden könnten. Unterdessen beobachten Investoren mit Spannung die Signale der US-Notenbank Federal Reserve (Fed). Die sinkenden Hoffnungen auf Zinssenkungen wurden durch die CPI-Zahlen bestätigt, da die Märkte nach Veröffentlichung der Daten nur noch mit einer Wahrscheinlichkeit von rund 39 Prozent auf eine Zinssenkung bis zum Ende Juli rechnen. Diese Erwartung ist erheblich gesunken im Vergleich zu den 78 Prozent, die noch vor etwa einer Woche im Raum standen. Experten wie Skyler Weinand von Regan Capital betonen, dass die Zölle weiterhin bestehen und sich infolgedessen auf Verbraucherpreise und letztlich auch auf die Zinslandschaft auswirken werden.

Damit dürften Zinssenkungen der Federal Reserve im Jahr 2025 ohne rezessive Wirtschaftsbedingungen kaum wahrscheinlich sein. Die Auswirkungen dieser Entwicklungen zeigen sich auch deutlich an den Aktienmärkten. Nach den enttäuschenden, wenn auch niedrigeren Inflationszahlen, reagierten die S&P 500-Futures nur leicht positiv mit einem Anstieg von rund 0,2 bis 0,3 Prozent. Der Technologieindex Nasdaq legte sogar etwas stärker zu, während der Dow Jones etwas an Boden verlor, unter anderem aufgrund von Meldungen über steigende Kostenbelastungen bei UnitedHealth Group, welches zudem den Rücktritt seines CEO ankündigte. Insgesamt spiegeln die Kursbewegungen die Zurückhaltung der Anleger wider, die sich einerseits von einer dauerhaft niedrigen Inflation eine Belebung der Märkte versprechen, andererseits aber die Risiken durch Zölle, steigende Anleiherenditen und mögliche Steueränderungen nicht außer Acht lassen.

Ein weiterer wichtiger Faktor, der die Marktentwicklung beeinflusst, sind die langfristigen US-Staatsanleihen. Die 10-jährige Rendite stieg marginal auf 4,46 Prozent, was auf eine verbesserte Wachstumsprognose und auf mögliche steuerliche Maßnahmen der Republikaner zurückgeführt wird, die das Haushaltsdefizit vergrößern könnten. Höhere Zinsen könnten den Investitionsspielraum einschränken und die Refinanzierungskosten für Unternehmen und Verbraucher verteuern – ein Umstand, der die Inflationssorgen zusätzlich befeuert. Die detaillierte Betrachtung der CPI-Komponenten zeigt eine differenzierte Inflationslandschaft. Die Kernwarenpreise legten mit einem Anstieg von nur 0,1 Prozent vergleichsweise moderat zu, während die Preise für Dienstleistungen um 0,3 Prozent stiegen.

Interessanterweise sank der Preis für Gebrauchtwagen um 0,5 Prozent, entgegen den allgemeinen Erwartungen. Neuwagenpreise blieben hingegen stabil, was vermutlich auf die Unsicherheiten durch die Zölle zurückzuführen ist, die den Automobilmarkt belasten. Im Dienstleistungssektor zeigte sich besonders der Bereich der Wohnkosten, dessen Abszensus gemessen in der "Owner's Equivalent Rent" mit einem starken Anstieg von 0,4 Prozent überraschte. Demgegenüber sanken Hotel- und Motelpreise leicht um 0,2 Prozent, und auch die Flugpreise verringerten sich mit einem Minus von 2,8 Prozent, was auf saisonale Faktoren und möglicherweise geringere Reisekosten hinweist. Vor dem Hintergrund der jüngsten CPI-Daten und der nach wie vor vorhandenen Handelsstreitigkeiten ist die zukünftige Geldpolitik der Federal Reserve Gegenstand intensiver Diskussionen.

Die Fed steht vor der Herausforderung, das Ziel einer stabilen Inflation von etwa zwei Prozent zu erreichen, ohne das Wirtschaftswachstum unnötig zu bremsen. Die geopolitischen Entwicklungen, insbesondere die Handelspolitik und die anhaltenden Zölle, erschweren diese Aufgabe zusätzlich. Gleichzeitig beobachten Anleger aufmerksam die Entwicklung an den Märkten, die auf den Handelskonflikt und die Inflation reagieren. Der deutliche Kursanstieg des S&P 500 zu Beginn der Woche, ausgelöst durch das US-China-Handelsabkommen, hat sich in den letzten Tagen stabilisiert, lässt jedoch Raum für Volatilität aufgrund der zugrundeliegenden Unsicherheiten. Speziell Branchen mit hoher Importabhängigkeit und Bereiche mit starker Preissensibilität – etwa im Konsumgütersektor – behalten die steigenden Kosten durch Zölle im Auge.

Für die kommenden Monate wird erwartet, dass weitere Wirtschaftsdaten, insbesondere die Produzentenpreisindizes (PPI) sowie der Kern-PCE-Index, die geldpolitischen Entscheidungen der Fed maßgeblich beeinflussen werden. Die Wirtschaftsdaten werden genau auf mögliche Inflationstendenzen, Wachstumsdynamik und Arbeitsmarktzahlen hin analysiert. Anleger sollten sich darüber bewusst sein, dass trotz des enttäuschend niedrigen CPI-Anstiegs einerseits, Risiken durch geopolitische Faktoren, Handelskonflikte und daraus resultierende Kostensteigerungen andererseits bestehen bleiben. Zusammenfassend lässt sich sagen, dass die CPI-Inflationsdaten für April 2025 ein gemischtes Bild zeichnen. Einerseits überraschen sie mit einer geringeren Gesamtinflation als erwartet, was kurzfristig zu leichten Kursgewinnen an den Aktienmärkten und einer Stabilisierung der Zinserwartungen führt.

Andererseits verweisen die Auswirkungen der Trump-Tarife auf erhebliche Preisdruckfaktoren in spezifischen Konsumgütersegmenten, was längerfristig die Inflationserwartungen beeinflussen könnte. Für die Fed bedeutet dies, dass eine vorsichtige und datenabhängige Geldpolitik weiterhin die wahrscheinlichste Vorgehensweise bleibt. Die Märkte und Investoren sollten sich folglich auf einen volatilen Ausblick einstellen, der von globalen Handelsbeziehungen, nationaler Fiskalpolitik und der Entwicklung der Inflation geprägt sein wird.