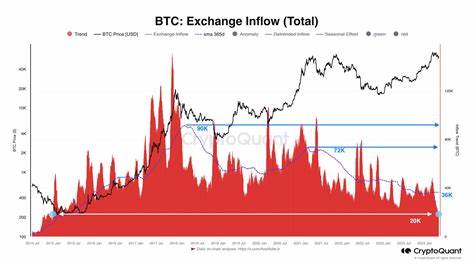

Der Bitcoin-Markt erlebt eine bemerkenswerte Verschiebung in Bezug auf die Verfügbarkeit von BTC auf zentralen Kryptobörsen. Die Daten, die von Glassnode und anderen On-Chain-Analyseplattformen stammen, zeigen, dass der Anteil von Bitcoin, der auf Exchanges gehalten wird, erstmals seit 2018 wieder unter 11 Prozent gefallen ist. Dieser historische Tiefstand weist auf ein mögliches Versorgungsdefizit hin, das weitreichende Folgen für den Markt und die Preisbildung von Bitcoin haben kann. Doch was steckt hinter dieser Dynamik und welche Faktoren treiben die aktuellen Veränderungen voran? Ein wesentlicher Treiber dieser Entwicklung ist die verstärkte institutionelle Nachfrage nach BTC und die damit verbundene Nutzung von Verwahrungslösungen außerhalb öffentlicher Börsen. Zahlreiche große Finanzunternehmen wie BlackRock, Fidelity oder Franklin Templeton setzen zunehmend auf spezialisierte Depotlösungen, um Bitcoin für ihre Kunden sicher und effizient zu verwahren.

Diese Plattformen bieten eine Alternative zu den klassischen Handelsbörsen und ermöglichen institutionellen Anlegern, ihre Bestände getrennt vom volatilen Tagesgeschäft an Exchanges zu halten. Parallel dazu ist die Skepsis gegenüber zentralisierten Kryptobörsen seit dem spektakulären Zusammenbruch von FTX im Jahr 2022 deutlich gewachsen. Das Vertrauen in solche Plattformen hat eine nachhaltige Erosion erfahren, was sich in einem massiven Abfluss von BTC von den Exchange-Wallets hin zu Cold Wallets und Self-Custody-Optionen widerspiegelt. Insbesondere in der Zeit von Ende 2022 bis Mitte 2023 stiegen die Nettoabflüsse wochenweise auf über 10.000 BTC an, insgesamt wurden über 200.

000 BTC von Börsen abgezogen. Die Haltung von Bitcoin durch langfristig orientierte Investoren, oftmals als HODLing bezeichnet, befindet sich gegenwärtig auf einem Zwei-Jahres-Hoch. Dies zeigt sich in den niedrigen Exchange Flows to Network Activity Ratios, die darauf hinweisen, dass immer weniger Bitcoin tatsächlich auf öffentlichen Börsen gehandelt werden. Stattdessen steigt die Bereitschaft, Bitcoin langfristig zu halten und nicht kurzfristig zu verkaufen, was das verfügbare Angebot auf dem Markt einschränkt. Die Kombination aus institutionellem Verwahrungstrend und erhöhtem Selbstverwahren durch Privatanleger hat unmittelbaren Einfluss auf die Liquidität von Bitcoin.

Weniger Coins auf den Börsen bedeuten, dass potenzielle Verkäufer eine geringere Auswahl haben und Käufer eventuell auf ein knapperes Angebot treffen. In einem Umfeld steigender Nachfrage können dadurch die Preise zusätzlich unter Aufwärtsdruck geraten. Die Einführung von Bitcoin-ETFs (Exchange Traded Funds) spielt ebenfalls eine signifikante Rolle bei der Absenkung der BTC-Bestände auf den Börsen. Seit dem Start dieser Fonds im Jahr 2024 ist das Volumen der verwalteten Bitcoin-Assets in den ETFs auf über 44 Milliarden US-Dollar angestiegen. Großinvestoren und institutionelle Anleger reagieren auf regulierte und zugängliche Produkte, die eine Teilhabe am Bitcoin-Markt erlauben, ohne die Coins selbst direkt halten zu müssen.

Diese Entwicklung verschiebt einen bedeutenden Teil der Bitcoin-Bestände vom direkten Handel auf den Börsen hin zu passiveren Investitionsvehikeln. Hinzu kommt ein steigendes Bewusstsein für die Risiken, die mit zentralisierten Plattformen verbunden sind. Die Fälle von Hacks, Insolvenzen und Betrugsfällen bei Kryptobörsen haben das Vertrauen nachhaltig erschüttert, was dazu führt, dass viele Nutzer zunehmend auf eigene Verwahrungslösungen oder vertrauenswürdige Drittanbieter setzen. Cold Storage, also das sichere Lagern von Kryptowährungen auf Offline-Geräten, wird dabei immer populärer und trägt so zur Verringerung der verfügbaren BTC-Bestände auf Handelsplattformen bei. Die Angebotsseite von Bitcoin ist zudem durch die begrenzte Emissionsrate, die im Protokoll des Netzwerks festgeschrieben ist, ohnehin limitiert.

Mit der sukzessiven Verringerung der neuen Bitcoin, die durch Halvings gebremst wird, reduziert sich der frische Nachschub an Coins zusätzlich. Kombiniert mit geringer Verfügbarkeit auf den Börsen entsteht eine klassische Supply-Shock-Situation, die potenziell größere Preisschwankungen begünstigt. Aus ökonomischer Sicht bedeutet ein geringeres Angebot bei gleicher oder steigender Nachfrage einen Aufwärtsdruck auf den Preis. Viele Experten sehen in der aktuellen Situation eine mögliche Ursache für zukünftige Kursanstiege, da der Markt eine Leistungsverknappung bei Bitcoin erlebt. Gleichzeitig kann die Reduktion der Liquidität auf den Handelsplattformen jedoch auch kurzfristig zu Volatilität führen, weil große Orders weniger gut absorbiert werden können.

Ein weiterer Faktor, der nicht unterschätzt werden darf, ist das wachsende Interesse von Unternehmen und öffentlichen Institutionen an Bitcoin als strategisches Asset. Öffentliche Firmen besitzen mittlerweile über 3% aller existierenden Bitcoins. Solche langfristigen Haltungen und strategischen Investments verknappen zusätzlich den handelbaren Bestand und stabilisieren den Markt durch geringere Verkaufsbereitschaft. Marktbeobachter und Analysten verfolgen diese Trends mit großer Aufmerksamkeit, da die Auswirkungen der sinkenden BTC-Bestände auf Börsen weitreichend sind. Ein langfristiger Supply Shock kann den Bitcoin-Markt grundsätzlich neu definieren und den Zugang zu liquiden Bitcoin verändern.

Gleichzeitig entsteht durch die institutionelle Adaption und Entwicklung sicherer Verwahrungslösungen eine neue Phase der Professionalisierung des Marktes, die das Wachstums- und Preisentwicklungspotential von Bitcoin nachhaltig fördern könnte. Abschließend lässt sich sagen, dass die faktische Reduktion der Bitcoin-Bestände auf zentralisierten Börsen ein wichtiger Indikator für das sich ändernde Marktverhalten ist. Diese Entwicklung reflektiert sowohl das zunehmende Vertrauen in selbstverwaltete Bitcoins als auch die steigende Rolle institutioneller Akteure, die den Markt festigen und verändern. Anleger sollten daher diese Dynamiken bei ihrer Investmentstrategie berücksichtigen, da die Verknappung von Bitcoin zukünftig entscheidende Impulse für die Preisentwicklung liefern kann. Insgesamt stellt die Annäherung des BTC-Anteils auf Exchanges an die Werte von 2018 eine bedeutende Marktentwicklung dar, die sowohl Chancen als auch Risiken beinhaltet.

Ein tieferes Verständnis dieser Thematik ist essentiell für alle, die im Kryptomarkt aktiv sind und von den kommenden Bewegungen profitieren oder sich schützen wollen.