Am 30. April 2025 zeigen die Hypothekenzinsen in Deutschland eine erfreuliche Trendwende. In der vergangenen Woche sind die Zinssätze für Immobilienkredite um fast 30 Basispunkte (0,30 Prozentpunkte) gefallen, was auf dem Markt für Baufinanzierungen und Refinanzierungen für Aufmerksamkeit sorgt. Dieser Rückgang folgt auf eine Phase der Volatilität und relativer Unsicherheit, die zahlreiche Kreditnehmer verunsichert hat. Um diese Entwicklung besser zu verstehen, ist es wichtig, die aktuellen Zinssätze sowie die verschiedenen Darlehensvarianten zu betrachten und ihre Vor- und Nachteile abzuwägen.

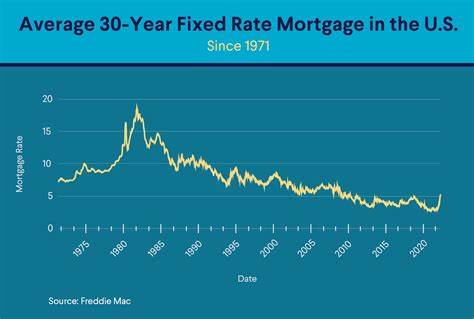

Zudem lohnt sich ein Blick auf die wirtschaftlichen Rahmenbedingungen, die diese Zinsbewegungen beeinflussen. Die aktuellen Durchschnittszinssätze für das Kaufen und Refinanzieren von Immobilien zeigen einen deutlichen Trend nach unten. Nach jüngsten Daten liegt der durchschnittliche Zinssatz für eine 30-jährige Festhypothek bei etwa 6,59 %, was einem Rückgang von 28 Basispunkten im Vergleich zur Vorwoche entspricht. Ähnlich verhält es sich mit der 15-jährigen Festhypothek, deren Zinssatz nun bei etwa 5,91 % liegt, ebenfalls ein deutlicher Rückgang von 27 Basispunkten. Die Zinssätze bei anderen Varianten wie der 20-jährigen Festhypothek und variabel verzinsten Darlehen (z.

B. 5/1 und 7/1 Adjustable Rate Mortgages) sind ebenfalls gesunken. Bei den Refinanzierungszinsen liegen die Sätze tendenziell etwas höher, jedoch folgen sie dem gleichen Muster fallender Werte. Die 30-jährige Festhypothek zur Refinanzierung liegt derzeit bei durchschnittlich 6,68 %. Für Immobilienbesitzer, die über eine Umschuldung nachdenken, ergeben sich somit attraktive Gelegenheiten, ihre Kreditkosten zu senken.

Die Senkung der Hypothekenzinsen hat für potenzielle Immobilienkäufer und Möglichkeit zur Anschlussfinanzierung weitreichende Auswirkungen. Einerseits werden Kredite wieder etwas erschwinglicher, da niedrigere Zinssätze zu geringeren monatlichen Belastungen und einer Reduzierung der Gesamtkosten über die Laufzeit führen. Für jene, die bereits ein Eigenheim besitzen und ihre laufende Finanzierung neu verhandeln wollen, bieten sich Chancen, von günstigeren Konditionen zu profitieren, den Kredit früher zurückzuzahlen oder die monatlichen Raten zu senken. Auf der anderen Seite ist die Zinsentwicklung nicht für alle gleich, da regionale Unterschiede und individuelle Bonitätsbewertungen eine Rolle spielen. So können Kreditnehmer mit exzellenter Bonität und geringem Risiko deutlich bessere Konditionen erhalten als andere.

Außerdem spielen auch Faktoren wie der Kreditbetrag, die Wahl der Laufzeit und eventuelle Sondertilgungsmöglichkeiten eine entscheidende Rolle bei den effektiven Kosten eines Darlehens. Im Kontext der aktuellen Marktsituation war der Rückgang der Zinssätze in den letzten Wochen so nicht unbedingt erwartet worden. In den Wochen vor diesem starken Abwärtstrend waren die Hypothekenzinsen recht volatil und hatten sich teilweise sogar leicht erhöht. Die jüngsten makroökonomischen Daten, politische Entscheidungen und Ereignisse auf den Finanzmärkten haben zweifellos zu dieser Wende beigetragen. Konjunkturdaten, die auf eine moderate Wirtschaftsdynamik hindeuten, sowie das Verhalten der Zentralbanken, die Zinspolitik mit Bedacht anzupassen, sorgen dafür, dass Investoren die zukünftige Zinsentwicklung vorsichtig einschätzen.

Ökonomische Kennzahlen wie Inflationsraten, Arbeitslosenzahlen und Konsumausgaben beeinflussen die Geldpolitik und wirken somit direkt auf die Hypothekenzinsen. Zudem ist das globale Zinsumfeld, insbesondere die Entscheidungen der US-Notenbank und die Entwicklungen in der Eurozone, ein wesentlicher Faktor. Für Kreditnehmer stellt sich nun die Frage, ob der aktuelle Zeitpunkt günstig ist, einen Baukredit abzuschließen oder eine Refinanzierung in Angriff zu nehmen. Angesichts der Unsicherheiten und der bevorstehenden Veröffentlichung weiterer wirtschaftlicher Daten in den kommenden Wochen könnten die Zinssätze noch weiter schwanken. Daher raten viele Experten, die aktuellen Zinsen zu sichern, wenn eine Immobilienfinanzierung unmittelbar ansteht.

Was die Arten von Hypothekendarlehen betrifft, so sind die klassischen 30-jährigen Festzinsdarlehen besonders bei Wohnungskäufern und Bauherren beliebt, die auf langfristige Planungssicherheit und stabile Raten Wert legen. Zwar sind die monatlichen Zahlungen bei einer längeren Laufzeit vergleichsweise geringer, insgesamt fallen jedoch mehr Zinsen an, weil der Kredit über einen längeren Zeitraum getilgt wird. Für diejenigen, die schneller schuldenfrei sein möchten, sind 15-jährige Festdarlehen eine Alternative mit niedrigeren Zinsen, allerdings verbunden mit höheren monatlichen Belastungen. Neben den Festzinsen bieten auch variable Darlehen wie der 5/1 ARM oder 7/1 ARM flexible Zinssätze. Diese starten häufig mit niedrigeren Anfangszinsen, bergen aber das Risiko nach Ablauf der festen Laufzeit steigender Raten.

Diese Darlehensform ist für Kreditnehmer interessant, die innerhalb weniger Jahre planen, die Immobilie zu verkaufen oder umzuschulden, da sie kurzfristig von niedrigeren Zinsen profitieren können. Ein weiterer wichtiger Aspekt sind staatliche Förderprogramme und speziell für Veteranen angedachte Darlehen, wie die VA-Loan-Varianten, die zu günstigen Konditionen erhältlich sind. Diese stehen zwar nicht allen offen, bieten jedoch insbesondere finanzielle Vorteile durch niedrigere Zinssätze und geringere Abschläge. Für Verbraucher ist es ratsam, sich vor Vertragsabschluss umfassend zu informieren und möglichst verschiedene Angebote einzuholen. Ein Vergleich der Konditionen lohnt sich, da Zinssätze regional schwanken und unterschiedliche Kreditinstitute spezielle Angebote oder Promotions bereithalten.

Zudem sollten Kreditnehmer auf versteckte Kosten wie Bearbeitungsgebühren oder Abschlusskosten achten, die die Gesamtkosten erhöhen können. Refinanzierungen sind eine attraktive Option, wenn die aktuellen Zinsen unter dem ursprünglichen Zinssatz des laufenden Kredits liegen. Dabei lassen sich monatliche Belastungen reduzieren oder die Laufzeit verkürzen. Allerdings ist der Prozess oftmals mit Gebühren verbunden und beeinflusst auch die Kreditwürdigkeit kurzfristig, da eine erneute Bonitätsprüfung stattfindet. Wer sich für eine Refinanzierung entscheidet, sollte daher die Gesamtkosten und die Dauer des Kredits sorgfältig abwägen.

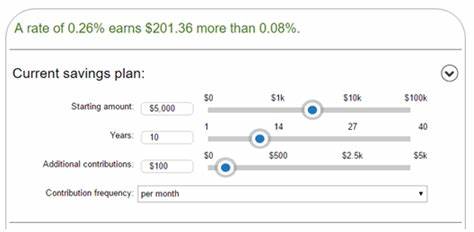

Auch die Auswirkung auf die eigene Kreditwürdigkeit ist zu beachten. Die Kreditnehmer können von Online-Rechnern profitieren, die sowohl die monatlichen Zahlungen als auch die gesamte Zinsbelastung bei unterschiedlichen Zinssätzen und Laufzeiten berechnen. Diese digitalen Hilfen erleichtern die Entscheidung und vermitteln ein besseres Verständnis für die finanziellen Verpflichtungen, die mit einem Immobilienkredit einhergehen. Zusammenfassend lässt sich festhalten, dass der derzeitige Rückgang der Hypothekenzinsen zum 30. April 2025 eine positive Entwicklung am deutschen Immobilienmarkt darstellt.