Die bevorstehende Wirtschaftsagenda bringt eine Fülle bedeutender Daten und Ereignisse, die die globalen Märkte maßgeblich beeinflussen könnten. Im Zentrum stehen vor allem die US-Arbeitsmarktdaten (Non-Farm Payrolls), der ISM Manufacturing PMI, PCE-Inflationswerte, das Bruttoinlandsprodukt (BIP) verschiedener Schlüsselregionen sowie wichtige geldpolitische Entscheidungen, beispielsweise der Bank of Japan (BoJ). Darüber hinaus werden inflationsbezogene Daten aus der Eurozone und Australien publiziert, die wichtige Hinweise auf die Inflationsentwicklung und deren Einfluss auf die Geldpolitik bieten. Die Kombination dieser Daten liefert ein umfangreiches Bild der weltweiten Konjunkturlage und möglicher zukünftiger wirtschaftspolitischer Maßnahmen. Die US-Arbeitsmarktdaten stehen traditionell im Zentrum der Wirtschaftsberichterstattung und Zinsentscheidungen der Federal Reserve.

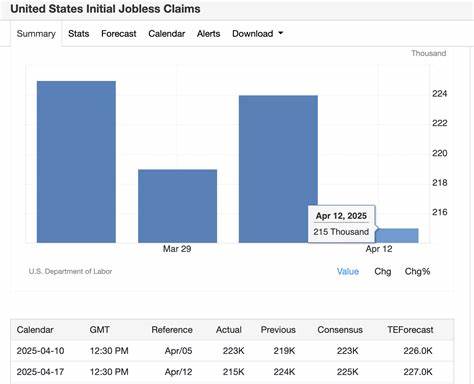

Vor allem das Non-Farm Payrolls (NFP) und die Arbeitslosenquote werden mit Spannung erwartet, da sie maßgeblich die Einschätzungen zum Zustand des US-Arbeitsmarkts und der Gesamtwirtschaft prägen. Aktuellen Prognosen zufolge wird mit einer Verlangsamung des Jobwachstums gerechnet, das für April etwa 130.000 neu geschaffene Stellen anzeigen könnte, nachdem der März mit deutlich höheren 228.000 Stellenwachstum überraschte. Die prognostizierte unveränderte Arbeitslosenquote von 4,2 Prozent ist unter der Medianerwartung der Federal Reserve für 2025 leicht günstiger eingestuft.

Diese Zahlen werden nicht nur die Stimmung an den Finanzmärkten beeinflussen, sondern auch den geldpolitischen Kurs der Fed, der sich derzeit in einer Warteposition befindet, geprägt von Unsicherheit hinsichtlich der Auswirkungen der Zollpolitik und der wirtschaftlichen Dynamik. Zusammen mit den Arbeitsmarktdaten wird der ISM Manufacturing PMI präsentiert – ein zentraler Frühindikator für die Produktionstätigkeit und das wirtschaftliche Klima in der verarbeitenden Industrie der USA. Die Erwartungen tendieren zu einem Rückgang des Index auf unter die Wachstumsschwelle von 50, womit eine Kontraktion der Produktion signalisiert würde. Im Gegensatz dazu zeigte der jüngste S&P Global Flash PMI für den produzierenden Sektor eine leichte Erholung, was auf eine möglicherweise heterogene Datenlage hinweist. Diese Divergenz unterstreicht die Unsicherheit über den aktuellen Zustand der US-Industrie, die durch höhere Rohstoffpreise, Zollbeschränkungen und globale Lieferkettenstörungen belastet wird.

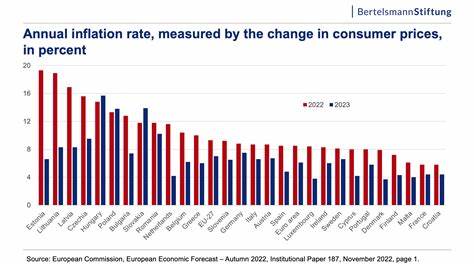

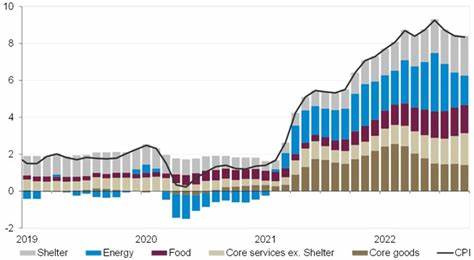

Nicht minder wichtig sind die Daten zum persönlichen Konsumausgabenindex (PCE), der von der Federal Reserve als bevorzugter Inflationsindikator herangezogen wird. Die Veröffentlichung des PCE-Deflators für März wird besonders beobachtet, um zu bewerten, ob und in welchem Umfang die jüngsten Zollmaßnahmen und gestiegenen Importpreise bereits im Inflationsmesswert angekommen sind. Prognosen gehen von einer moderaten Jahressteigerungsrate von 2,3 Prozent aus, während Kerninflationswerte, die volatile Kategorien wie Nahrungsmittel und Energie ausklammern, bei etwa 2,6 Prozent liegen sollen. Damit bleibt die Inflation leicht über dem Ziel der Fed, was die Debatte über die weitere geldpolitische Ausrichtung, insbesondere der Zinspolitik, anheizt. Zeitgleich werden wichtige Bruttoinlandsproduktdaten veröffentlicht: Die USA und die Eurozone legen erste Schätzungen zum wirtschaftlichen Wachstum im ersten Quartal 2025 vor.

Für die USA wird eine deutliche Wachstumsverlangsamung erwartet; das Wachstum könnte auf etwa 0,4 Prozent gegenüber dem Vorquartal zurückgehen, wobei Modelle der regionalen Fed-Zentralbanken verschiedene Prognosen abgeben. Die Eurozone hingegen wird voraussichtlich ein leicht positives Wachstum von 0,2 Prozent auf Quartalsbasis ausweisen, wobei die Inflationserwartungen und Handelskonflikte das wirtschaftliche Umfeld weiterhin belasten. Insbesondere die Auswirkungen der am 2. April eingeführten und teilweise verlängerten US-Zölle auf europäische Produkte tragen zur Unsicherheit über die kurz- und mittelfristige Entwicklung bei. Australien setzt mit der Veröffentlichung ihrer neuesten Verbraucherpreisindex (CPI)-Zahlen ein weiteres wichtiges Zeichen.

Nach einem durch Energiepreisnachlässe gedämpften Vorquartal wird für das erste Quartal eine moderate Erholung der Inflationsdaten erwartet, die auf eine weiterhin stabile, jedoch nicht überhitzte Wirtschaft hindeutet. Die Kerninflation dürfte sich leicht verlangsamen, was die Aussichten für eine Fortsetzung der derzeitigen geldpolitischen Haltung der Reserve Bank of Australia (RBA) stützt, die auf einer abwartenden Position verharrt. Die Geldpolitik und deren Ausblick machen auch die Veröffentlichung der geldpolitischen Entscheidung und des Ausblicks der Bank of Japan (BoJ) zu einem weiteren Highlight. Trotz globale wirtschaftlicher Turbulenzen, verbunden mit Unsicherheiten aus dem US-chinesischen Handelskonflikt und den jüngsten US-Zöllen, wird erwartet, dass die BoJ ihren Leitzins unverändert lässt. Dabei wird die Einschätzung der wirtschaftlichen Erholung Japans, die Entwicklung der Kerninflation sowie potentielle Risiken durch volatile Wechselkurse und geopolitische Entwicklungen besondere Beachtung finden.

Die japanische Zentralbank scheint derzeit einen vorsichtigen Kurs einzuschlagen, der auf Stabilität und geduldiges Abwarten setzt. Abschließend runden die inflationsbezogenen Daten aus der Eurozone die Berichtsagenda ab. Die vorläufigen Verbraucherpreisindices (Flash CPI) für April dürften eine leichte Verlangsamung der Inflation signalisieren. Dennoch bleibt die Situation komplex, da die Zollkonflikte zwischen den USA und EU-Ländern negative Wachstumseffekte mit sich bringen könnten, was auch die Europäische Zentralbank (EZB) bislang in einer eher vorsichtigen, abwartenden Haltung unterstreicht. Die EZB signalisiert, dass die Inflationserwartungen trotz rückläufiger Kerninflation und schwächerer Nachfrage weiter genau beobachtet werden müssen, um angemessene geldpolitische Entscheidungen treffen zu können.

Die kommende Woche verspricht also, spannende Einblicke in den Zustand der globalen Wirtschaft zu liefern. Die Zusammenhänge zwischen Inflationsentwicklung, Arbeitsmarkt, Industrieproduktion und dem Einfluss internationaler Handelspolitik stehen dabei im Vordergrund. Investoren, politische Entscheider und Analysten werden die Daten nutzen, um ihre Einschätzungen zur wirtschaftlichen Erholung, mögliche geldpolitische Maßnahmen und eventuelle Anpassungen in der Risikoallokation zu überprüfen. Insbesondere die Kombination aus US-Arbeitsmarktdaten, ISM-Index, PCE-Inflationsrate und den BIP-Zahlen der großen Wirtschaftsräume gibt einen tiefen Einblick in das komplexe Geflecht globaler makroökonomischer Kräfte und deren potenziellen Entwicklungen im laufenden Jahr.