Der Stablecoin sUSD galt lange Zeit als Paradebeispiel für einen Krypto-collateralisierten Stablecoin, der mit seiner Bindung zum US-Dollar für Stabilität im volatilien Kryptomarkt sorgen wollte. Doch Anfang 2025 kam es zu einem erschütternden Ereignis: Der Wert von sUSD fiel dramatisch auf bis zu 0,68 US-Dollar, weit entfernt von seiner angestrebten 1:1-Bindung. Dieses Szenario bot den Anlass, tiefgehender zu verstehen, wie ein Stablecoin, der durch Kryptowährungen abgesichert ist, eine solche Entkopplung erleben kann und welche systemischen Risiken damit verbunden sind. Stablecoins wie sUSD besitzen eine bedeutende Funktion innerhalb des dezentralisierten Finanzökosystems (DeFi), da sie eine Brücke zu stabileren Währungen wie dem US-Dollar darstellen und somit als Zahlungsmittel, Wertaufbewahrungsmittel und als Basis für komplexe Finanzprodukte dienen. Die Wahrung der Preisstabilität ist dabei entscheidend für das Vertrauen der Nutzer und die Gesundheit des gesamten Ökosystems.

Ein Stablecoin, der seine Bindung verliert, löst Unsicherheit aus, die sich negativ auf die Marktstimmung auswirkt. Der Fall von sUSD wurde maßgeblich durch eine Protokolländerung mit dem Namen SIP-420 ausgelöst. Dieses Update veränderte die Grundlagen, wie sUSD im Synthetix-Protokoll collateralisiert und ausgegeben wird. Früher mussten Nutzer zur Sicherung von sUSD eine Überbesicherung von 750 Prozent mit dem nativen Token SNX vorhalten. Diese vergleichsweise hohe Deckung sorgte für eine solide Pufferzone gegen Kursschwankungen.

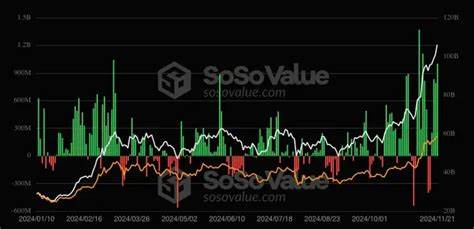

SIP-420 setzte die erforderliche Überbesicherung auf 200 Prozent herab und führte einen gemeinsamen Schuldenpool ein, in den alle SNX-Staker ihre Verpflichtungen einbrachten. Diese Maßnahme sollte die Kapitaleffizienz erhöhen und das Staking für Nutzer leichter gestalten. Durch die Reduzierung der individuellen Verantwortung für die Schuldenposition verloren viele Nutzer zudem den Anreiz, bei einem Kursrückgang von sUSD aktiv sUSD-Token zurückzukaufen und ihre Verpflichtungen sofort auszugleichen – ein Mechanismus, der zuvor die Stabilisierung der Bindung unterstützte. Die gemeinsame Schuldenverwaltung entkoppelte die individuellen Anreize vom System, und sUSD geriet zunehmend unter Verkaufsdruck, wodurch die Überversorgung im Umlauf erheblich anstieg. Zusätzlich wirkte sich der Preissturz des Basis-Tokens SNX negativ auf die Deckung von sUSD aus.

Da die Stabilität von sUSD direkt mit dem Wert von SNX verknüpft ist, führte ein Preisverfall beim Token unweigerlich dazu, dass die gesicherte Rücklage schrumpfte und das Vertrauen in den Stablecoin sank. Die dramatische Entkopplung von sUSD ist nicht das erste mal, dass Synthetix mit Systemschwächen konfrontiert wurde. Historisch gesehen gab es bereits volatile Phasen und technische Vorfälle, etwa während der Marktkorrekturen 2020 sowie im Anschluss an den UST-Crash 2022, der viele algorithmische Stablecoins betraf. Auch ein Oracle-Exploit im Jahr 2019 hatte das Protokoll auf die Probe gestellt und verdeutlicht, wie sensibel solche Systeme auf externe Einflüsse reagieren können. Im Gegensatz zu algorithmischen Stablecoins, die ausschließlich auf programmatische Anpassungen von Angebot und Nachfrage setzen, um den Preis zu stabilisieren, ist sUSD durch echte Kryptowährungswerte gedeckt.

Diese strukturelle Eigenschaft macht sUSD theoretisch widerstandsfähiger gegen Depeg-Ereignisse, dennoch hängt die Wirksamkeit der Preisstabilisierung von korrekten Anreizmechanismen und dem Zustand des zugrunde liegenden Marktes ab. Nach der SIP-420-Umstellung und dem sUSD-Kursverfall hat das Synthetix-Team ein umfassendes Wiederherstellungsprogramm vorgestellt. Im Kern zielt dieses darauf ab, die natürlichen Anreize für Nutzer zurückzuholen, die in der Lage sind, das Gleichgewicht der Stablecoin-Bindung zu reaktivieren. Beispielsweise sollen Nutzer, die sUSD für längere Zeit binden, mit SNX-Belohnungen incentiviert werden, um die im Umlauf befindliche Menge zu reduzieren. Das Protokoll plant zudem die Einführung neuer Liquiditätsanreizmechanismen und den Ausbau von Ertragsstrategien, bei denen sUSD in externen Protokollen eingesetzt wird, um zusätzlichen Nutzen und Stabilisierung zu schaffen.

Eine weitere Komponente der Recovery-Strategie besteht darin, SNX-Staker dazu zu verpflichten, einen Teil ihrer Schulden in sUSD zu halten. Diese Maßnahme wirkt als sanfter Druck, damit mehr Nutzer gezwungen sind, den Stablecoin zu kaufen und zu halten, was essentiell zur Wiederherstellung der Parität beiträgt. Die Kombination aus Carrot-and-Stick-Methoden soll den verlorenen Stabilitätseffekt wiederherstellen. Die Ereignisse um sUSD sind eine wichtige Mahnung für Investoren und Nutzer von Krypto-Stablecoins. Die Abhängigkeit von volatilen Basiswerten wie SNX und die Schwierigkeiten, bei Protokolländerungen im Gleichgewicht zu bleiben, zeigen die inhärenten Risiken dieses innovativen Finanzinstruments auf.

Vertrauen ist in dieser Branche der entscheidende Faktor, und wenn dieses verloren geht, kann auch ein theoretisch solides System schnell ins Wanken geraten. Zusätzlich verdeutlicht der Fall von sUSD die Bedeutung robuster Sicherheitsmechanismen, diversifizierter Sicherheiten und transparenter Governance-Prozesse. Nutzer sollten die erheblichen Risiken verstehen, die mit Krypto-collateralisierten Stablecoins verbunden sind, und ihre Positionen sorgfältig überwachen. Diversifikation sowie ein Bewusstsein für Protokollupdates können dazu beitragen, unerwartete Verluste zu vermeiden. Langfristig arbeitet Synthetix an fundamentalen Protokollverbesserungen, die auf schnelleres Trading, Multi-Collateral-Systeme und bessere Liquiditätsanreize abzielen.

Die Einführung von Perpetual Futures der nächsten Generation und einer High-Speed-Plattform namens snaxChain exemplifizieren den Innovationsdrang, um gegenüber Marktveränderungen resilient zu bleiben und Nutzern bessere Möglichkeiten zu bieten. Das Beispiel von sUSD zeigt eindrücklich, wie komplex und fragil die Balance zwischen Dezentralisierung, Kapitaloptimierung und Preisstabilität im Bereich der Krypto-Stablecoins ist. Es bleibt abzuwarten, ob die geplanten Maßnahmen von Synthetix ausreichen, um das Vertrauen der Nutzer wiederherzustellen und sUSD langfristig als verlässliches Wertaufbewahrungsmittel zu etablieren. Für Krypto-Investoren bietet der Vorfall wertvolle Einsichten darüber, welche Faktoren bei Investitionen in Stablecoins berücksichtigt werden müssen und wie wichtig ein tiefes Verständnis der zugrunde liegenden Protokolle und Marktmechanismen ist.