Der Ruhestand markiert für viele Menschen einen Wendepunkt im Leben – sowohl im Hinblick auf die Zeitgestaltung als auch auf die finanzielle Situation. Entgegen der weit verbreiteten Annahme führt das Ausscheiden aus dem Berufsleben nicht zwangsläufig zu einem Vermögensrückgang. Neueste Daten zeigen vielmehr, dass das durchschnittliche Nettovermögen amerikanischer Haushalte in den ersten Jahren nach der Pensionierung um ungefähr 15 Prozent ansteigt. Doch woran liegt das, und wie können Sie diese Entwicklung für sich nutzen? Es lohnt sich, einen genaueren Blick auf die zugrunde liegenden Faktoren und Strategien zu werfen. Zunächst ist festzustellen, dass viele Rentner ihr angespartes Vermögen nach der Pensionierung nicht sofort antasten.

Grund dafür sind vielfältige Einkommensquellen, die in der Anfangsphase des Ruhestands zur Deckung des Lebensunterhalts beitragen. So beziehen viele Senioren Sozialversicherungsleistungen, die in den USA eine bedeutende Einkommensquelle darstellen. Im Jahr 2023 lag das durchschnittliche monatliche Sozialversicherungsbenefit bei etwa 1.997 US-Dollar, was einem jährlichen Einkommen von knapp 24.000 US-Dollar entspricht.

Für viele reicht diese Summe aus, um grundlegende Ausgaben zu decken, ohne dass auf das hart erarbeitete Alterskapital zugegriffen werden muss. Ein weiterer wichtiger Faktor ist die Pensionsversorgung. Insbesondere Rentner aus dem öffentlichen Dienst und Gewerkschaftsmitglieder verfügen oft über zugesicherte Betriebsrenten, sogenannte Defined Benefit Pensionspläne. Diese garantieren eine regelmäßige Rente, unabhängig von der Entwicklung der Kapitalmärkte und entlasten somit das Privatvermögen in den ersten Jahren nach dem Berufsleben. Darüber hinaus haben Experten beobachtet, dass viele Rentner ihre Auszahlungen aus steuerbegünstigten Altersvorsorgekonten wie 401(k)s oder IRAs bewusst aufschieben.

Studien zeigen, dass rund 80 % der Senioren keine vorzeitigen Entnahmen aus diesen Anlagen vor dem gesetzlich vorgeschriebenen Mindestabhebungsalter tätigen. Sogar wenn die Pflichtentnahmen (Required Minimum Distributions, RMDs) beginnen, beschränken sich die meisten auf die jeweils vorgeschriebene Mindestsumme. Dies ermöglicht nicht nur eine Schonung des Kapitals, sondern auch eine potenzielle Weiteranlage und damit einen weiteren Vermögenszuwachs. Nicht zu unterschätzen ist auch die Rolle der Immobilienwerte im Ruhestandsvermögen. Für zahlreiche Amerikaner stellt das Eigenheim die größte Anlageform dar.

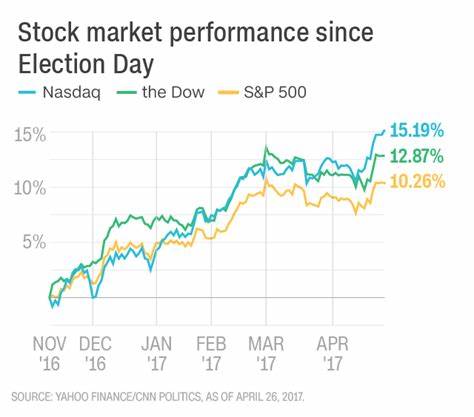

Obwohl sich die Preise in manchen Regionen zeitweise stärker verändert haben, bleibt die Immobilie für viele Rentner ein wichtiger Vermögenswert, der Wertsteigerungen generieren kann. Werden Häuser nicht verkauft, sondern als Wohnsitz beibehalten, reflektieren steigende Immobilienpreise direkt einen höheren Nettovermögenswert. Auch das Verhalten von Aktien- und Investmentfonds spielt eine wesentliche Rolle. Während viele Rentner ihr Portfolio zu einem ausgewogenen Verhältnis von Sicherheit und Wachstum umgestalten, investieren sie weiterhin in Anlagen mit Wertsteigerungspotenzial. Die Geduld und der längere Anlagehorizont, auch im Ruhestand, sorgen dafür, dass das Vermögen in Zeiten positiver Marktzyklen wachsen kann.

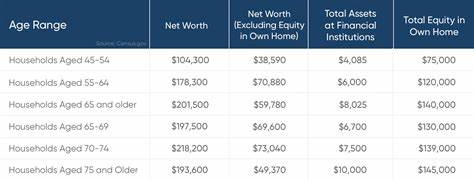

Diese Faktoren zusammengenommen erklären, warum der Median des Nettovermögens von Haushalten, deren Haupteinkommensbezieher zwischen 65 und 74 Jahre alt sind, höher ist als bei Personen in der Altersgruppe 55 bis 64 Jahre. Laut der FED-Umfrage zum Konsumentenfinanzstatus lag das Medianvermögen in der jüngeren Gruppe bei rund 364.500 US-Dollar und stieg in der älteren Gruppe auf fast 410.000 US-Dollar. Bei durchschnittlichen Vermögenswerten zeigt sich ein ähnlicher Trend von etwa 1,57 Millionen US-Dollar auf 1,79 Millionen US-Dollar.

Allerdings bedeutet diese positive Entwicklung nicht, dass jeder Rentner automatisch von einem Vermögenszuwachs profitiert. In vielen Fällen hängt die finanzielle Situation stark von individuellen Faktoren ab. Dazu zählen die Höhe der Ersparnisse, zusätzliche Einkünfte, Altersvorsorgeprodukte, aber auch Wohnort, Gesundheitszustand und Ausgabenmuster. Um selbst von der Vermögenssteigerung im Ruhestand profitieren zu können, ist eine strategische Planung unabdingbar. Wer im Vorfeld gezielt seine Finanzen organisiert, kann durch kluge Entscheidungen langfristig den Wert seines Vermögens erhalten oder sogar steigern.

Dazu gehört eine frühzeitige Diversifikation der Anlagen, Vermeidung übermäßiger Entnahmen aus Altersvorsorgekonten in den ersten Ruhestandsjahren und Nutzung aller zur Verfügung stehenden Einkommensquellen. Abgesehen von finanziellen Maßnahmen sollten potenzielle Rentner auch ihre Ausgaben kritisch prüfen. Ein bewusster Umgang mit den Lebenshaltungskosten wirkt sich unmittelbar positiv auf den Vermögensstand aus. Insbesondere im Ruhestand können veränderte Lebensumstände mit geänderten Kostenstrukturen einhergehen. Beispielsweise reduziert sich bei manchen die Pendlerzeit und somit bestimmte Ausgaben, andere wählen eine alternative Wohnform, die günstiger ist.

Nicht zuletzt empfiehlt es sich, den Immobilienbesitz nicht nur als reines Wohnobjekt zu sehen, sondern auch als Vermögenswert, der aktiv verwaltet werden kann. Letztendlich ist es möglich, durch clevere Strategien bei der Immobiliennutzung oder -verrentung zusätzlichen Cashflow zu generieren oder Vermögenszuwächse potenziell zu realisieren. Zusammenfassend lässt sich festhalten, dass der Anstieg des durchschnittlichen Nettovermögens vieler amerikanischer Senioren nach Eintritt in den Ruhestand ein bemerkenswertes Phänomen ist, das durch eine Kombination aus verschiedenen Faktoren getragen wird. Wer seine finanzielle Planung aktiv gestaltet, kann nicht nur von diesem Trend profitieren, sondern langfristig seine Lebensqualität im Ruhestand sichern. Eine frühzeitige Auseinandersetzung mit der eigenen finanziellen Situation sowie eine ausgewogene Mischung aus Einkommen, Ausgaben und Anlagen sind der Schlüssel zu einem erfolgreichen Vermögensmanagement nach dem beruflichen Abschied.

Es lohnt sich, diese Aspekte rechtzeitig zu berücksichtigen, um auch in späteren Lebensjahren finanziell flexibel und sicher zu bleiben. Der Ruhestand bedeutet nicht das Ende von Wachstum, sondern kann vielmehr der Beginn einer neuen, stabilen finanziellen Phase sein – mit dem richtigen Wissen und der passenden Strategie.

![What if Windows XP keeps Windows Whistler design? [video]](/images/CFF72619-3EB4-420B-A8F5-0C86B5704759)