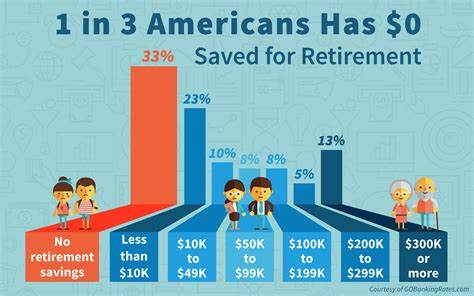

Der Ruhestand ist eine Lebensphase, auf die sich viele Menschen freuen, aber auch eine, die finanzielle Planung und Weitsicht erfordert. Traditionelle Sicherheiten wie staatliche Renten oder betriebliche Pensionen bieten oft keine umfassende Absicherung mehr, da diese in den letzten Jahrzehnten seltener geworden sind. Viele Menschen sind daher auf ihre eigenen Ersparnisse angewiesen, um einen stabilen Einkommensstrom im Alter zu gewährleisten. Fidelity, einer der führenden Anbieter im Bereich Vorsorge und Altersvorsorge, zeigt, wie mit Hilfe von lebenslangen Rentenprodukten eine finanzielle Sicherheit geschaffen werden kann, die wirklich ein Leben lang hält.Die demografische Entwicklung bringt eine steigende Lebenserwartung mit sich.

Dabei erhöht sich gleichzeitig das Risiko, die eigenen Ersparnisse zu Lebzeiten aufzubrauchen. Auch schwankende Börsenkurse und steigende Lebenshaltungskosten machen es schwierig, die eigenen Altersersparnisse richtig zu bewirtschaften. Die Sorge, dass das hart ersparte Vermögen nicht für alle Jahre im Ruhestand ausreicht, ist weit verbreitet. Eine Lösung, der immer mehr Menschen zunehmend ihr Vertrauen schenken, sind sogenannte lebenslange Renten bzw. Lifetime Annuities.

Diese Produkte funktionieren im Kern als Vertrag mit einer Versicherungsgesellschaft, die sich verpflichtet, dem Anleger nach Eintritt in den Ruhestand regelmäßige Zahlungen für den Rest seines Lebens zu garantieren. So entsteht ein stetiger Einkommensstrom, der weder von der Volatilität der Märkte noch von einer sinkenden Lebenserwartung beeinflusst wird. Durch diese Form der Absicherung lassen sich Marktrisiken, Langlebigkeitsrisiken sowie die Inflation besser managen.Im Gegensatz zu Sparformen, bei denen das Kapital immer wieder auf dem Kapitalmarkt bewegt wird, überträgt man bei einer lebenslangen Rente einen Teil seines Kapitals an die Versicherung. Die Gesellschaft verwaltet dieses Vermögen und zahlt dafür eine festgelegte monatliche Rente aus, die bis zum Lebensende garantiert wird.

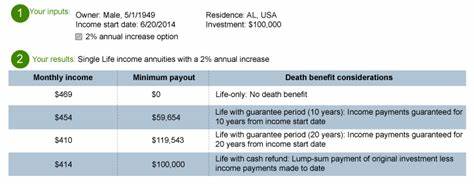

Das bietet den Vorteil, nicht mehr unmittelbar von negativen Marktentwicklungen betroffen zu sein und ermöglicht eine verlässliche Einkommensplanung. Wer also Wert auf Stabilität und Planungssicherheit legt, für den bieten diese Rentenmodelle eine attraktive Möglichkeit.Die bekannteste Form der lebenslangen Rente ist die sogenannte festverzinste Lebensrente. Hier wird im Voraus ein festgelegter Startzeitpunkt für die Rentenzahlungen bestimmt. Ab diesem Zeitpunkt erhält der Versicherte entweder eine konstante monatliche Zahlung oder optional eine Zahlung, die an die Inflation angepasst wird.

Somit kann die Kaufkraft seines Einkommens im Alter geschützt werden. Zudem bestehen oft Zusatzoptionen, die etwa die Absicherung von Hinterbliebenen ermöglichen oder garantieren, dass eine Mindestanzahl an Zahlungen auch bei vorzeitigem Tod des Versicherten erfolgen.Bei der Auswahl eines passenden Produkts sind verschiedene Modelle denkbar, die je nach individueller Lebenssituation und finanziellen Zielsetzungen gewählt werden können. So gibt es Varianten, bei denen nach dem Ableben des Versicherten noch ein Teil des eingezahlten Kapitals an die Erben zurückgezahlt wird. Das sorgt für eine zusätzliche Sicherheit der Familie.

Andere Modelle garantieren eine bestimmte Rentenlaufzeit, innerhalb derer Zahlungen auch dann erfolgen, wenn der Versicherte vorzeitig verstirbt. Für Anleger, die eine maximale monatliche Auszahlung wünschen, besteht zudem die Option, nur für die tatsächliche Lebensdauer eine Rente zu beziehen, ohne dass nach dem Tod Zahlungen erfolgen.Ein weiterer wichtiger Vorteil von lebenslangen Renten ist das sogenannte „Pooling“-Prinzip: Die Versicherungsgesellschaften bündeln die Risiken vieler Personen. Wenn einige Versicherte früher versterben, profitieren die anderen davon, denn das verfügbare Kapital wird aufgeteilt. So werden jene, die sehr alt werden, finanziell entlastet.

Dieses Prinzip macht es möglich, dass die monatlichen Renten oft höher ausfallen als vergleichbare Zinserträge bei Bankprodukten.Fidelity empfiehlt, lebenslange Renten als Brücke zwischen herkömmlichen Altersvorsorgeprodukten wie 401(k) oder IRA sowie den staatlichen Sozialleistungen zu nutzen. Während staatliche Renten oft nur Basiseinkommen sichern, können private lebenslange Renten das Einkommen deutlich aufstocken und die finanzielle Unabhängigkeit im Alter absichern. Gleichzeitig reduziert sich durch die garantierte Auszahlung die Abhängigkeit von der Performance der Kapitalmärkte.Die Entscheidung, einen Teil des Vermögens in ein solches Produkt zu investieren, sollte wohlüberlegt sein.

Denn man gibt teilweise die Kontrolle über das investierte Kapital ab und verliert die Flexibilität, auf unerwartete finanzielle Bedürfnisse kurzfristig reagieren zu können. Dafür erhält man aber eine vorhersehbare, sichere Einkommensquelle. Besonders für Personen, die Risiken wie Marktschwankungen oder das Risiko, das eigene Vermögen zu schnell aufzubrauchen, vermeiden möchten, ist eine lebenslange Rente eine interessante Alternative oder Ergänzung.Wer sich über eine dauerhafte Einkommensquelle im Ruhestand informieren möchte, sollte nicht nur auf bekannte Angebote achten, sondern auch die verschiedenen Optionen hinsichtlich Absicherungsmechanismen, Kosten und Flexibilität vergleichen. Eine umfassende Beratung durch einen Experten empfiehlt sich, um individuell passende Lösungen zu finden und Stolperfallen zu vermeiden.

Abschließend lässt sich festhalten, dass lebenslange Rentenprodukte immer wichtiger werden, um der zunehmenden Unsicherheit in der Altersvorsorge entgegenzuwirken. Da viele Arbeitnehmer heute keine betrieblichen Pensionen mehr erhalten und die staatlichen Leistungen oft nicht ausreichen, sind innovative Lösungen notwendig. Fidelity zeigt, wie man mit einer solchen Rente trotz wachsender Lebenserwartung und wirtschaftlicher Herausforderungen ein regelmäßiges, sicheres Einkommen für den gesamten Ruhestand schaffen kann. Für die persönliche Altersvorsorge ergeben sich damit neue Perspektiven, die die finanzielle Gelassenheit und Lebensqualität im Alter maßgeblich verbessern können.