Die wirtschaftliche Landschaft steht derzeit vor gewaltigen Herausforderungen. Experten warnen zunehmend davor, dass eine Rezession in den kommenden Monaten oder spätestens im Jahr 2025 sehr wahrscheinlich sei. Diese Einschätzung beruhigt viele Anleger nicht, die sich vor Verlusten fürchten und verunsichert sind, ob die besten Zeiten für Investments vorüber sind oder ob es sich lohnt, weiterhin aktiv in den Markt einzusteigen. Inmitten dieser Unsicherheit rückt eine bewährte Stimme aus der Finanzwelt in den Mittelpunkt: Warren Buffett, einer der erfolgreichsten Investoren aller Zeiten, teilt klare und nachhaltige Ratschläge, die gerade in der heutigen Zeit mehr Bedeutung bekommen als je zuvor. Die Anzeichen für eine bevorstehende Rezession mehren sich.

Zahlreiche Ökonomen erhöhen ihre Prognosen aufgrund von politischen und wirtschaftlichen Entwicklungen, wie etwa neuen Handelstarifen, die in den letzten Monaten vermehrt eingeführt wurden. Die Auswirkungen dieser Zölle ziehen sich quer durch internationale Lieferketten und verschärfen die Produktionskosten, was die Inflation anheizt und die Kaufkraft der Verbraucher abschwächt. Finanzinstitute wie Goldman Sachs und J.P. Morgan beziffern die Wahrscheinlichkeit eines wirtschaftlichen Abschwungs inzwischen auf 45 beziehungsweise sogar 60 Prozent, eine drastische Steigerung innerhalb kürzester Zeit.

Doch was bedeutet das für den privaten und institutionellen Anleger konkret? Viele sind versucht, ihre Investitionen zurückzufahren oder gar komplett abzuziehen, um Verluste zu vermeiden. Doch Warren Buffett, der mit seinem Investmentunternehmen Berkshire Hathaway seit Jahrzehnten erfolgreich durch verschiedenste Marktphasen navigiert, empfiehlt einen ganz anderen Ansatz. Sein bekanntes Motto lautet: "Sei ängstlich, wenn andere gierig sind, und sei gierig, wenn andere ängstlich sind." Mit anderen Worten, gerade in Zeiten der Panik und schlechten Stimmung bietet sich die Gelegenheit, langfristig von Schnäppchenpreisen zu profitieren. Buffetts Erfahrung ist fundiert und basiert auf historischen Fakten.

So erinnern viele an seine Worte aus dem Jahr 2008, als die Finanzkrise die Märkte erschütterte. Während viele Investoren damals in Panik geraten sind und ihre Anteile verkauften, blieb Buffett ruhig und kaufte gezielt Aktien von soliden Unternehmen. Seine Überzeugung war damals wie heute: Nachhaltig erfolgreiche Unternehmen werden trotz kurzfristiger Schwankungen langfristig wachsen und Gewinne erzielen. Diese Vision wurde bestätigt, als der S&P 500 in den Jahren nach der Krise eine bemerkenswerte Erholung und Wertsteigerung von über 300 Prozent erlebte. Wichtig bei Buffetts Ansatz ist die Auswahl der richtigen Investitionen.

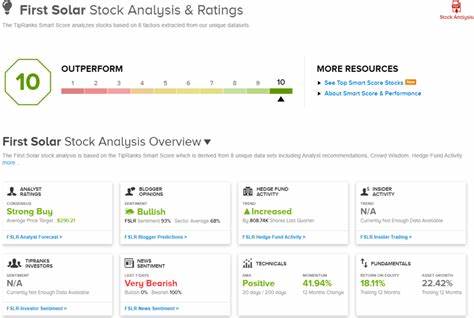

Es geht nicht einfach darum, willkürlich Aktien zu kaufen, weil sie gerade günstig wirken. Vielmehr liegt der Fokus auf Unternehmen mit starken Bilanzkennzahlen, stabilen Geschäftsmodellen und nachhaltig positiver Ertragsentwicklung. Solche Unternehmen sind auch in Krisenzeiten belastbar und können sich nach wirtschaftlichen Einbrüchen rasch erholen. Für viele Anleger bedeutet das, sich intensiv mit fundamentalen Daten auseinanderzusetzen und nicht nur auf kurzfristige Marktschwankungen oder Trends zu reagieren. Ein weiterer wesentlicher Punkt in Buffetts Strategie ist Geduld.

Die Geschichte zeigt immer wieder, dass Märkte sich kurzfristig irrational verhalten können. Wer allerdings die richtigen Unternehmen ausgewählt hat und über einen langen Anlagehorizont verfügt, wird in der Regel belohnt. Insbesondere junge Anleger profitieren davon, indem sie regelmäßig investieren, auch wenn Nachrichten über drohende Rezessionen und wirtschaftliche Unsicherheiten kursieren. Eine kontinuierliche Investition, häufig auch als Cost-Average-Effekt bezeichnet, hilft, den durchschnittlichen Kaufpreis zu reduzieren und von Kursschwankungen zu profitieren. Zudem rät Buffett dazu, sich nicht von Emotionen leiten zu lassen.

Panikverkäufe während Markttiefs führen oft dazu, dass Anleger Verluste realisieren und sich damit den Weg zu einer möglichen Erholung versperren. Stattdessen sollte man ruhig bleiben, seine Anlagestrategie an die persönliche Risikotoleranz anpassen und immer mit einem gewissen Polster für unerwartete Marktentwicklungen planen. Diversifikation ist hierbei ein wichtiger Hebel, um Risiken zu streuen und das Portfolio widerstandsfähiger zu machen. Die wirtschaftlichen Rahmenbedingungen werden sich weiter verändern, doch eines bleibt konstant: Erfolgreiche Investoren nutzen wirtschaftliche Krisen als Chancen, nicht als Hindernisse. Warren Buffetts zeitlose Ratschläge sind deshalb heute aktueller denn je, da sie auf Prinzipien beruhen, die jede Marktphase überstehen.

Als Anleger sollte man sich auf fundierte Analysen stützen, den Blick auf langfristige Trends richten und sich nicht von kurzfristiger Volatilität abschrecken lassen. Abschließend lässt sich sagen, dass die steigende Rezessionswahrscheinlichkeit ein wichtiger Warnhinweis ist, mit seinem Geld umsichtig umzugehen. Das bedeutet jedoch nicht, aus Furcht vor Verlusten den Markt komplett zu verlassen. Vielmehr ermöglicht ein durchdachtes Vorgehen, gestützt durch Warren Buffetts Erkenntnisse, die Chance, aus Unsicherheiten Profit zu schlagen. Anleger, die jetzt besonnen handeln und in hochwertige Unternehmen investieren, legen den Grundstein für eine erfolgreiche finanzielle Zukunft, auch wenn der Konjunkturverlauf schwierig erscheint.

Wer sich mit Buffetts Philosophie beschäftigt, erkennt schnell den Zusammenhang zwischen kurzfristiger Marktreaktion und langfristigem Wachstum. Die oft zitierte Weisheit "kaufe, wenn die Kanonen donnern" verdeutlicht, dass gerade Krisenzeiten ideale Zeitpunkte für Einstieg und Nachkäufe sind. Ein vorzeitiges Aussteigen aus dem Markt kann dagegen langfristig deutliche Renditeeinbußen zur Folge haben. Neben der klassischen Aktienanlage empfiehlt Buffett auch, liquide Mittel vorzuhalten und nicht mit kurzfristigen Spekulationen zu riskieren. Gerade in unsicheren Zeiten ist ein finanzielles Polster unverzichtbar, um negative Ereignisse ohne Panik verkraften zu können.

Gleichzeitig sollte man vermeiden, alle Mittel in einzelne riskante Anlagevehikel zu stecken. Der Mix aus konservativen und wachstumsorientierten Anlagen, stets unter Berücksichtigung der individuellen Lebenssituation, bringt langfristige Stabilität. Investitionen sind also auch in unsicheren wirtschaftlichen Zeiten kein Glücksspiel, sondern erfordern fundierte Strategien, Geduld und kontinuierliche Entscheidungen. Warren Buffetts Lebenswerk und seine Empfehlungen dienen hier sowohl privaten als auch institutionellen Anlegern als inspirierendes Vorbild. Seine Erfahrung zeigt, dass auch scheinbar schwierige Marktphasen mit dem richtigen Handeln Chancen bieten, die finanzielle Situation nachhaltig zu verbessern und Vermögen aufzubauen.

Die bevorstehende Rezession bedeutet somit nicht das Ende der Anlegerreise, sondern den Beginn einer Phase, in der Disziplin und kluge Entscheidungen über Erfolg oder Misserfolg entscheiden. Warren Buffetts zeitlose Weisheiten sind dabei ein wertvoller Kompass, um mit Zuversicht und Strategie in die Zukunft zu blicken. Anleger, die seine Erkenntnisse beherzigen, sind bestens gewappnet, um Stabilität in turbulenten Zeiten zu finden und langfristig von der wirtschaftlichen Erholung zu profitieren.