In der Welt der Kfz-Versicherungen spielt die Bodily Injury Liability Coverage eine entscheidende Rolle, insbesondere wenn es darum geht, finanzielle Risiken nach einem Unfall abzudecken. Diese Versicherung schützt vor den Kosten, die durch Körperverletzungen Dritter entstehen, wenn Sie als Fahrer schuldhaft in einen Unfall verwickelt sind. Doch was genau verbirgt sich hinter dieser Deckung, welche Gesetzgebungen gelten hierzu in Deutschland und wie viel Versicherung ist wirklich notwendig? Diese Fragen werden im Folgenden ausführlich und verständlich erläutert. Die Bodily Injury Liability Coverage, zu Deutsch etwa Haftpflichtversicherung für Personenschäden, ist ein essenzieller Bestandteil der Kfz-Haftpflichtversicherung. Sie deckt die medizinischen Kosten und weitere Aufwendungen ab, die anderen Personen durch Ihre Verursachung eines Unfalls zugefügt wurden.

Dies umfasst zum Beispiel Ausgaben für Krankenhausaufenthalte, Arztbehandlungen, Rehabilitationsmaßnahmen sowie Entschädigungen für Verdienstausfall durch Arbeitsunfähigkeit. Es ist wichtig zu verstehen, dass diese Versicherung ausschließlich für Schäden an anderen Verkehrsteilnehmern gilt und nicht für Verletzungen, die Sie selbst oder Ihre Mitfahrer erleiden. Dazu sind eigenständige Versicherungen wie die Insassenunfallversicherung oder die private Krankenversicherung zuständig. Die Bodily Injury Liability Coverage stellt somit sicher, dass Sie nicht persönlich für die oft erheblichen Behandlungskosten und eventuelle Schadensersatzforderungen haftbar gemacht werden. In Deutschland besteht eine gesetzliche Pflicht zur Kraftfahrzeughaftpflichtversicherung.

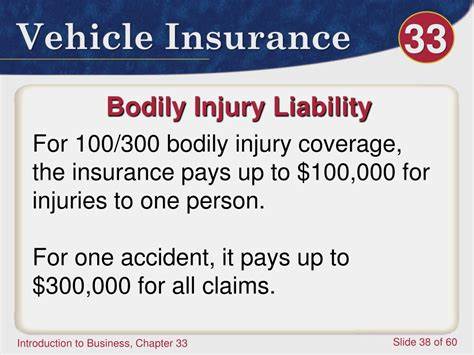

Ohne einen gültigen Haftpflichtschutz dürfen Fahrzeuge nicht im öffentlichen Straßenverkehr bewegt werden. Diese gesetzlich vorgeschriebene Grundabsicherung beinhaltet Mindestdeckungssummen für Personen-, Sach- und Vermögensschäden. Aktuell liegt die Mindestversicherungssumme für Personenschäden bei 7,5 Millionen Euro pro geschädigter Person bzw. 15 Millionen Euro je Schadenfall. Diese hohen Summen reflektieren die potenziell gravierenden Kosten von Unfällen mit Personenschäden und sollen den Geschädigten im Ernstfall eine angemessene Entschädigung garantieren.

Allerdings ist die gesetzliche Mindestdeckungssumme nur das Minimum und bietet nicht immer umfassenden Schutz, insbesondere wenn Sie über ein höheres Vermögen verfügen oder ein Risiko für schwere Unfälle besteht. Daher empfehlen Versicherungsexperten oft, höhere Deckungssummen in Betracht zu ziehen, um sich vor dem finanziellen Ruin im Schadensfall zu schützen. Eine ausreichend hohe Versicherungssumme kann auch Ihr persönliches Vermögen sichern, denn falls die Versicherungssumme überschritten wird, müssen Sie für den Rest selbst aufkommen. Die Prämienhöhe für die Bodily Injury Liability Coverage variiert stark und richtet sich nach zahlreichen Faktoren. Dazu zählen unter anderem das Alter des Fahrers, der Fahrzeugtyp, der Wohnort, die Schadensfreiheitsklasse und die gewünschte Versicherungssumme.

In der Regel steigt der Beitrag mit höheren Deckungssummen und leistungsstärkeren Fahrzeugen. Dennoch ist es wichtig, das Kosten-Nutzen-Verhältnis genau abzuwägen und nicht nur den billigsten Tarif zu wählen, da eine zu niedrige Deckungssumme im Ernstfall teuer werden kann. Neben der Grundversicherung gibt es auch Zusatzversicherungen, die Sie ergänzend abschließen können. So bieten viele Versicherer eine sogenannte Erweiterte Haftpflicht oder eine sogenannte Individualschutzoption an, die z. B.

Schadensersatzansprüche aus besonderen Situationen abdeckt. Für besonders vermögende Personen kann außerdem der Abschluss einer „Umbrella-Policy“ sinnvoll sein, die über die Standardhaftpflichtversicherung hinaus zusätzlichen Schutz bietet. Nicht zu vernachlässigen ist auch die Rolle der Haftpflichtversicherung bei Unfallfolgen wie Schmerzengeld oder Verdienstausfall durch langfristige Arbeitsunfähigkeit. Die Bodily Injury Liability Coverage reguliert in diesen Fällen die Zahlungen an die Geschädigten und schützt damit den Versicherungsnehmer vor hohen, persönlichen Forderungen oder langwierigen Rechtsstreitigkeiten. Die Frage, wie viel Bodily Injury Liability Coverage man benötigt, lässt sich nicht universal beantworten, da sie von der individuellen Lebenssituation, dem Vermögen und persönlichen Risikobereitschaft abhängt.

Für die meisten Fahrer ist es ratsam, die Deckungssummen über die gesetzlichen Mindestanforderungen hinaus anzupassen. Wer beispielsweise ein Eigenheim besitzt oder sonstiges Vermögen, sollte entsprechend höhere Summen wählen. Schließlich bieten umfangreichere Deckungen auch im Falle eines Unfalls mit schweren Personenschäden eine nötige finanzielle Sicherheit. Verstöße gegen die gesetzliche Pflicht zur Haftpflichtversicherung können erhebliche Konsequenzen nach sich ziehen. Neben Bußgeldern drohen im schlimmsten Fall die Stilllegung des Fahrzeugs, der Entzug der Fahrerlaubnis und im wiederholten Fall sogar strafrechtliche Verfolgung.

Zudem haftet der Fahrer in voller Höhe persönlich für entstandene Schäden, was existenzbedrohend sein kann. Deshalb ist die Einhaltung der Versicherungspflicht nicht nur gesetzlich vorgeschrieben, sondern auch für die eigene finanzielle Sicherheit unerlässlich. Zusammenfassend lässt sich sagen, dass die Bodily Injury Liability Coverage eine der wichtigsten Policen im Bereich der Kfz-Versicherung ist. Sie bietet Schutz vor den finanziellen Folgen von Personenschäden, die durch einen selbst verursachten Unfall entstehen. Die gesetzliche Mindestdeckungssumme stellt nur eine Grundabsicherung dar; eine individuelle Anpassung auf größere Versicherungssummen ist oft sinnvoll, um das persönliche Risiko zu minimieren.

Die Wahl der passenden Versicherungssumme sollte sorgfältig auf die eigene Vermögenslage und Lebensumstände abgestimmt werden. Beratungsgespräche mit Versicherungsexperten können dabei helfen, individuelle Bedürfnisse zu erfassen und eine optimale Absicherung zu gewährleisten. Die Investition in eine leistungsfähige Bodily Injury Liability Coverage zahlt sich im Schadensfall durch umfassenden Schutz und die Vermeidung finanzieller Belastungen aus. So fahren Autofahrer sicher und sorgenfrei durch den Straßenverkehr und bewahren sich gegen die finanziellen Folgen von Unfällen bestmöglich ab.