Die Welt der Kryptowährungen ist ständig in Bewegung, doch selbst in Momenten, in denen der Markt scheinbar in einer Atempause verharrt, bleibt eine bemerkenswerte Dynamik erkennbar. Im Mittelpunkt steht aktuell Bitcoin, die bekannteste und gleichzeitig bedeutendste Kryptowährung, die trotz eines temporären Stillstands von vielen institutionellen und privaten Akteuren weiterhin intensiv nachgefragt wird. Besonders Fintech-Unternehmen und Investmentfonds scheinen sich im Moment darauf zu konzentrieren, Bitcoin zu sammeln und langfristig zu halten – ein Verhalten, das als „Hoarding“ oder Anhäufen bezeichnet wird. Dieses Phänomen wirft ein Licht auf die sich wandelnde Rolle von Kryptowährungen im globalen Finanzsystem und liefert wichtige Hinweise, wie sich der Markt in den kommenden Monaten entwickeln könnte. Ein Blick auf die jüngsten Ereignisse zeigt, dass trotz hochvolatiler Phasen und regulatorischer Unsicherheiten die Nachfrage nach Bitcoin nicht geschwächt ist.

Besonders erwähnenswert ist die Entscheidung des brasilianischen Fintech-Unternehmens Méliuz, eine beträchtliche Menge an Bitcoin zu erwerben. Mit dem Kauf von über 270 Bitcoin erweitert Méliuz seine bereits vorhandene Position auf über 320 Bitcoin – ein Investment, das sich zu einem Wert von mehr als 33 Millionen US-Dollar summiert. Auch andere Unternehmen, wie die in Bahrain gelistete A1 Abraaj Restaurants Group, haben kürzlich erste Bitcoin-Käufe getätigt, mit der Absicht, das Engagement deutlich auszubauen. Diese Kaufentscheidungen spiegeln einen Trend wider, bei dem Firmen Bitcoin nicht nur als spekulatives Instrument sehen, sondern zunehmend als strategisches Asset, vergleichbar mit Gold oder anderen Sachwerten. Es handelt sich um eine bewusste Absicherung gegen wirtschaftliche Unsicherheiten, Inflationsrisiken und mögliche Schwächen traditioneller Finanzsysteme.

Dabei spielt es keine Rolle, dass die Bitcoin-Kursentwicklung zeitweise an einem Punkt angekommen ist, an dem die Bullenmarktbewegung eine Verschnaufpause einlegt. Vielmehr wird diese Zurückhaltung als gesunde Phase interpretiert, die den Markt auf einen weiteren Aufschwung vorbereitet. Prominente Stimmen aus der Finanzwelt unterstreichen diese Entwicklung. Eric Trump, Sohn des ehemaligen US-Präsidenten Donald Trump, beschrieb die Stimmung auf dem CoinDesk-Consensus-Event in Toronto mit den Worten, dass derzeit nahezu jeder versucht, Bitcoin zu horten. Dieses Feedback stammt nicht nur von einzelnen Investoren, sondern auch von souveränen Staatsfonds, den reichsten Familie und den größten Unternehmen weltweit.

Der verstärkte Fokus auf Bitcoin als wertstabile Vermögensanlage zieht somit eine breite Akzeptanz nach sich und festigt die globale Corporate-Adoption-Narrative. Gleichzeitig gibt es Herausforderungen und Risiken, die nicht übersehen werden dürfen. Ein prägnantes Beispiel ist die kürzliche Bestätigung einer Untersuchung durch die US-Börsenaufsichtsbehörde SEC gegen Coinbase wegen möglicher überhöhter Nutzerzahlen aus dem Jahr 2021. Dies führte zu erheblichen Kursverlusten bei Coinbase-Aktien und bringt Unsicherheit in einen Markt, der ohnehin von regulatorischen Fragen geprägt ist. Zudem hat der Widerstand gegen den GENUIS Act, ein US-amerikanisches Gesetzesvorhaben zur Schaffung eines einheitlichen regulatorischen Rahmens für Stablecoins, gezeigt, dass die politische Unterstützung für Krypto-Innovationen noch nicht gesichert ist.

Parallel zu diesen Entwicklungen hat sich das Volumen der Kapitalzuflüsse in an der Börse gehandelte Bitcoin-Produkte (ETFs) abgekühlt. Die tägliche Nettokapitalaufnahme, insbesondere bei US-amerikanischen Spot-Bitcoin-ETFs, hat sich verlangsamt, was den Anstieg der Bitcoin-Preise momentan begrenzt und für eine gewisse Seitwärtsspanne sorgt. Händler und Investoren beobachten auch, dass an den Orderbüchern bei Preisniveaus um 105.000 US-Dollar große Verkaufsaufträge existieren, die als technische Widerstände wirken. Dennoch bleibt der langfristige Ausblick optimistisch, da Konsolidierungsphasen oft eine gesunde Voraussetzung für nachhaltige Kursanstiege sind.

Ein weiterer bedeutender Faktor ist die bevorstehende Verteilung von Entschädigungszahlungen an die Gläubiger der insolventen Krypto-Börse FTX. Ab dem 30. Mai beginnt die zweite Phase dieser Rückzahlung mit einem Volumen von mehr als 5 Milliarden US-Dollar. Diese Transaktionen könnten kurzfristig für erhöhte Schwankungen sorgen, aber sie sind auch ein Indikator dafür, dass das Ökosystem rund um Bitcoin und andere digitale Assets reift und regulatorische wie auch operative Probleme zunehmend bewältigt werden. Abseits des Bitcoin-Marktes zeichnet sich eine interessante Entwicklung bei anderen Kryptowährungen ab.

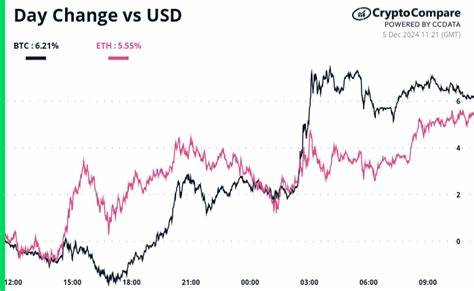

Während beispielsweise Berachain (BERA) aufgrund eines großen Token-Unlocks an Wert einbüßte und Probleme mit der Nutzerbindung hat, verzeichnen Solana (SOL) und Ethereum (ETH) steigende Zuflüsse. Dies könnte auf eine mögliche Verschiebung der Investorenschwerpunkte innerhalb des DeFi-Sektors hindeuten – ein Bereich, der eine immer größere Rolle in der gesamten Kryptoökonomie spielt. Aus der Perspektive der Derivatemärkte zeigen sich ebenfalls spannende Tendenzen. Die sogenannten Funding-Raten bei unbefristeten Futures-Kontrakten, die Aufschläge oder Abschläge zwischen dem Kassapreis und dem Futures-Preis ausdrücken, liegen weiterhin auf einem moderat positiven Niveau. Dies signalisiert, dass zwar eine bullische Stimmung herrscht, aber keine Überhitzung.

Außerdem deuten Optionen auf ein erhöhtes Interesse an Absicherungen hin, etwa durch den Kauf von Put-Optionen bei Bitcoin, was für vorsichtige Marktteilnehmer kennzeichnend ist. Ein ergänzender Blick auf die Krypto-Aktien und die Gesamtmarktstruktur zeigt, dass Unternehmen mit direktem Bezug zum Bitcoin-Mining oder Krypto-Börsen teilweise unter Druck stehen, während andere Sektoren, etwa Fintechs oder Blockchain-Technologiefirmen, eine bessere Performance zeigen. Dies reflektiert die differenzierten Herausforderungen im Krypto-Ökosystem sowie die wachsende Bedeutung von Innovationen und regulatorischer Anpassung. Schließlich finden in den nächsten Wochen und Monaten mehrere wichtige Veranstaltungen und Produktstarts statt, die die Stimmung und Dynamik auf den Kryptomärkten beeinflussen könnten. Beispielsweise startet die Galaxy Digital Aktie ihren Handel an der Nasdaq, CME Group führt Bargeld-abgerechnete XRP-Futures ein, und Coinbase wird Bestandteil des S&P 500-Index.

Darüber hinaus erinnern Events wie der Bitcoin Pizza Day oder Gala-Dinner für TRUMP-Token-Inhaber daran, dass der Kultur- und Gemeinschaftsaspekt der Krypto-Community ebenfalls eine Rolle spielt. Zusammenfassend lässt sich feststellen, dass trotz der aktuellen Konsolidierung Bitcoin und andere digitale Vermögenswerte unverändert hoch im Kurs stehen und von institutionellen Akteuren aktiv angehäuft werden. Die Entwicklung deutet auf eine zunehmende Integration von Bitcoin in traditionelle Finanzportfolios hin, die über bloße Spekulation hinausgeht. Gleichzeitig gilt es, die regulatorischen Rahmenbedingungen, technische Marktstrukturen und makroökonomischen Faktoren genau zu beobachten, da sie die zukünftige Performance maßgeblich beeinflussen könnten. Für Anleger, Analysten und Krypto-Enthusiasten sind die aktuellen Bewegungen ein Indikator dafür, dass der Kryptomarkt zwar kurzfristig Verschnaufpausen einlegt, seine Relevanz und Attraktivität aber ungebrochen hoch bleibt.

Dieses Umfeld erfordert eine sorgfältige Informationsbeschaffung, eine ausgewogene Risikobewertung und ein Bewusstsein für die vielfältigen Einflussfaktoren, die den Markt prägen. Die Zeit des „Bitcoin-Hoardings“ durch Fintechs und Fonds könnte somit ein Fundament für die nächste große Entwicklung in der digitalen Finanzwelt darstellen.