Die Entwicklung der US-Treasury-Renditen steht seit jeher im Mittelpunkt der weltweiten Finanzmärkte, da sie als ein maßgeblicher Indikator für die wirtschaftliche Lage und die Zinskosten von Staaten und Unternehmen dienen. Aktuell zeigen die US-Treasury-Renditen vor der Veröffentlichung der Emissionsaufteilung für das zweite Quartal eine auffallende Stagnation. Diese Entwicklung sorgt für eine erhöhte Aufmerksamkeit unter Investoren, Analysten und Marktteilnehmern, die nach Orientierung in einem von zahlreichen Unsicherheiten geprägten Umfeld suchen. Die US-Regierung gibt regelmäßig Staatsanleihen in unterschiedlichen Laufzeiten und Formen heraus, um den Finanzbedarf zu decken und die Staatsausgaben zu finanzieren. Diese Emissionen gliedern sich in nominale Kuponanleihen, inflationsgeschützte Securities (TIPS) sowie variabel verzinsliche Anleihen.

Die genaue Zusammensetzung und das Volumen der jeweils neuen Anleihen werden in regelmäßigen Abständen bekanntgegeben und beeinflussen maßgeblich die Renditeentwicklung am Anleihemarkt. Vor der aktuellen Bekanntgabe des Emissionsplans für das zweite Quartal hat sich das Marktsentiment offenbar abwartend gestaltet. Die nominalen Kuponanleihen und die variabel verzinslichen Noten sollen laut Einschätzung von Analysten wie bei Rabobank etwa unverändert beibehalten werden. Eine geringe Aufstockung wird für die inflationsgeschützten TIPS erwartet, da die Inflation nach wie vor ein zentrales Thema in der Geldpolitik darstellt. Dieses abgestimmte Angebot beeinflusst direkt Angebot und Nachfrage am Markt und somit das Renditeniveau.

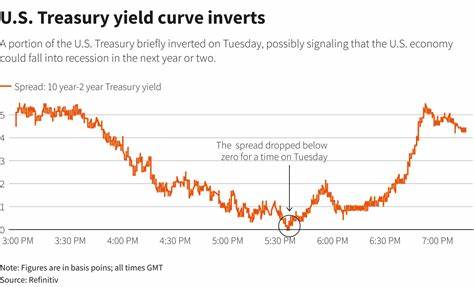

Die jüngsten Zahlen von Tradeweb zeigen, dass die Renditen der zweijährigen US-Treasury leicht um einen Basispunkt auf 3,666 Prozent gestiegen sind, während die Rendite der zehnjährigen Anleihe um einen Basispunkt auf 4,164 Prozent gefallen und die 30-jährige Rendite um zwei Basispunkte auf 4,628 Prozent gesunken ist. Diese marginalen Bewegungen untermauern die Unsicherheit und Zurückhaltung der Marktakteure in der aktuellen Phase. Die Bedeutung der US-Treasury-Renditen kann nicht hoch genug eingeschätzt werden. Sie bilden eine Art Referenzzins für eine Vielzahl von Krediten und Investitionen weltweit und spiegeln die Erwartungen hinsichtlich der zukünftigen wirtschaftlichen Entwicklung wider. Ein Anstieg der Renditen signalisiert oftmals Inflationserwartungen, eine restriktivere Geldpolitik oder eine Verbesserung der wirtschaftlichen Aussichten, während sinkende Renditen tendenziell auf Unsicherheiten, Konjunktursorgen oder expansive geldpolitische Maßnahmen hinweisen können.

Im aktuellen Kontext spielt die Zinspolitik der US-Notenbank (Federal Reserve) eine entscheidende Rolle. Die Fed hat in den vergangenen Jahren wiederholt Zinserhöhungen vorgenommen, um die Inflationsbekämpfung zu unterstützen. Diese Schritte wirken sich direkt auf das Zinsniveau der Staatsanleihen aus. Gleichzeitig sind die Auswirkungen dieser Politik jedoch auch von globalen Faktoren und geopolitischen Spannungen mitgeprägt, was die Entwicklung der Anleiherenditen komplex und vielschichtig macht. Die vorläufige Stagnation der Treasury-Renditen vor der Bekanntgabe des Emissionsvolumens zeigt, dass Investoren auf signifikante Neuigkeiten oder Veränderungen im Angebot warten, die Einfluss auf das Angebot-Nachfrage-Gleichgewicht und damit auf die Renditen nehmen könnten.

Ein verändertes Emissionsvolumen oder eine andere Aufteilung der Anleiheformen könnte Verschiebungen in den Portfolios institutioneller Anleger auslösen und Liquiditätsbewegungen beschleunigen. Darüber hinaus hat die aktuelle globale wirtschaftliche Situation, geprägt von geopolitischen Krisen, Handelskonflikten und wirtschaftlichen Erholungsprozessen nach der Pandemie, die Risikobereitschaft und Anlagestrategien stark beeinflusst. Anleger suchen zunehmend nach sicheren Häfen, was oft zu einer erhöhten Nachfrage nach US-Staatsanleihen führt und dadurch Drag auf die Renditen ausübt. Gleichzeitig könnte eine größere Zinsvolatilität die Kreditkosten und Investitionsentscheidungen in vielen Sektoren beeinflussen. Ein weiterer Aspekt ist die Rolle der inflationsgeschützten TIPS-Anleihen.

Da die Inflation in den USA trotz teilweise rückläufiger Preise noch immer über dem längerfristigen Ziel der Federal Reserve liegt, investieren Marktteilnehmer verstärkt in diese Schutzinstrumente. Eine leichte Erhöhung der TIPS-Emissionen passt zu dieser Marktentwicklung und signalisiert, dass die USA an dieser Stelle eine Finanzierungsstrategie verfolgen, die Inflationsrisiken berücksichtigt. Für Anleger bedeutet die aktuelle Lage eine Phase der relativen Unsicherheit, in der kurzfristige Bewegungen begrenzt sein könnten. Wer auf Anleiheprodukte setzt, sollte die Bekanntgabe der US-Treasury-Emissionsaufteilung genau verfolgen, um mögliche Auswirkungen auf die Renditen und damit auch auf die Anleihekurse zu erkennen und geeignete Anlageentscheidungen treffen zu können. Ebenso sind die geldpolitischen Signale der Fed und die wirtschaftlichen Daten maßgeblich für die Einschätzung künftiger Zinsentwicklungen.

Zusammenfassend lässt sich feststellen, dass die US-Treasury-Renditen im Vorfeld der Emissionsbekanntgabe eine Phase der Atempause eingeläutet haben. Die erwarteten stabilen bis leicht angepassten Volumina im Bereich der Nominalanleihen, variabel verzinslichen Noten und inflationsgeschützten Anleihen reflektieren eine vorsichtige und abwartende Haltung der Emittenten. Dieses Verhalten passt zur aktuellen globalen Gemengelage, die Anleger auf eine gelassene aber dennoch aufmerksame Beobachtung des Marktgeschehens einschwört. Die kommenden Wochen könnten durch neue Impulse aus der Emissionspolitik, geldpolitischen Entscheidungen und makroökonomischen Daten weiterhin volatil geprägt sein. Der US-Anleihemarkt bleibt somit ein essentieller Barometerkasten für global agierende Investoren und ein Schlüsselfaktor für die Steuerung von internationalen Kapitalströmen.

Wer sich auf dieser Basis informiert, kann Chancen erkennen und Risiken besser managen.