Die Sozialversicherung spielt für Millionen Amerikaner eine zentrale Rolle als Einkommensquelle im Ruhestand. Doch fast die Hälfte der Bevölkerung macht einen entscheidenden Fehler, der ihre finanzielle Situation im Alter erheblich negativ beeinflusst. Finanzexperte Dave Ramsey bringt Licht in diesem vielschichtigen Thema und zeigt Wege auf, wie dieses weit verbreitete Problem behoben werden kann. Die Tragweite des Fehlers zeigt sich besonders deutlich angesichts der Tatsache, dass für viele die Sozialversicherungsleistungen nur einen Teil, oft weniger als die Hälfte ihres vorherigen Einkommens, ersetzen. Dies birgt ein großes Risiko für einen unzureichend abgesicherten Ruhestand und verdeutlicht die Notwendigkeit eines klugen Umgangs mit den gewohnten Einsparungen und Investitionen.

Im Folgenden wird erläutert, welcher Fehler vielfach gemacht wird und wie man mit drei klaren Schritten dagegensteuern kann, um die finanzielle Sicherheit im Alter zu verbessern. Ein zentrales Problem liegt darin, dass fast die Hälfte der Amerikaner gar nicht oder zu spät mit dem Aufbau einer zusätzlichen Altersvorsorge beginnt. Laut einer Studie von Dave Ramsey sparen mehr als 40 % der Menschen aktuell nicht für die Zukunft. Dies steht im Einklang mit den Daten der Federal Reserve, die zeigen, dass nur knapp über die Hälfte der Haushalte über ein aktives Rentenkonto verfügt. Noch alarmierender ist, dass nur etwa jeder zehnte Arbeitnehmer mindestens 15 % seines Einkommens zur Seite legt – eine Empfehlung, die von Experten für eine ausreichende Alterssicherung gegeben wird.

Diese Zahlen offenbaren eine weit verbreitete finanzielle Unvorbereitetheit, die zu ernsthaften Nachteilen führt. Die gravierende Fehlannahme besteht darin, darauf zu vertrauen, dass die staatlichen Sozialversicherungsleistungen allein ausreichen, um die entspannte und sorgenfreie Zeit im Ruhestand zu sichern. Die durchschnittliche Sozialversicherungsrente betrug Anfang 2025 rund 1.976 US-Dollar monatlich, was auf das Jahr gerechnet etwa 23.712 US-Dollar ergibt.

Dieses Einkommen liegt deutlich unter dem, was viele Experten als notwendig erachten, um die Lebenshaltungskosten komfortabel decken zu können. Die Sozialversicherung ersetzt durchschnittlich nur etwa 40 % des vorherigen Einkommens. Wer keine zusätzlichen Rücklagen schafft, riskiert erhebliche Einbußen und muss im Alter mit finanziellen Einschränkungen rechnen. Der erste wichtige Schritt beginnt in der Gegenwart: die Erstellung eines Sparplans mit einem realistischen und disziplinierten Sparziel. Dave Ramsey empfiehlt, mindestens 15 % des Bruttoeinkommens für die Altersvorsorge zurückzulegen, vorausgesetzt, man verfügt bereits über einen Notfallfonds und ist schuldenfrei.

Das Sparen in diesen Umfang erfordert Konsistenz und Disziplin, denn trotz eines niedrigen allgemeinen Sparquoten-Niveaus müssen die individuellen Sparbeiträge deutlich steigen, um die Rentenlücke effektiv zu schließen. Der Sparplan sollte individuell gestaltet werden und regelmäßig überprüft werden, um sicherzustellen, dass er mit den Lebensumständen und Einkommenssituationen Schritt hält. Parallel dazu ist es unerlässlich, Schulden abzubauen. Hohe Verbindlichkeiten reduzieren das verfügbare Einkommen und mindern die Möglichkeit, häufig und in ausreichender Höhe zu sparen. Durch eine konsequente Schuldenreduzierung wird nicht nur die finanzielle Belastung verringert, sondern auch die Liquidität erhöht, die dann für den altersbezogenen Vermögensaufbau verwendet werden kann.

Schuldenfreiheit ist somit eine wichtige Voraussetzung, um den Siegeszug beim Sparen starten zu können. Der zweite Schritt besteht darin, die verschiedenen Anlagestrategien zu verstehen und klug zu nutzen. Das Vertrauen auf nur einen Einkommenszweig – wie die Sozialversicherung – zeigt sich als riskant. Ramsey rät deshalb dazu, die eigene finanzielle Grundlage breiter aufzustellen und gezielt in renditestarke und gleichzeitig risikooptimierte Anlageformen zu investieren. Dazu zählen staatlich geförderte Rentenkonten, private Altersvorsorgeprodukte und breit gestreute Investmentfonds.

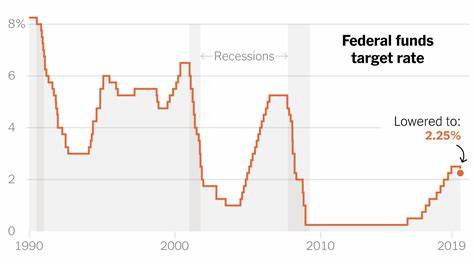

Eine ausgewogene Mischung aus verschiedenen Anlageklasse kann helfen, langfristige Wertzuwächse zu erzielen und gleichzeitig Schwankungen am Markt abzufedern. Die Vorteile einer frühzeitigen und regelmäßigen Investition bestehen besonders darin, dass der Zinseszinseffekt über Jahre und Jahrzehnte ein starkes Wachstum des Kapitals bewirken kann. Dabei ist es wichtig, volatilen Marktphasen mit Ruhe und Disziplin zu begegnen und nicht in Panik zu verfallen. Ein langfristig orientiertes Vorgehen verspricht höhere Chancen, das gesetzte Sparziel zu erreichen. Neben dem cleveren Sparen und Investieren spielt auch das Wissen um den optimalen Bezug der Sozialversicherungsleistungen eine bedeutende Rolle.

Oft wird empfohlen, die Sozialversicherungsleistungen nicht zu früh zu beanspruchen. Wer die Rente frühzeitig in Anspruch nimmt, erhält zwar schneller Auszahlungen, muss aber mit dauerhaften Abschlägen rechnen. Dave Ramsey weist darauf hin, dass sich das Aufschieben des Bezugs um einige Jahre finanziell häufig lohnt, denn dadurch steigen die monatlichen Rentenauszahlungen erheblich an. Für viele ist es ratsam, bis zum Erreichen des vollen Rentenalters oder sogar bis zum maximalen Bezugsalter zu warten, um so den Rentenbezug zu maximieren. Obwohl diese Entscheidung individuell getroffen werden muss, zeigen Analysen, dass ein längeres Warten zu einer deutlich höheren Sicherheit im Ruhestand führt.

Zusätzlich sollten Betroffene ihre persönliche Lebenssituation, gesundheitliche Aspekte und zukünftige Einnahmequellen in die Entscheidung einbeziehen. Ein kluger Umgang mit den Sozialversicherungsansprüchen kann damit den Unterschied zwischen finanzieller Knappheit und einem komfortablen Ruhestand ausmachen. Der dritte und letzte Schritt, der von Dave Ramsey nahegelegt wird, ist das kontinuierliche Überprüfen und Anpassen der eigenen Finanzstrategie. Lebensumstände, Einkommensverhältnisse und gesetzliche Rahmenbedingungen verändern sich und können Auswirkungen auf die geplante Altersvorsorge haben. Regelmäßige Finanz-Check-ups sollten daher gehören, um sicherzustellen, dass man jederzeit auf Kurs bleibt und das gesetzte Rücklagenziel erreicht oder sogar übertrifft.

Finanzberater können hierbei helfen, zeitnah auf Änderungen zu reagieren und die Strategie entsprechend zu optimieren. Zudem empfiehlt Ramsey, sich weiterzubilden und offen für neue Möglichkeiten zu bleiben, um die eigene finanzielle Sicherheit langfristig zu gewährleisten. Die Beteiligung an Workshops, das Lesen aktueller Studien und das Nutzen von Online-Tools bilden eine gute Grundlage, um fundierte Entscheidungen zu treffen. Zusammenfassend lässt sich sagen, dass die weitverbreitete Fehlannahme, allein auf die Sozialversicherung im Alter vertrauen zu können, eine gefährliche Falle darstellt. Ein intelligentes Sparverhalten, eine gezielte Anlagestrategie sowie ein wohlüberlegter Bezug der Sozialversicherungsleistungen sind elementar für finanzielle Unabhängigkeit im Ruhestand.