Der Aktienmarkt zeigt sich im Jahr 2025 unerwartet lebhaft und der S&P 500 hat eine beeindruckende Gewinnserie vorzuweisen, die es seit mehr als 20 Jahren nicht mehr gegeben hat. Die Kurse stiegen neun Tage in Folge, ein äußerst seltenes Ereignis, das zuletzt im November 2004 verzeichnet wurde. Diese Entwicklung hat bei Anlegern und Experten gleichermaßen große Aufmerksamkeit erregt. Die Frage, die sich nun stellt, ist, was diese außergewöhnliche Performance für die weitere Börsenentwicklung bedeutet und wie sich Anleger darauf einstellen können. Der S&P 500, der die 500 größten börsennotierten Unternehmen der USA abbildet, ist seit seiner Standardisierung 1957 ein verlässlicher Indikator für die Entwicklung des gesamten Aktienmarktes.

In den vergangenen Jahrzehnten hat der Index immer wieder Phasen intensiver Bewegung durchlaufen – von rasanten Aufschwüngen bis hin zu kräftigen Rücksetzern. Die neuntägige Gewinnserie ist ein starkes Signal für eine vorübergehende positive Dynamik am Markt, doch historische Erfahrungen zeigen, dass darauf verschiedene Szenarien folgen können. Die Wurzeln dieser Rallye lassen sich unter anderem in der aktuellen Handelspolitik der USA finden. Die Regierung hat ihren bisher aggressiven Kurs bei der Einführung von Vergeltungszöllen auf Importwaren deutlich entschärft. Im April 2025 wurde bekanntgegeben, dass die geplanten hohen Zölle auf Waren aus vielen Ländern verschoben werden.

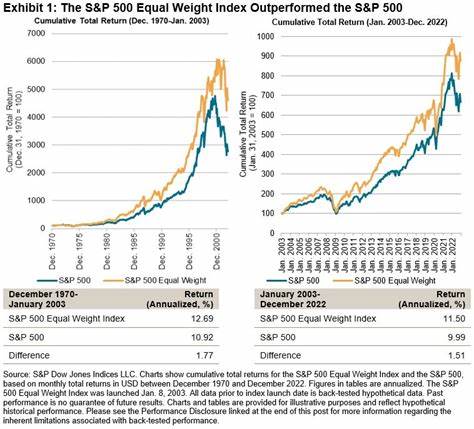

Dies hat das Vertrauen der Investoren spürbar gestärkt und dem Markt eine Atempause gegeben. Insbesondere die Hoffnung auf verbesserte Handelsbeziehungen hat die Stimmung gehoben und zur Kursrallye beigetragen. Daneben überraschte ein positiver Arbeitsmarktbericht im selben Monat, der zeigte, dass die US-Wirtschaft trotz aller Unsicherheiten weiter stabile Stellenzuwächse verzeichnet – ein weiteres ermutigendes Signal. Die Analyse historischer Daten zeigt, dass der S&P 500 seit 1957 mehrfach Gewinnserien von neun oder mehr Tagen erlebt hat, die unterschiedlich auf die folgenden Monate wirkten. Im Jahr 2004, der letzten Periode mit einer ähnlichen Serie, setzte der Markt zunächst seinen Aufwärtstrend fort, erreichte aber nach einem halben Jahr nur einen moderaten Zuwachs von etwa 0,5 Prozent.

Dies verdeutlicht, dass eine solche Rallye nicht zwangsläufig von einer anhaltenden Boomphase begleitet wird. Andererseits gab es auch Fälle, in denen eine Serie von neun aufeinanderfolgenden Gewinnsessisonen den Beginn einer starken Kursrallye markierte. So zeigte sich 1970 nach einer derartigen Gewinnserie ein kräftiger Anstieg von über 19 Prozent innerhalb von sechs Monaten. Daraus wird ersichtlich, dass die unmittelbare Phase nach einer solchen Bewegung durch vielfältige externe Faktoren geprägt ist und nicht vorhersehbar in eine bestimmte Richtung verlaufen muss. Für das aktuelle Marktumfeld bedeutet das, dass Anleger besonders aufmerksam die politischen und wirtschaftlichen Rahmenbedingungen beobachten sollten.

Bleibt die Handelspolitik weiterhin moderat und es gelingt, internationale Handelsgespräche konstruktiv zu gestalten, könnte dies den Rückenwind für Aktien weiter verstärken. Gleichwohl mahnen Experten zur Vorsicht, da zahlreiche Risiken bestehen. Dazu zählen mögliche neue Spannungen in den Handelsbeziehungen, eine unerwartete Verschlechterung der Arbeitsmarktdaten oder andere geopolitische Entwicklungen, die den Markt schnell ins Wanken bringen könnten. Die Volatilität, die den Aktienmarkt in den ersten Monaten 2025 begleitet hat, zeigt, wie sensibel Investoren gegenüber Veränderungen in der Nachrichtenlage sind. Der Sprung in die Gewinnzone über neun Tage hinweg mag zwar Zuversicht stiften, doch sollte er nicht überbewertet werden.

Es ist wichtig, langfristige Entwicklungen von kurzfristigen Schwankungen zu unterscheiden und eine ausgewogene Anlagestrategie zu verfolgen. Vor allem für private Anleger ist es sinnvoll, sich nicht ausschließlich von kurzfristigen Kursbewegungen leiten zu lassen, sondern die Fundamentaldaten der Unternehmen und wirtschaftlichen Rahmenbedingungen genau zu analysieren. Eine breite Diversifikation über verschiedene Branchen und Regionen kann helfen, Risiken abzufedern. Wer zudem die Signale aus der Handelspolitik und der Konjunktur im Auge behält, ist besser darauf vorbereitet, die Chancen, die sich aus solchen Marktphasen ergeben, zu nutzen. Zusammenfassend hat der S&P 500 mit seiner neuntägigen Gewinnserie eine bemerkenswerte Leistung gezeigt, die seit mehr als zwei Jahrzehnten nicht mehr zu beobachten war.

Die erleichterte Handelspolitik und positive Konjunkturdaten trugen maßgeblich zu dieser Bewegung bei. Historische Vergleiche legen nahe, dass nach solchen Phasen sowohl moderate als auch kräftige Kursanstiege folgen können, wobei das aktuelle weltwirtschaftliche und politische Umfeld entscheidend für die weitere Entwicklung sein wird. Anleger sollten deshalb wachsam bleiben und ihre Strategien flexibel anpassen, um von den Chancen zu profitieren und Risiken zu minimieren. Die kommenden Monate versprechen spannend zu werden und bieten eine Fülle an Möglichkeiten, die der Aktienmarkt bereithält.