Im Mai 2025 zeigen sich am deutschen Hypothekenmarkt interessante Entwicklungen, die für potenzielle Immobilienkäufer und Hausbesitzer von großer Bedeutung sind. Nach einem Jahr mit teilweise stark schwankenden Zinsen und einem herausfordernden wirtschaftlichen Umfeld zeichnet sich aktuell eine leichte Entspannung ab. Vor allem im Vergleich zum letzten Monat sind die Hypothekenzinsen gesunken, was viele dazu veranlasst, ihre Finanzierungspläne neu zu überdenken und die Chancen für ein Eigenheim oder eine Refinanzierung zu nutzen. Die Dynamik der Hypothekenzinsen hängt von zahlreichen Faktoren ab, darunter die Geldpolitik der Europäischen Zentralbank (EZB), Inflationserwartungen, das allgemeine Zinsniveau und die wirtschaftlichen Aussichten in Deutschland und weltweit. Anleger und Kreditnehmer beobachten diese Einflussgrößen genau, da sie die langfristigen Finanzierungsbedingungen maßgeblich bestimmen.

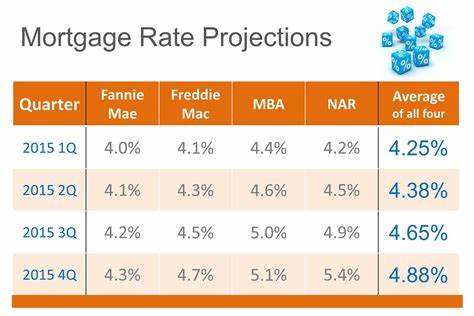

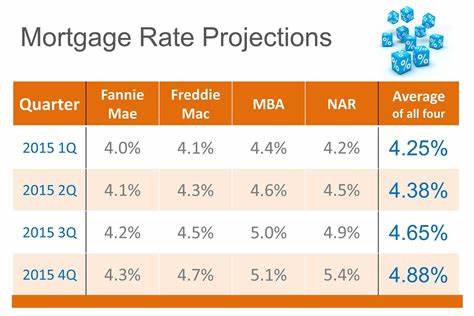

Die durchschnittlichen 30-jährigen Festzins-Hypotheken, die lange Zeit bei über sechs Prozent verharrten, sind im Verlauf des letzten Monats rückläufig. Aktuelle Daten zeigen, dass die 30-jährige Festzinsrate in Deutschland auf etwa 6,72 Prozent gesunken ist, wobei ähnliche Entwicklungen bei kürzeren Laufzeiten wie 15 Jahren oder variablen Zinsen auftauchen. Die 15-jährigen Hypotheken konnten sogar einen stärkeren Rückgang verzeichnen und liegen nun bei rund 6,03 Prozent. Diese Entwicklung bringt für viele Bauherren und Immobilieneigentümer Erleichterung, denn die monatlichen Belastungen sinken entsprechend, was die Finanzierung eines Eigenheims günstiger und kalkulierbarer macht. Doch trotz der positiven Tendenz bleiben die Zinskonditionen weiterhin vergleichsweise hoch.

Im historischen Vergleich befinden wir uns nach wie vor in einer Phase höherer Zinsen als zu Zeiten vor der Pandemie, als Zinssätze oft bei unter zwei Prozent lagen. Deshalb gilt es auch weiterhin, genau abzuwägen, wann der beste Zeitpunkt für den Abschluss einer Finanzierung gekommen ist. Refinanzierungen sind ebenfalls von der gesunkenen Zinslandschaft betroffen. Für Hausbesitzer, die ihre bestehenden Kredite umschulden möchten, bieten sich damit Möglichkeiten, monatliche Raten zu reduzieren oder die Kreditlaufzeit zu verkürzen. Die aktuellen Durchschnittswerte für Refinanzierungen der 30-jährigen Festhypothek liegen bei knapp 6,75 Prozent, während kürzere Laufzeiten wie 15 Jahre bei etwa 6,06 Prozent notieren.

Dabei ist zu bedenken, dass die Konditionen bei Refinanzierungen häufig etwas höher sind als bei Erstfinanzierungen, da Kreditgeber das erhöhte Risiko oder administrative Kosten berücksichtigen. Für Verbraucher bedeutet dies, dass eine sorgfältige Kalkulation essenziell ist. Um das volle Potenzial der aktuellen Zinsentwicklung auszuschöpfen, sollten Kreditnehmer ihre Bonität verbessern und ihre finanzielle Situation optimieren. Eine gute Kreditwürdigkeit, ein niedriger Schuldenstand und ein ausgewogenes Verhältnis zwischen Schulden und Einkommen sind entscheidende Faktoren, die zu besseren Angeboten führen können. Mehr noch, die verschiedenen Hypothekenarten bieten unterschiedliche Vorteile und Risiken.

Die klassische 30-jährige Festhypothek bleibt eine beliebte Wahl, da sie niedrige und vor allem planbare monatliche Raten ermöglicht und langjährige Zinssicherheit garantiert. Damit eignet sie sich besonders für jene, die Stabilität in der Haushaltsplanung suchen und langfristig planen möchten. Im Gegensatz dazu steht die 15-jährige Hypothek, die mit geringeren Zinssätzen lockt und insgesamt zu einer deutlich niedrigeren Zinsbelastung führt, da der Kredit schneller getilgt wird. Allerdings sind die monatlichen Belastungen deutlich höher, was sich nicht für jeden Haushalt eignet. Flexible Baufinanzierungen wie der 5/1 oder 7/1 variabel verzinste Baukredite bieten zwar zu Beginn geringere Zinsen, bergen aber das Risiko steigender Kosten nach der anfänglichen Zinsbindung.

Diese Modelle eignen sich besonders für Personen, die mit einem Immobilienwechsel oder Anschlussfinanzierung innerhalb von wenigen Jahren rechnen. Experten empfehlen, bei der Wahl der passenden Finanzierungsart immer nicht nur die aktuellen Zinssätze zu betrachten, sondern auch die persönliche Lebenssituation, Planungen und Risikobereitschaft. Angesichts der aktuellen wirtschaftlichen Unsicherheiten und der politischen Rahmenbedingungen ist das Timing beim Erwerb einer Immobilie oder der Entscheidung zur Refinanzierung komplexer geworden. Die Preise am Immobilienmarkt sind zwar in den letzten Jahren nicht mehr so stark explodiert wie in der Hochphase der Pandemie, aber nach wie vor sind hohe Kaufpreise eine Herausforderung für viele Käufer. Die leicht gesunkenen Hypothekenzinsen können zwar die monatliche finanzielle Belastung abmildern, doch der Immobilienpreis bleibt ein wesentlicher Kostenfaktor.

Damit gewinnt die sorgfältige Prüfung des Immobilienmarktes sowie die Auswahl des passenden Finanzierungsmodells an Bedeutung. Beim Thema Zeitfenster für den Kauf raten viele Experten dazu, nicht ausschließlich auf mögliche Zinssenkungen zu spekulieren. Die Prognosen sagen zwar für 2025 eher eine stabile bis leicht rückläufige Entwicklung bei den Zinsen voraus, doch deutliche Stärkeperioden der Zinsen bleiben weiterhin denkbar. Wer abwartet, riskiert mögliche Preissteigerungen am Immobilienmarkt oder fehlende passende Objekte. Der beste Zeitpunkt für den Kauf oder die Refinanzierung ist demnach jener, der den individuellen finanziellen Rahmenbedingungen und Lebensplänen entspricht.

Weitere wichtige Überlegungen betreffen die zusätzlichen Kosten eines Immobilienkaufs. Neben den reinen Zinszahlungen sind Grundsteuer, Hausversicherung, Instandhaltungskosten und gegebenenfalls private Hypothekenversicherungen zu berücksichtigen. Viele Online-Rechner bieten inzwischen umfassende Kalkulationen, welche diese Nebenkosten mit einbeziehen und so realistische Monatsraten prognostizieren. Dies unterstützt potenzielle Käufer und Eigentümer, eine fundierte Entscheidung zu treffen und böse Überraschungen zu vermeiden. Auch bei der Refinanzierung kann es sich lohnen, unterschiedliche Angebote zu vergleichen und neben dem Zinssatz auch die Gebührenstruktur zu prüfen.

Manche Kreditinstitute bieten spezielle Konditionen oder Anreize wie keine Bearbeitungsgebühren oder Zuschüsse für Kunden mit besonders guter Bonität. Schließlich ist zu bedenken, dass ein guter Hypothekenberater oder ein erfahrener Finanzexperte bei der richtigen Wahl und Verhandlung meist wertvolle Unterstützung bietet. Zusammenfassend lässt sich sagen, dass die aktuellen Rückgänge der Hypotheken- und Refinanzierungszinsen im Mai 2025 ein positives Signal für alle sind, die mit dem Gedanken spielen, eine Baufinanzierung aufzunehmen oder bestehende Kredite umzuschulden. Trotz anhaltend hoher Zinsen bieten die jüngsten Entwicklungen eine verbesserte Voraussetzung für günstigere monatliche Kosten und größere finanzielle Planungssicherheit. Dennoch bleibt es essenziell, alle individuellen Faktoren und Marktentwicklungen im Blick zu behalten und professionellen Rat einzuholen.

Nur so lassen sich langfristig passende und wirtschaftlich sinnvolle Entscheidungen treffen, um das eigene Zuhause sicher und bezahlbar zu finanzieren. Wer jetzt die Angebote am Markt prüft, kann langfristig von den derzeitigen Konditionen profitieren und gleichzeitig die Stabilität und Nachhaltigkeit seiner Wohnsituation sichern.