Die Federal Reserve, das Zentralbanksystem der USA, hat kürzlich ihre geldpolitische Strategie bekräftigt, indem sie den Leitzins im Bereich zwischen 4,25 und 4,5 Prozent unverändert ließ. Dieses Festhalten an der Zinspolitik findet vor dem Hintergrund einer unsicheren wirtschaftlichen Lage statt, die durch eine Prognose für ein geringeres Wirtschaftswachstum und eine gesteigerte Inflation geprägt ist. Diese Entscheidung signalisiert die Vorsicht der Fed angesichts einer komplexen Kombination aus wirtschaftlichen Herausforderungen, darunter zunehmender Inflationsdruck und geopolitische Risiken. Die jüngsten Aussagen der Federal Open Market Committee (FOMC) zeigen deutlich, dass die Erwartungen an das Wirtschaftswachstum für 2025 nach unten revidiert wurden. Waren bislang Wachstumsschätzungen von 2,1 Prozent im Dezember 2024 im Raum, gehen die Experten inzwischen nur noch von einem moderaten Anstieg des Bruttoinlandsprodukts (BIP) um etwa 1,7 Prozent aus.

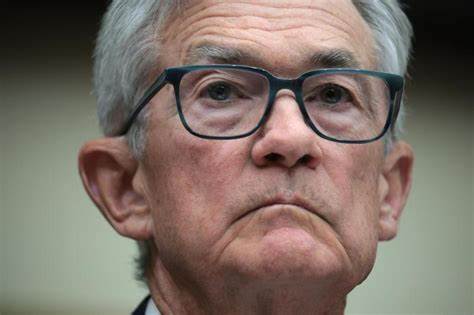

Gleichzeitig wird eine leichte Erhöhung der Arbeitslosenquote prognostiziert, die bis Ende 2025 voraussichtlich bei 4,4 Prozent liegen wird – eine Steigerung gegenüber der bisherigen Erwartung von 4,3 Prozent und dem aktuellen Niveau. Eine der zentralen Herausforderungen, mit denen die Fed konfrontiert ist, bleibt die anhaltend hohe Inflation. Die Inflationsrate wird für das Jahr auf 2,7 Prozent nach oben korrigiert, während die Kerninflation, die volatile Komponenten wie Nahrungsmittel und Energiepreise ausblendet, mit 2,8 Prozent ebenfalls höher eingeschätzt wird. Dieser Anstieg steht im Zusammenhang mit verschiedenen Faktoren, darunter insbesondere die Auswirkungen von internationalen Handelsspannungen und Zollpolitik. Fed-Chef Jerome Powell betonte im Anschluss an die Sitzung, dass die wirtschaftliche Unsicherheit ungewöhnlich hoch sei.

Er machte deutlich, dass die Handelsmaßnahmen der Trump-Administration, insbesondere die Einführung von Zöllen auf verschiedene Importwaren, bereits negative Effekte auf das Vertrauen von Verbrauchern und Unternehmen zeigen. Diese Maßnahmen führen zu Absatzstörungen, Preissteigerungen und generell zu einem belastenden Umfeld für die Wirtschaft. Powell erläuterte, dass die Inflation teilweise infolge dieser Tarife angezogen habe. Trotz der Verlangsamung bei der wirtschaftlichen Expansion strebt die Fed weiterhin zwei Zinssenkungen in diesem Jahr an, um die Wirtschaft zu stützen. Diese Maßnahme steht im Einklang mit dem Ziel, die Inflationsrate langfristig wieder auf das Ziel von 2 Prozent zurückzubringen, voraussichtlich bis Ende 2026.

Ein weiterer wichtiger Aspekt ist die Anpassung der quantitativen Straffungspolitik, auch bekannt als quantitative tightening. Die Fed hat beschlossen, ihre monatliche Reduzierung der Staatsanleihen-Bestände von 25 Milliarden US-Dollar auf lediglich 5 Milliarden US-Dollar zu vermindern. Diese Maßnahme, die ab April 2025 in Kraft tritt, wird von Analysten teilweise auch als Reaktion auf steigende Bedenken über den Umgang mit der US-Staatsverschuldung und die sich abzeichnenden Herausforderungen beim Anheben der Schuldengrenze interpretiert. Die gemischten Signale der Federal Reserve spiegeln auch die Unsicherheit wider, die viele Experten aktuell empfinden. Während das Ziel, die Inflation zu senken, klar bleibt, sind die Wege dahin aufgrund politischer und wirtschaftlicher Unwägbarkeiten schwieriger vorherzusagen.

Die Fed verzichtet daher bewusst darauf, übereilte Maßnahmen zu ergreifen, sondern möchte zunächst weitere Daten abwarten, um eine klarere Einschätzung vornehmen zu können. Interessanterweise wurde die von der Fed genannte Prognose eines geringeren Wachstums trotz der Aussicht auf Zinssenkungen von manchen Marktakteuren als widersprüchlich wahrgenommen. Normalerweise würden schwächere Wachstumsdaten die Notenbank eher zu großzügigeren Zinssenkungen veranlassen, doch die Fed signalisiert gegenwärtig eine eher abwartende Haltung. Experten sehen darin eine bewusste Abwägung zwischen der Notwendigkeit, die Inflation zu bekämpfen, und der Sorge, das fragile Wachstum durch zu aggressive Zinssenkungen zu gefährden. Auch die langwierigen Handelsstreitigkeiten und die daraus resultierenden Zölle werden von Ökonomen weltweit als belastend für die wirtschaftliche Stabilität betrachtet.

Die allgemeine Bewertung ist, dass höhere Handelsbarrieren sowohl die wirtschaftliche Aktivität dämpfen als auch die Preise für Konsumenten und Unternehmen erhöhen. Dies führt zu einem Spannungsfeld, in dem die Zentralbank versucht, den Balanceakt zwischen Wachstumssicherung und Inflationskontrolle zu meistern. Professor Justin Wolfers von der University of Michigan brachte es auf den Punkt, indem er die Aussagen des Fed-Chefs unterstützte und darauf hinwies, dass die ökonomische Forschung und empirische Studien einhellig zeigen: Zölle wirken sich negativ auf die Produktion aus und treiben die Preise nach oben. Dies dürfe kein kontroverses Thema sein, auch wenn die wirtschaftlichen Folgen bedrückend sind. Aus Sicht der Anlagestrategen und Marktbeobachter stellt sich die aktuelle Situation als Phase der Geduld dar.

George Catrambone, Leiter des Festzinsbereichs bei DWS Americas, stellte fest, dass das Verhalten der Fed eine Art „Timeout“ sei, um auf die Dynamiken im Wirtschaftssystem zu reagieren und strategisch abzuwägen, welche Schritte als nächstes angemessen sind. Diese Gelegenheit soll genutzt werden, um mehr Klarheit über die künftige Richtung der wirtschaftspolitischen Maßnahmen zu erhalten, insbesondere angesichts der noch unsicheren weiteren Entwicklung der Handelspolitik und staatlichen Finanzen. Die Entscheidung der Fed, den Zinssatz nicht zu verändern, obwohl die Aussichten für Wachstum gesenkt und die Inflation erhöht wurden, zeigt die Komplexität der aktuellen Wirtschaftsstrategie. Sie verdeutlicht, dass es zurzeit kein einfacher Weg ist, sowohl das Wachstum zu fördern als auch die Inflation auf einem wünschenswerten Niveau zu halten. Eine überstürzte Reaktion könnte zu Instabilitäten führen, die der gesamten Wirtschaft schaden.

Im internationalen Kontext könnten die Entscheidungen und Erwartungen der US-Notenbank weitreichende Folgen haben. Die globale Wirtschaft ist eng mit den Entwicklungen in den Vereinigten Staaten verflochten, und Änderungen in der Geldpolitik haben oft Auswirkungen auf Wechselkurse, Kapitalflüsse und Handelsbeziehungen weltweit. Daher wird die Haltung der Fed genau von internationalen Investoren, nationalen Zentralbanken und Finanzinstitutionen beobachtet. Für Verbraucher und Unternehmen in den USA bedeutet die aktuelle Situation, dass Preisdruck und wirtschaftliche Unsicherheiten weiterhin präsent bleiben. Während höhere Preise die Kaufkraft einschränken, schafft eine moderate Zunahme der Arbeitslosigkeit Herausforderungen für den Arbeitsmarkt.

Diese Faktoren tragen maßgeblich dazu bei, wie sich das Konsumverhalten und Investitionsentscheidungen entwickeln werden. Trotz der Schwierigkeiten bleibt die Federal Reserve fest entschlossen, ihr Mandat – stabile Preise und maximale Beschäftigung – zu erfüllen. Die Balance zwischen geldpolitischer Straffung und Unterstützung der Wirtschaft erfordert ein hohes Maß an Flexibilität und Wachsamkeit. Die Aussicht auf zwei mögliche Zinssenkungen im Laufe des Jahres soll als positives Signal verstanden werden, dass die Fed bereit ist, die Wirtschaft zu stützen, wenn sich die Daten bestätigen und die Risiken zunehmen. Abschließend lässt sich festhalten, dass die US-Notenbank vor einer komplexen Gemengelage von Herausforderungen steht.

Ihr vorsichtiges Agieren zeigt einerseits die Anerkennung der größeren Risiken und Unsicherheiten, aber auch die Zuversicht, mit den verfügbaren Instrumenten auf die wirtschaftlichen Entwicklungen reagieren zu können. Die kommenden Monate werden entscheidend sein, um zu sehen, in welche Richtung sich Wachstum, Inflation und Arbeitsmarkt entwickeln und wie die Geldpolitik darauf abgestimmt wird. Diese Entwicklungen werden maßgeblich das wirtschaftliche Klima nicht nur in den USA, sondern global prägen.