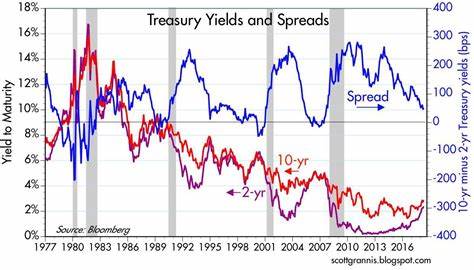

Die Anleihemärkte spiegeln oft die Erwartungen für die Geldpolitik wider und bieten somit einen wichtigen Einblick in die zukünftige Entwicklung der Zinsen. Insbesondere die Renditen von US-Staatsanleihen mit kurzer Laufzeit, wie etwa die Zwei-Jahres-Anleihen, reagieren sensibel auf Veränderungen im Fed-Zinspfad. Wenn der Markt seine Wetten auf bevorstehende Zinssenkungen der Federal Reserve zurückschraubt, kann dies zu einem deutlichen Anstieg der Renditen in diesem Segment führen. Die Geldpolitik der Federal Reserve spielt eine entscheidende Rolle bei der Steuerung der Wirtschaft und der Inflation in den Vereinigten Staaten. In Phasen wirtschaftlicher Unsicherheit oder finanzieller Instabilität neigen Anleger dazu, Wetten auf Zinssenkungen zu platzieren, da niedrigere Zinsen dazu beitragen können, die Wirtschaft zu stützen.

Dies zeigt sich oft in sinkenden Renditen bei kurzfristigen Staatspapieren. Umgekehrt lässt eine reduzierte Erwartung von Zinssenkungen die Renditen wieder ansteigen, da Anleger höhere Zinsen für die zukünftigen Renditen verlangen. Aktuell beobachten Marktteilnehmer eine gewisse Zurückhaltung in Bezug auf die Wahrscheinlichkeit weiterer Zinssenkungen durch die Federal Reserve. Diese Entwicklung resultiert aus fortwährenden, robusten Wirtschaftsdaten sowie anhaltenden Inflationsdruck, die den Druck auf die Fed erhöhen, ihre restriktive Haltung beizubehalten oder zumindest nicht voreilig zu lockern. Ein solcher Umschwung in den Zinserwartungen führt dazu, dass die Zwei-Jahres-Renditen bei US-Staatsanleihen zulegen, da sie empfindlich auf kurzfristige Zinsänderungen reagieren.

Die Bedeutung der Zwei-Jahres-Renditen liegt vor allem in ihrer Funktion als Indikator für die kurzfristige geldpolitische Erwartungshaltung des Marktes. Während längerfristige Anleihen stärker von Inflationserwartungen und Konjunkturaussichten geprägt sind, reflektieren kürzere Laufzeiten vergleichsweise unmittelbar die Einschätzung der Marktteilnehmer bezüglich der Zinsentscheidungen der Fed. In Zeiten stabiler oder steigender Fed-Zinsen neigen die Renditen dieser Anleihen dazu zu steigen, da die Investoren einen höheren Zinssatz als angemessen erachten. Die Neubewertung der Fed-Zinssatzentwicklung wirkt sich zudem auf eine breite Palette von Anlageklassen aus. Ein Anstieg der Zwei-Jahres-Renditen kann beispielsweise die Attraktivität von Rentenpapieren gegenüber Aktien erhöhen, da sie nun bessere risikoadjustierte Renditen bieten.

Gleichzeitig kann dies die Refinanzierungskosten für Unternehmen und Verbraucher erhöhen, was wiederum die wirtschaftliche Dynamik beeinflussen kann. Darüber hinaus hat die Entwicklung der kurzlaufenden US-Staatsanleihen weltweite Auswirkungen. Da der US-Dollar als Leitwährung fungiert, reagieren auch internationale Märkte auf Veränderungen der US-Zinspolitik. Ein Anstieg der Renditen kann Kapital in die USA zurückführen und den Druck auf Schwellenländerwährungen erhöhen, was wiederum deren Wirtschaften vor Herausforderungen stellen kann. Aus technischer Sicht zeigen die Charts der Zwei-Jahres-Anleihen häufig schnelle und deutliche Bewegungen beim Umschwung der Zinserwartungen.

Die Volatilität in diesem Segment ist höher als bei längeren Laufzeiten, was es Anlegern ermöglicht, zeitnah auf neue geldpolitische Signale zu reagieren. Daher beobachten viele professionelle Investoren diese Rendite ganz genau, um gegebenenfalls ihre Portfolios neu zu justieren. Ein weiterer wichtiger Aspekt ist die Kommunikation der Federal Reserve. Die Forward Guidance, also die Ausgestaltung der geldpolitischen Aussagen, bestimmt maßgeblich die Erwartungen des Marktes. Sollte die Fed eine restriktivere Haltung signalisieren oder weniger Interesse an Zinssenkungen erkennen lassen, wird dies die Zweijahresrendite weiter beflügeln.

Andererseits könnten überraschende Hinweise auf Zinssenkungen die Renditen in kürzester Zeit wieder drücken. Zusammenfassend lässt sich sagen, dass die Zwei-Jahres-Renditen von US-Staatsanleihen ein empfindlicher Barometer für die Einschätzung der Federal Reserve-Zinspolitik darstellen. Eine Abschwächung der Wetten auf Zinssenkungen führt typischerweise zu höheren Renditen, was breite ökonomische und finanzielle Konsequenzen nach sich ziehen kann. In einem Umfeld, das von Unsicherheit geprägt ist, ist das Verständnis dieser Zusammenhänge für Anleger und Marktteilnehmer von großer Bedeutung. Die Platzierung von Zinswetten und deren Korrekturen können hierbei als Frühindikatoren für künftige geldpolitische Entscheidungen dienen.

Indem Investoren die Signale des Marktes wie die Entwicklung der Zwei-Jahres-Renditen analysieren, erhalten sie wertvolle Hinweise darauf, in welche Richtung sich die Zinslandschaft bewegen könnte. Diese Erkenntnisse helfen dabei, Risiken besser zu steuern und Chancen in unterschiedlichen Marktphasen zu erkennen. Auch wenn kurzfristige Schwankungen an den Anleihemärkten oft unübersichtlich erscheinen, bieten die Renditen von kurzfristigen Staatsanleihen wie den Zwei-Jahres-Treasuries eine klare Sprache über die zukünftige geldpolitische Ausrichtung. Damit bleibt dieser Marktsegment ein unverzichtbares Werkzeug für Investoren, Ökonomen und politische Entscheidungsträger. Die Entwicklungen bei den Zwei-Jahres-Renditen stehen zudem in engem Zusammenhang mit dem Inflationsverlauf.

Anhaltend hohe Inflation kann die Fed zu einem festeren Kurs bewegen, was einen Anstieg der Renditen bislang nur gedämpfter kurzer Laufzeiten begünstigt. Im Gegensatz dazu würden sinkende Inflationsraten die Wahrscheinlichkeit für Zinssenkungen erhöhen und somit tendenziell zu fallenden Renditen führen. Marktteilnehmer sollten daher stets auch die umfassenden makroökonomischen Daten und geldpolitischen Aussagen beobachten, um fundierte Einschätzungen treffen zu können. Nur so ist es möglich, die Richtung der Zwei-Jahres-Renditen realistisch einzuschätzen und Strategien entsprechend auszurichten. Insgesamt ist die potenzielle Steigerung der Zwei-Jahres-Renditen bei US-Staatsanleihen ein Spiegelbild der sich wandelnden Erwartungen hinsichtlich der Federal Reserve und ein Zeichen für die Dynamik der globalen Finanzmärkte.

Eine genaue Beobachtung dieser Renditebewegungen lohnt sich daher für alle, die an der Schnittstelle zwischen Geldpolitik und Kapitalmärkten agieren.