Die HELOC-Zinssätze (Home Equity Line of Credit) bleiben zum 17. Juni 2025 nahezu unverändert, was ein interessantes Bild der aktuellen Marktlage im Bereich der Immobilienfinanzierungen zeichnet. Trotz kleiner Bewegungen in den Zinssätzen bleibt die Nachfrage nach zweiten Hypothekenprodukten wie dem HELOC hoch. Hausbesitzer und potenzielle Kreditnehmer stehen vor der Herausforderung, bei stabilen Zinsen das Beste aus ihrem Eigenheimkapital herauszuholen. Um diese Situation besser zu verstehen, lohnt es sich, die aktuellen Marktdaten und die Einflüsse auf HELOC-Zinssätze genau zu beleuchten.

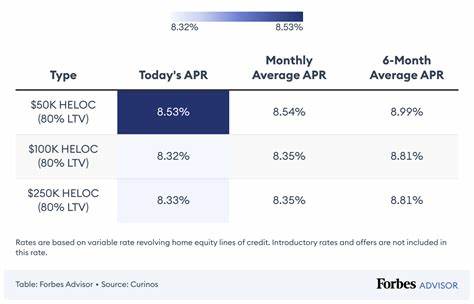

Seit der ersten Zinssenkung der US-Notenbank (Federal Reserve) im vergangenen September hat sich der Leitzins, der als Referenz für viele Kreditzinsen dient, von 8 % auf derzeit 7,50 % verringert. Die meisten HELOC-Anbieter orientieren sich bei der Festlegung ihrer Zinssätze am sogenannten Prime Rate, welcher derzeit auf 7,50 % liegt. Da die Fed im laufenden Jahr keine weiteren Zinssenkungen eingeleitet hat, bleiben die Kreditkosten für viele Kreditnehmer in einer relativ engen Bandbreite konstant. Das bedeutet konkret, dass die Zinssätze für HELOC-Produkte trotz gewisser Schwankungen wenig Spielraum nach unten oder oben aufweisen. Ein genauer Blick auf die aktuellen HELOC-Zinssätze zeigt, dass die Raten für zehnjährige HELOCs geringfügig um fünf Basispunkte auf 6,75 % gestiegen sind.

Diese Raten gelten ebenfalls für längere Laufzeiten von 15 und 20 Jahren. VA-gesicherte HELOCs verzeichnen nur einen minimalen Anstieg von einem Basispunkt auf 6,35 %. Diese Zahlen unterstreichen, dass der Markt derzeit keine signifikanten Veränderungen in den Konditionen aufweist, was sowohl für Kreditnehmer als auch für Kreditgeber eine gewisse Planbarkeit schafft. Die immense Menge an gebundenem Eigenkapital in Immobilien ist beeindruckend. Zum Ende des Jahres 2024 betrug die Summe über 34 Billionen US-Dollar, was einen der höchsten Werte in der Geschichte darstellt.

Viele Hausbesitzer verfügen über eine beträchtliche Wertsteigerung oder haben teilweise ihre Hypotheken bereits zurückgezahlt, wodurch sie mehr finanziellen Spielraum haben. Gleichzeitig bewegen sich die klassischen Hypothekenzinsen noch immer im hohen Bereich von etwa 6 %. Aus diesem Grund ziehen es viele Eigentümer vor, an ihren bestehenden Hypotheken mit vergleichsweise günstigen Zinsen festzuhalten, anstatt ihr Haus zu verkaufen oder eine Umfinanzierung durchzuführen. Vor diesem Hintergrund stellt der HELOC für viele Hausbesitzer ein wertvolles Finanzierungsinstrument dar. Die Möglichkeit, ergänzend zur bestehenden Immobilie finanzielle Mittel flexibel und bedarfsorientiert zu nutzen, schafft eine attraktive Alternative.

Ein HELOC funktioniert als revolvierender Kredit, bei dem nur für den tatsächlich abgerufenen Betrag Zinsen anfallen. Diese Flexibilität ist vor allem für diejenigen interessant, die regelmäßig Kapital für Renovierungen, Reparaturen oder andere Investitionen benötigen, ohne sich langfristig an einen festen Kredit binden zu müssen. Die Festlegung der Zinssätze bei HELOC-Produkten unterscheidet sich grundsätzlich von jenen bei herkömmlichen Hypotheken. Während primäre Hypotheken oft feste Zinssätze über die gesamte Laufzeit bieten, beziehen sich die Zinssätze bei HELOCs zumeist auf einen variablen Index, meist dem Prime Rate, zuzüglich einer Marge, die von der Bonität des Kreditnehmers, dem Verhältnis von Kreditsumme zum Immobilienwert und der allgemeinen Verschuldung abhängt. Diese individuelle Risikobewertung führt zu einer breiten Palette von möglichen Zinssätzen, die auf den ersten Blick unterschiedlich hoch erscheinen können.

Obwohl die Prime Rate aktuell bei 7,50 % liegt, berichten Statistikdaten und Angebote oft von niedrigeren Zinssätzen für HELOCs. Dies liegt zum Teil an individuellen Anpassungen durch die Kreditgeber sowie an zeitlich befristeten Einführungskonditionen, die häufig deutlich niedrigere Zinssätze über sechs bis zwölf Monate bieten, bevor eine Anpassung auf variable Sätze erfolgt. Ein Beispiel hierfür ist das Angebot der FourLeaf Credit Union, die derzeit einen HELOC mit einem Einführungssatz von 6,49 % auf Kreditsummen bis 500.000 US-Dollar offeriert. Nach dem Einführungzeitraum steigt der Zinssatz auf den variablen, marktüblichen Wert an.

Für viele potenzielle Kreditnehmer ist es wichtig zu verstehen, dass HELOC-Konditionen nicht nur vom Zinssatz, sondern auch von zusätzlichen Faktoren wie Bearbeitungsgebühren, Rückzahlungsmodalitäten und Mindestabhebungsbeträgen beeinflusst werden. Kreditnehmer sollten daher bei der Auswahl des richtigen Anbieters stets sämtliche Konditionen vergleichen, um Überraschungen bei der späteren Tilgung zu vermeiden. Darüber hinaus stellt die variable Verzinsung von HELOCs ein Risiko dar, da sich die monatlichen Raten bei einem Anstieg der Indexzinsen erhöhen können. Für Kreditnehmer, die Wert auf eine kalkulierbare Belastung legen, bieten einige Kreditgeber auch feste Zinssätze auf HELOCs an. Diese Angebote sind allerdings seltener und können mit höheren Einstiegskosten einhergehen.

Im aktuellen Zinsumfeld ergeben sich einige Vorteile für Hausbesitzer, die einen HELOC nutzen wollen. Wer bereits einen niedrigen Hypothekenzins hat, kann mit einem HELOC zusätzlich Kapital mobilisieren, ohne die bestehende Anschlussfinanzierung zu belasten. Insbesondere für Renovierungen, Modernisierungen oder unerwartete Ausgaben bietet sich diese Lösung an, da nur Zinsen auf tatsächlich genutzte Beträge anfallen. Kritisch sollte allerdings die finanzielle Disziplin betrachtet werden. Ein HELOC wird für flexiblen und kurzfristigen Kapitalbedarf empfohlen.

Eine dauerhafte Belastung durch hohe Kreditlinien, die erst zu einem späteren Zeitpunkt zurückgezahlt werden, kann langfristig teuer werden, insbesondere wenn sich die Zinssätze erhöhen. Ein weiterer Aspekt ist, dass die Sicherung des HELOCs auf die eigene Immobilie bedeutet, dass bei Zahlungsproblemen das Haus als Sicherheit gefährdet sein kann. Erfahrungen zeigen, dass die Zinssätze für HELOCs stark von der individuellen Kreditwürdigkeit abhängen. Ein guter Schufa-Score, ein geringer Verschuldungsgrad und eine solide Eigenkapitalquote sichern bessere Konditionen. Selbst Personen mit schlechteren Bonitätsbewertungen können manchmal unter bestimmten Bedingungen einen HELOC erhalten, etwa bei hohem Eigenkapitalanteil oder niedrigen Gesamtschulden.

Für all jene, die einen HELOC beantragen möchten, ist der Antragsprozess vergleichbar mit anderen Kreditformen. Es werden Einkommensnachweise, Informationen über bestehende Schulden und der Wert der Immobilie benötigt. Nach der Prüfung dieser Daten erfolgt oft eine Immobilienbewertung, um das verfügbare Eigenkapital zu bestimmen. Erst danach kann der endgültige Zinssatz und die Kreditlinie festgelegt werden. Zusammenfassend lässt sich sagen, dass die HELOC-Zinssätze am 17.