Das Leben verändert sich immer wieder, und wenn man mit 57 Jahren verwitwet ist, steht man oft vor besonderen Herausforderungen – sei es emotional, sozial oder finanziell. Viele Menschen in diesem Alter beginnen darüber nachzudenken, wie sie ihr Leben neu gestalten und sich an die veränderten Bedürfnisse anpassen können. Eine der häufigsten Überlegungen ist das Thema Wohnen. Das eigene Haus kann nach Jahren voller Erinnerungen plötzlich zu groß, unpraktisch oder einfach zu pflegeintensiv werden, vor allem, wenn man alleine lebt. Der Wunsch, sich zu verkleinern und in eine komfortablere, überschaubarere Wohnung umzuziehen, wächst.

Doch wie lässt sich dieses Vorhaben realisieren, ohne finanzielle Risiken einzugehen oder in einen stressigen Verkaufsprozess zu geraten? Eine vielversprechende Lösung kann eine Home Equity Line of Credit, kurz HELOC, sein, die speziell für Menschen in der zweiten Lebenshälfte große Vorteile bietet. Ein HELOC erlaubt es, das Eigenkapital, das im bisherigen Haus aufgebaut wurde, für neue Vorhaben zu nutzen, etwa den Kauf eines Condos, ohne vorher verkaufen zu müssen. So behält man Flexibilität und Sicherheit während des Übergangs. Laut einem Bericht der AARP aus dem Jahr 2024 möchten etwa 75 Prozent der Amerikaner über 50 Jahre in ihrem Zuhause alt werden, was zeigt, wie stark die emotionale Bindung an das gewohnte Umfeld ist. Für eine 57-jährige Witwe könnte es dennoch praktischer sein, sich neu zu orientieren, da ein großes Einfamilienhaus mit vielen Zimmern und einem Garten oft zu viel Unterhalt ist und körperlich belastet.

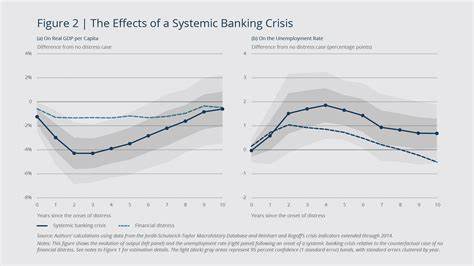

Ein Condo oder eine Eigentumswohnung bietet hier viele Vorteile – weniger Instandhaltung, bessere Gemeinschaftseinrichtungen, oft gute Lage und eine attraktive soziale Umgebung. Der klassische Weg, um in ein kleineres Domizil zu ziehen, führt über den Hausverkauf und anschließenden Kauf. Doch aufgrund des angespannten Immobilienmarktes und knappen Angebots kann dieser Weg zeitaufwendig, teuer und emotional belastend sein. Manchmal auch riskant, wenn man zwischen Verkauf und Kauf keinen Wohnsitz hat oder sich vorübergehend in einer Übergangslösung einrichten muss. Der Einsatz einer HELOC verändert diese Dynamik grundlegend.

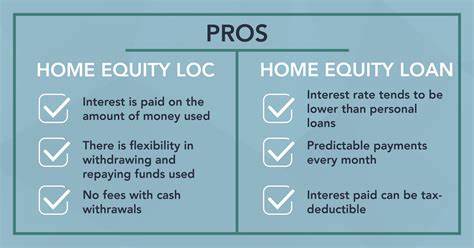

Hinter dem Begriff verbirgt sich eine Finanzierungsform, bei der man eine Kreditlinie auf Basis des Eigenkapitals seines Hauses erhält. Das bedeutet, dass der Wert, den man schon in das eigene Haus investiert hat, als Sicherheit dient, um finanzielle Mittel zu erhalten. Dabei zahlt man nur Zinsen auf den tatsächlich genutzten Kreditbetrag und profitiert von flexiblen Rückzahlmodalitäten. Für die flexible Nutzung bietet eine HELOC typischerweise eine sogenannte Draw-Periode von etwa zehn Jahren, in der man Geld nach Bedarf abrufen kann. Für eine 57-jährige verwitwete Frau mit ausreichendem Eigenkapital im Haus liegen hier große Chancen.

Sie kann zunächst den Kauf eines Condos finanzieren, ohne sich überstürzt vom bisherigen Heim trennen zu müssen. Dadurch hat sie Zeit und Ruhe, die Immobilie für den Verkauf vorzubereiten oder einfach abzuwarten, bis sich ein passender Käufer findet oder der Markt sich verbessert. Neben dieser finanziellen Entlastung bringt die HELOC auch die Freiheit, unvorhergesehene Kosten beim neuen Objekt abzudecken. Neue Wohnungen oder Condos können, gerade wenn sie älter sind, Reparaturen oder Renovierungen benötigen. Mit einer bereitstehenden Kreditlinie sind solche Ausgaben kein großer Stress mehr, da die nötigen Mittel sofort verfügbar sind und nicht erst durch einen neuen Kredit genehmigt werden müssen.

Außerdem ist es für Personen in diesem Alter oft nicht ratsam, ihr Geld aus Altersvorsorgekonten wie IRA oder 401(k) vor Erreichen des Mindestalters (meist 59 ½ Jahre) zu entnehmen. Die Steuern und Strafen können beträchtlich sein. Die HELOC ist hier eine wertvolle Alternative, um liquide Mittel zu nutzen, ohne an die Altersvorsorge heranzugehen und damit die finanzielle Sicherheit für die Zukunft zu gefährden. Zudem hängt der Zinssatz einer HELOC stark von der Bonität und dem aktuellen Marktumfeld ab. Oft sind die Zinsen niedriger als bei anderen Kreditarten, was diese Finanzierung im Vergleich attraktiv macht.

Auch bietet die flexible Struktur eine bessere Kontrolle und Anpassungsmöglichkeiten im Vergleich zu klassischen Immobilienkrediten. Dennoch muss ein solches Vorhaben gut durchdacht und geplant sein. Der Einsatz einer HELOC verändert die finanzielle Situation, da das bisher schuldenfreie oder weniger belastete Eigenheim durch einen Kredit belastet wird. Das bedeutet, dass das Haus als Sicherheit dient und im schlimmsten Fall eine Zwangsversteigerung drohen kann, wenn die Zahlungen nicht bedient werden. Deshalb ist es essentiell, die eigene finanzielle Lage realistisch zu analysieren, einen soliden Haushaltsplan zu erstellen und alle Eventualitäten zu bedenken.

Wer sich für diesen Weg entscheidet, sollte frühzeitig mit seiner Bank oder einem Finanzberater sprechen, um die Konditionen der HELOC zu vergleichen, den maximal möglichen Kreditrahmen zu ermitteln und einen Plan für Rückzahlung und Absicherung zu entwickeln. Auch sollte geprüft werden, ob im Falle eines möglichen späteren Verkaufs des ursprünglichen Hauses alle finanziellen Verpflichtungen erfüllt sind und wie sich der Übergang auf die neue Immobilie gestaltet. Zusammengefasst stellt eine HELOC für eine verwitwete 57-jährige Frau, die ihr Leben neu ordnen möchte, eine attraktive Möglichkeit dar, von eigenem Kapital zu profitieren und sich flexibel einen Traum vom Condo zu erfüllen. Sie verbindet finanzielle Planungssicherheit mit der Chance auf mehr Lebensqualität durch einen einfachen, stressfreien Wohnortwechsel. Natürlich ist ein verantwortungsvoller Umgang mit der Kreditlinie notwendig, aber die Vorteile sind besonders in einer Lebensphase, in der Mobilität, Komfort und eine reduzierte Belastung wichtige Faktoren sind, überzeugend.

Die Immobilienmärkte bleiben dynamisch und herausfordernd, sodass der direkte Verkauf vor Kauf oft keine ideale Lösung ist. Die HELOC schafft hier Raum für individuelle Entscheidungen und mehr Kontrolle über den eigenen Lebensweg. Wer also gerade verwitwet und in einer ähnlichen Situation ist, sollte die Chancen einer Home Equity Line of Credit als kluge und moderne Finanzstrategie auf jeden Fall in Betracht ziehen. Ein Durchdenken der persönlichen Umstände sowie eine gründliche Beratung bilden dabei die Basis für einen erfolgreichen Neustart in ein neues Zuhause, das besser zu den persönlichen Bedürfnissen und dem Lebensstil passt.