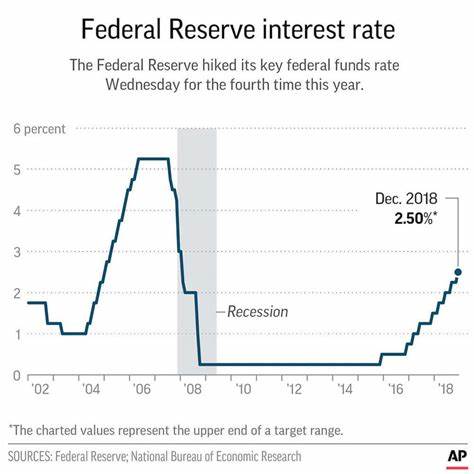

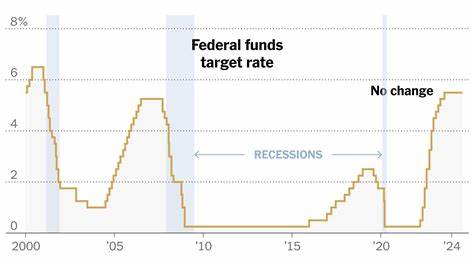

Die Federal Reserve hat angekündigt, ihren Leitzins erneut zu senken – doch die Entlastung, die daraus für Verbraucher in den USA resultieren könnte, dürfte sich in Grenzen halten. Mit einer anstehenden Reduzierung um 0,25 Prozentpunkte auf rund 4,3 Prozent setzt die Notenbank ihre Politik einer vorsichtigen Zinssenkung fort, nachdem sie in den vergangenen Monaten bereits mehrere Male die Zinsen gesenkt hat. Trotz dieser Bemühungen zeichnen sich nur marginale Verbesserungen bei den Kreditkosten für Verbraucher ab, da die zinspolitischen Maßnahmen der Federal Reserve immer stärker auf eine nachhaltige wirtschaftliche Stabilisierung abzielen, anstatt kurzfristige Erleichterungen zu bieten.Die Leitzinssenkung erfolgt vor dem Hintergrund einer langfristigen Inflation, die sich auf einem Niveau über dem Zielwert von zwei Prozent eingependelt hat, sowie eines robusten Wirtschaftswachstums. Obwohl die Inflation im Oktober bei 2,3 Prozent lag und somit deutlich unter dem Hoch von 7,2 Prozent aus dem Jahr 2022, befindet sie sich immer noch über dem von der Fed angestrebten Ziel.

Die anhaltend höhere Inflation macht es für die Notenbank schwierig, die Zinssätze schneller und in stärkerem Maße zu senken, da zu große Erleichterungen eine Überhitzung der Wirtschaft und damit weitere Inflationssteigerungen auslösen könnten.Verbraucher spüren die Auswirkungen dieser geldpolitischen Entwicklungen vor allem bei langfristigen Krediten wie Hypotheken, Autofinanzierungen und Kreditkarten. Die durchschnittlichen Zinssätze für Hypothekendarlehen liegen mit etwa 6,6 Prozent noch immer deutlich über dem Niveau vor der Pandemie, das in der Regel bei knapp über 3 Prozent lag. Zwar sind die höchsten Werte von 7,8 Prozent aus dem Oktober 2023 mittlerweile etwas gesunken, doch eine Rückkehr zu den günstigen Kreditkonditionen der letzten Jahre ist in naher Zukunft kaum zu erwarten. Für viele Haushalte bedeutet das weiterhin hohe Kosten bei der Finanzierung von Wohneigentum oder anderen größeren Anschaffungen und damit eine Belastung des privaten Budgets.

Die Federal Reserve verfolgt mit der reduzierten Zinssenkungsrate eine vorsichtige Strategie, bei der das Tempo der Zinssenkungen verlangsamt wird. Anstatt wie zuvor bei fast jeder Sitzung die Zinsen zu senken, plant die Fed nun, nur noch bei maximal jedem zweiten Treffen und insgesamt zwei bis drei Mal im nächsten Jahr am Leitzins zu drehen. Diese Maßnahme zeigt das Bedürfnis der Notenbank, schrittweise ein „neutrales“ Zinsniveau zu erreichen – einen Punkt, der weder Wachstumsanreize setzt noch die Wirtschaft bremst. Jerome Powell, Vorsitzender der Federal Reserve, betont, dass das Wachstum stärker und die Inflation höher als erwartet ausfallen, weshalb eine vorsichtige Herangehensweise sinnvoll ist.Die wirtschaftliche Lage in den USA ist derzeit von mehreren Unsicherheiten geprägt.

Die anstehende Präsidentschaftsperiode unter Donald Trump könnte neue wirtschaftspolitische Impulse setzen, die die Inflation und das Wachstum beeinflussen. Vorgeschlagene Steuersenkungen und eine Deregulierung könnten zwar das Wachstum anregen, gleichzeitig jedoch auch Preissteigerungen begünstigen. Gleichzeitig könnten mögliche Zollmaßnahmen und Einwanderungspolitiken am Ende indirekte inflationsfördernde Effekte haben. Die Federal Reserve signalisiert, dass ihre wirtschaftlichen Entscheidungen stark davon abhängen, wie sich diese politischen Maßnahmen konkret auswirken werden und wie wahrscheinlich deren Umsetzung ist.Ein weiterer Faktor, der die Wirkung der Zinssenkungen einschränkt, ist die robust bleibende Konsumnachfrage.

Trotz der hohen Zinsen geben insbesondere Verbraucher mit höheren Einkommen weiterhin viel Geld aus, was eine Preiserhöhung und somit die Inflation stützt. Damit steht die Fed vor der Herausforderung, die Wirtschaft ausreichend zu stimulieren, ohne das Risiko eines wieder zunehmenden Inflationsdrucks einzugehen. Diese Balance zu finden, gestaltet sich als schwierig und erklärt die vorsichtige Geldpolitik.Im internationalen Vergleich zeigt sich ein ähnliches Bild. Die Europäische Zentralbank hat ebenfalls ihren Schlüsselzinssatz nach mehrfachen Reduzierungen in diesem Jahr erneut gesenkt, doch auch hier liegen die Zinsen weiterhin deutlich über den Werten vor dem Inflationshoch.

Im Euroraum liegt die Inflation ebenfalls noch über dem Zielwert, was die Notwendigkeit einer vorsichtigen geldpolitischen Haltung unterstreicht.Für Verbraucher bedeutet die Zinspolitik der Federal Reserve vor allem, dass die Zeiten günstiger Kreditvergaben vorerst vorbei sind. Während Leitzinssenkungen grundsätzlich den Zugang zu Krediten erleichtern und die Kosten für geliehenes Kapital senken sollen, verhindern die anhaltend hohen Zinssätze eine markante Entlastung. Dies wirkt sich nicht nur auf private Haushalte aus, sondern auch auf Unternehmen, die Investitionen restriktiver planen müssen. Insgesamt bleibt die Inflation ein schwer zu kontrollierendes Risiko, das weiterhin den Rahmen für geldpolitische Entscheidungen bestimmt.

Trotz der möglicherweise langsamen Wirkung der Zinssenkungen ist es wichtig, die signifikante Änderung der Politik im Auge zu behalten. Die Federal Reserve signalisiert durch die schrittweise Reduzierung der Zinssätze, dass sie weiterhin an einer nachhaltigen Preisstabilität interessiert ist und keine überhasteten Maßnahmen ergreifen will, die die erreichten Fortschritte bei der Bekämpfung der Inflation gefährden könnten. Diese Zurückhaltung ist zwar für Verbraucher, die sich Erleichterungen bei Darlehen erhoffen, enttäuschend, sichert jedoch langfristig bessere Aussichten für die Wirtschaft.Zusammengefasst steht die Federal Reserve vor der Herausforderung, zwischen der Aufrechterhaltung des Wirtschaftswachstums und der Kontrolle der Inflation abzuwägen. Die geplante Zinssenkung um 0,25 Prozentpunkte ist ein Schritt hin zu einer Normalisierung der Geldpolitik, doch reale Vorteile für Verbraucher dürften begrenzt ausfallen.

Die Kreditkosten bleiben hoch, und eine Rückkehr zu den günstigen Bedingungen der vorpandemischen Zeit erscheint zunächst unwahrscheinlich. In einer Zeit weltweiter wirtschaftlicher Unsicherheiten und politischer Weichenstellungen wird die Rolle der Federal Reserve weiterhin maßgeblich sein – für die wirtschaftliche Stabilität in den USA und letztlich für das Konsumklima der Verbraucher.