Der Aktienmarkt ist komplex und oft herrscht Unsicherheit darüber, welche Unternehmen das größte Potenzial für nachhaltigen Erfolg besitzen. Anleger suchen ständig nach Kriterien und Methoden, um Gewinner von Verlierern zu unterscheiden. Eine bewährte Kennzahl, die dabei helfen kann, ist das Earnings Per Share Rating, kurz EPS Rating, von Investor’s Business Daily (IBD). Dieses Rating basiert auf dem Gewinnwachstum je Aktie und liefert wertvolle Erkenntnisse, welche Firmen aktuell stark wachsen und eine solide Basis für zukünftige Kursgewinne besitzen. Das EPS-Rating bewertet Unternehmen auf einer Skala von 1 bis 99, wobei 99 den Spitzenwert darstellt.

Unternehmen mit einer Bewertung von 99 gehören zu den besten 1 Prozent, wenn es um das Gewinnwachstum in jüngster Zeit geht. Solche Aktien zeichnen sich in der Regel nicht nur durch kurzfristige Erfolge aus, sondern zeigen auch über einen längeren Zeitraum hinweg solide Wachstumszahlen. Wer bei der Aktienauswahl gezielt auf Unternehmen setzt, die ein EPS-Rating von 75 oder höher vorweisen, positioniert sich strategisch für profitable Anlageentscheidungen. Ein wichtiger Punkt ist jedoch, dass nicht alle Marktführer automatisch auch in Sachen Gewinnwachstum ganz vorne stehen. Dies zeigt sich in der Praxis immer wieder.

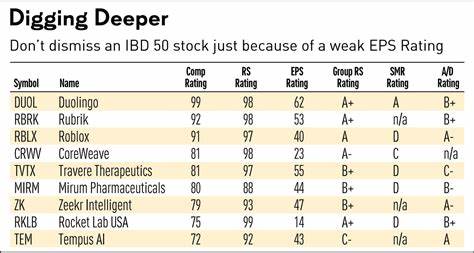

In der IBD 50, einer exklusiven Liste von Spitzenaktien, findet man mitunter auch Firmen, deren EPS-Rating unter den Erwartungen liegt. Das sollte jedoch kein sofortiger Abschreckungsgrund sein. Manchmal steckt auch eine spannende Geschichte hinter einem scheinbar schwachen Rating. Beispielsweise gibt es viele Unternehmen, die derzeit noch nicht profitabel sind, aber ein enormes Umsatzwachstum vorweisen können. In solchen Fällen ist das EPS-Rating naturgemäß niedriger, da sich die Gewinne noch nicht vollständig in den Bilanzen niederschlagen.

Die Prognosen deuten jedoch auf eine baldige Verbesserung der Rentabilität hin. Besonders bei Biotechnologieunternehmen oder jungen, erst vor kurzem an die Börse gegangenen Unternehmen - sogenannten IPOs - passiert es oft, dass trotz niedrigem EPS-Rating klare Wachstumstrends erkennbar sind. Ein anschauliches Beispiel hierfür ist das Softwareunternehmen Rubrik. Die Firma befindet sich derzeit noch in der Verlustzone, hat den Verlust aber in den letzten Jahren stetig reduziert. Ein Rückgang von -1,94 Dollar je Aktie in 2023 auf -1,35 Dollar im letzten Jahr und eine weitere prognostizierte Verbesserung auf -1,15 Dollar in 2026 demonstrieren den Trend nach oben.

Gleichzeitig wächst der Umsatz stark, zuletzt mit einer Beschleunigung von 43 auf 47 Prozent. Das Unternehmen profitiert vom Trend zur Datensicherheit und liefert Software, die es Kunden ermöglicht, sich vor Ransomware-Angriffen zu schützen. Etwa 85 Prozent des Umsatzes stammen aus Abonnements, was langfristige Einkommensströme verspricht. Die hohen Forschungsausgaben von Rubrik sorgen zwar dafür, dass die Profitabilität noch eingeschränkt ist, gewichten aber langfristig die Innovationskraft und Wettbewerbsfähigkeit des Unternehmens. In der Bilanz für das Geschäftsjahr 2025 wurde fast 60 Prozent des Umsatzes von 887 Millionen US-Dollar in Forschung und Entwicklung investiert.

Diese Strategie mag kurzfristig die Gewinne belasten, ist aber essenziell für nachhaltigen Erfolg. Auch CoreWeave, ein weiteres Beispiel aus dem Technologiesektor, weist ein niedriges EPS-Rating von 23 auf, ist aber hinsichtlich des Umsatzwachstums beeindruckend. Das Unternehmen hat seinen Umsatz um 420 Prozent gesteigert und die Jahresprognose entsprechend angehoben. CoreWeave vermietet Rechenkapazitäten für Anwendungen der künstlichen Intelligenz (KI) und ist damit Teil eines schnell wachsenden Zukunftsmarktes. Während das Unternehmen noch Verluste schreibt, sehen Analysten sowohl beim Umsatz als auch bei den Marktpositionierungen enormes Potenzial.

Dagegen präsentiert sich Duolingo, Betreiber einer beliebten Plattform zum Sprachenlernen, mit einem EPS-Rating von 62 etwas solider. Auch wenn das Gewinnwachstum in letzter Zeit etwas an Fahrt verloren hat, ist das Unternehmen seit 2024 profitabel. Die Gewinnerwartungen gelten weiterhin als robust, mit prognostizierten Steigerungen von 60 Prozent im laufenden Jahr und 49 Prozent im Folgejahr. Zusätzlich verzeichnet Duolingo stabile Umsatzzuwächse von mindestens 25 Prozent pro Jahr. Diese Beispiele machen deutlich, dass das EPS-Rating zwar ein wertvolles Hilfsmittel für die Bewertung von Unternehmen ist, aber nicht isoliert betrachtet werden sollte.

Es empfiehlt sich, das Rating als Teil eines ganzheitlichen Analyseansatzes einzusetzen, bei dem auch Umsatzentwicklung, Profitabilität, F&E-Ausgaben und Marktaussichten überprüft werden. Gerade bei jungen und innovativen Unternehmen kann eine schwächere EPS-Bewertung durch starkes Umsatzwachstum und andere positive Faktoren ausgeglichen sein. Das EPS-Rating hilft Anlegern, klare Muster zu erkennen. Gewinner an der Börse haben häufig eines gemeinsam: konstanter Ertragszuwachs, der nicht nur auf einem guten Quartal beruht, sondern über mehrere Zeiträume hinweg bestätigt wird. Dieses nachhaltige Wachstum ist ein Schlüsselindikator für erfolgreiche Aktien, die Anlegern mehr als nur kurzfristige Gewinne bringen.

Investoren sollten die EPS-Bewertung verwenden, um potenzielle Kauf- und Verkaufszeitpunkte zu identifizieren und ihr Portfolio gezielt zu optimieren. So kann das EPS-Rating dazu beitragen, Investitionen in Aktien zu vermeiden, die zwar kurzfristig attraktiv erscheinen, aber möglicherweise schlechte Fundamentaldaten aufweisen. Gleichzeitig bietet es Orientierung, um sich auf Unternehmen zu konzentrieren, die langfristig Marktführer werden könnten. Zusammenfassend lässt sich sagen, dass das EPS-Rating von IBD ein nützliches Werkzeug für die Aktienauswahl ist, das auf belegbaren Kennzahlen beruht und Anlegern eine wichtige Entscheidungsgrundlage liefert. Für erfolgreiche Investments ist es essenziell, neben dem EPS-Rating weitere Faktoren zu berücksichtigen, um ein ausgewogenes Bild von Unternehmen zu erhalten.

Das Verständnis und die Anwendung des EPS-Ratings ermöglicht es Anlegern, strukturierter und sicherer in einem oft volatilen Aktienmarkt zu agieren. Mit diesem Instrument kann die Suche nach den nächsten Börsengewinnern gezielter erfolgen, was sich langfristig in besseren Renditen auszahlt. Wer sich intensiv mit dem EPS-Rating auseinandersetzt, gewinnt einen entscheidenden Vorteil bei der Identifikation von Unternehmen mit starkem Gewinnwachstum – einer der wichtigsten Voraussetzungen für erfolgreichen Aktienhandel.