Im Börsengeschehen spielen technische Analysen eine entscheidende Rolle, wenn es darum geht, den richtigen Zeitpunkt für Käufe und Verkäufe zu bestimmen. Dabei hat sich der Einsatz von gleitenden Durchschnitten als eine fundamentale Methode etabliert, um Trends zu erkennen, potenzielle Ein- und Ausstiegspunkte zu identifizieren und das Risiko besser zu steuern. Insbesondere kürzere gleitende Durchschnitte wie der 10-Tage- oder der 21-Tage-Durchschnitt bieten dabei aktive und agile Möglichkeiten, um schnell auf Marktveränderungen zu reagieren und so Gewinnpotenziale effizient zu nutzen. Doch wie genau setzt man diese kurzfristigen gleitenden Durchschnitte im Aktienhandel ein, und worauf ist zu achten? In diesem Beitrag beleuchten wir die wichtigsten Aspekte und geben praxisnahe Tipps für Anleger und Trader. Gleitende Durchschnitte: Eine Einführung Ein gleitender Durchschnitt, oft als Moving Average bezeichnet, berechnet den Durchschnittspreis einer Aktie über einen festgelegten Zeitraum.

Bei einem 10-Tage gleitenden Durchschnitt zum Beispiel werden die Schlusskurse der letzten zehn Handelstage addiert und durch zehn geteilt. Mit jedem neuen Handelstag rückt dieser Durchschnitt einen Tag weiter, so dass sich die Linie kontinuierlich an den aktuellen Kursverlauf anpasst. Die Idee dahinter ist, kurzfristige Schwankungen zu glätten, um den generellen Trend besser sichtbar zu machen. Je nachdem, welchen Zeitraum man wählt, werden unterschiedliche Signale erzeugt: Kurze gleitende Durchschnitte reagieren schneller auf Kursänderungen, sind jedoch anfälliger für Fehlsignale. Längere Durchschnitte liefern stabilere Trends, reagieren aber mit zeitlicher Verzögerung.

Deshalb spielen kürzere gleitende Durchschnitte eine besonders wichtige Rolle für aktive Trader, die Wert auf schnelle Entscheidungen legen. Die Bedeutung kurzfristiger gleitender Durchschnitte bei Kauf- und Verkaufsentscheidungen Im Vergleich zu langsameren Durchschnittslinien wie dem 50-Tage oder 200-Tage gleitenden Durchschnitt sind kurzfristige Durchschnitte wie der 10-Tage oder der 21-Tage exponentielle gleitende Durchschnitt (EMA) sensibler. Sie zeigen schneller Bewegungen an, was es ermöglicht, frühzeitig auf Kursänderungen zu reagieren. Das kann von Vorteil sein, um Gewinne zu schützen oder mögliche Verluste zu begrenzen. Ein typisches Kaufsignal entsteht, wenn der Kurs einer Aktie über den kurzfristigen gleitenden Durchschnitt steigt.

Dies signalisiert, dass sich eine Aufwärtsbewegung etabliert. Umgekehrt wird ein Verkauf in Erwägung gezogen, wenn der Kurs unter diesen Durchschnitt fällt. Allerdings muss man hierbei auch die Gefahr von sogenannten Fehlalarmen beachten. Gerade kurzfristige Durchschnitte können zu schnell auf kleinere Schwankungen reagieren, die sich als temporär herausstellen und zu unnötigen Verkäufen führen könnten. Daher empfiehlt es sich, Signale des 10-Tage gleitenden Durchschnitts im Zusammenspiel mit weiteren Indikatoren zu betrachten oder eine kleine Verzögerung einzubauen, beispielsweise erst auf den Schlusskurs zu warten, bevor eine Entscheidung getroffen wird.

Manche Trader setzen außerdem Grenzen wie ein 1%- oder 2%-Unterschreiten des gleitenden Durchschnitts fest, bevor sie aktiv werden, um sogenannte „Shakeouts“ zu vermeiden. Der 21-Tage exponentielle gleitende Durchschnitt als Mittelweg Der 21-Tage EMA gilt als eine Art Kompromiss zwischen dem schnellen 10-Tage-Durchschnitt und dem langsameren 50-Tage-Durchschnitt. Er reagiert nicht ganz so sensibel, vermindert damit die Häufigkeit von Fehlsignalen und bietet dennoch eine zeitnahe Indikation für Trendwechsel. Für Investoren, die nicht ständig den Markt überwachen möchten, ist der 21-Tage EMA daher oft gut geeignet. In besonders starken Märkten kann sogar ein Bruch der 21-Tage-Linie ein falsches Signal sein, da Aktien oft kurzfristig korrigieren, bevor sie ihren Aufwärtstrend fortsetzen.

Deshalb ist es sinnvoll, ergänzende Faktoren wie Handelsvolumen, fundamentale Nachrichten und Marktumfeld in die Bewertung einzubeziehen. Warum der klassische 50-Tage gleitende Durchschnitt nicht immer optimal ist Der 50-Tage gleitende Durchschnitt gehört zu den am häufigsten verwendeten Indikatoren im Handel mit Aktien. Diese Linie vermittelt einen guten Überblick über den mittelfristigen Trend und wird von vielen Tradern als wichtiger Unterstützungs- oder Widerstandspunkt betrachtet. Allerdings kann es vorkommen, dass ein Anleger zu spät auf einen Trendwechsel reagiert, wenn er ausschließlich auf den 50-Tage-Durchschnitt setzt. In manchen Fällen hat der Kurs bereits einen Großteil der Gewinne wieder abgegeben, wenn er unter diese Linie fällt.

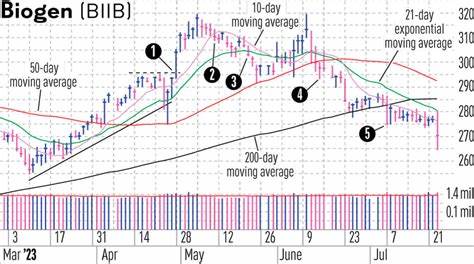

Für Investoren, die ihre Gewinne frühzeitig schützen wollen oder kurzfristig aktiv sind, sind deshalb kürzere gleitende Durchschnitte oft besser geeignet. Sie wahren die Möglichkeit, schneller auf unerwartete Kursentwicklungen zu reagieren, und verhindern das Zurückfallen in einen größeren Verlustbereich. Praktisches Beispiel: Biogen und die Bedeutung mehrerer gleitender Durchschnitte Die Entwicklung der Aktie des Biotechnologie-Unternehmens Biogen verdeutlicht den Nutzen verschiedener gleitender Durchschnitte. Nach einer starken Kursrallye auf Basis von positiven Nachrichten zum Alzheimer-Medikament durchbrach die Aktie zunächst ihre 50-Tage-Linie und fand dort scheinbar Stabilität. Kurz darauf fiel sie jedoch unter den 10-Tage gleitenden Durchschnitt, was erste Warnsignale stellte.

Es dauerte einige Tage, bis der Kurs auch unter dem 21-Tage exponentiellen Durchschnitt handelte und schließlich die 50-Tage-Linie nachgab. Wer nur die 50-Tage-Linie zum Verkaufen genutzt hätte, wäre spät dran gewesen und hätte möglicherweise Gewinne einbüßen müssen. Frühwarnungen durch den 10- und 21-Tage-Durchschnitt hätten hingegen vor einem größeren Rücksetzer schützen können. Wie Anleger den optimalen gleitenden Durchschnitt wählen Es gibt nicht den einen perfekten gleitenden Durchschnitt für alle Handelssituationen. Stattdessen sollten Anleger ihre individuellen Anlageziele, Risikobereitschaft und den Zeithorizont der Investition berücksichtigen.

Kurzfristig orientierte Trader profitieren meist von schneller reagierenden Durchschnitten wie dem 10-Tage-EMA, während längerfristig agierende Investoren eher auf den 21- oder 50-Tage-Durchschnitt setzen. Dabei ist auch eine Kombination aus mehreren gleitenden Durchschnitten sinnvoll, um ein ausgewogeneres Bild zu erhalten. Beispielsweise kann der Einsatz von Cross-Over-Strategien – also der Schnitt von Kurs und gleitenden Durchschnitten oder das Kreuzen verschiedener Durchschnitte – aussagekräftige Signale liefern. Zudem sollte immer die Marktphase mitbeachtet werden: In starken Bullenmärkten sind kurze Durchschnitte hilfreicher, in Seitwärtsphasen kann es hingegen vermehrt zu Fehlsignalen kommen. Strategische Tipps für den Einsatz kurzfristiger gleitender Durchschnitte Wer mit kurzfristigen Moving Averages handelt, sollte insbesondere darauf achten, nicht vorschnell zu agieren.

Abzuwarten, bis sich ein Kursbrich bestätigt, etwa durch einen deutlichen Abschluss unter dem Durchschnitt, kann helfen, unnötige Verluste zu vermeiden. Auch die Berücksichtigung des Handelsvolumens gilt als wichtige Ergänzung, da starke Bewegungen mit hohem Volumen signifikantere Trends anzeigen. Ebenso sind geduldiges Beobachten und das Einrichten von klar definierten Stop-Loss- und Take-Profit-Marken essentiell, um Emotionen aus dem Handel zu nehmen und diszipliniert agieren zu können. Eine regelmäßige Überprüfung und Anpassung der verwendeten gleitenden Durchschnitte an aktuelle Marktbedingungen trägt dazu bei, die Strategie stets auf dem neuesten Stand zu halten. Fazit: Mehr Flexibilität und Kontrolle durch kurzfristige gleitende Durchschnitte Kurzfristige gleitende Durchschnitte bieten Anlegern wertvolle Möglichkeiten, aktiver und kontrollierter mit Aktien zu handeln.

Sie ermöglichen es, Trends frühzeitig zu erkennen, Gewinne gezielter zu sichern und Verluste zu minimieren. Allerdings bedarf ihr Einsatz einer sorgfältigen Abwägung, da kurzzeitige Schwankungen auch zu Fehlentscheidungen führen können. Durch ein ausgewogenes Vorgehen, das technische Indikatoren mit fundamentalen und markttechnischen Informationen kombiniert, lässt sich der Handel effizienter gestalten. Anleger sollten sich ihrer persönlichen Risikobereitschaft bewusst sein und die passenden gleitenden Durchschnitte wählen, die zu ihrem Handelsstil und Zeithorizont passen. So profitieren sie von den Vorteile der Technik, ohne von der Volatilität unnötig beeinträchtigt zu werden.

Wer also seine Aktienstrategie mit kurzfristigen gleitenden Durchschnitten ergänzen möchte, sollte sich intensiv mit den verschiedenen Zeiträumen und deren Wirkung auseinandersetzen, praxisnah testen und die Erkenntnisse konsequent in der Handelsroutine umsetzen. Damit erhöhen sich die Chancen auf nachhaltige Erfolge an der Börse erheblich.