Das traditionelle Börsenmotto „Sell in May, go away“ begleitet Investoren seit Jahrzehnten und suggeriert, dass es sinnvoll sein könnte, Aktien im Mai zu verkaufen, um die saisonal schwächeren Sommermonate zu vermeiden, und erst im Herbst wieder zurückzukehren. Dieses Prinzip beruht auf historischen Beobachtungen und regionalen Handelspraktiken, hat jedoch im Jahr 2025 deutlich an Bedeutung verloren. Warum das so ist, lässt sich nur verstehen, wenn man sich mit den aktuellen Marktbedingungen und den zugrundeliegenden Faktoren auseinandersetzt, die die Börsen derzeit dominieren. Die Wurzeln des Sprichworts reichen zurück bis zu europäischen Börsen und dem Handel in London, wo Händler früher in den Sommermonaten vorsichtiger agierten und traditionell während der ruhigeren Phase vom Mai bis September ihre Positionen reduzierten. Dieses Verhalten wurde historisch durch wirtschaftliche und saisonale Zyklen begünstigt – von Urlaubszeiten, geringer Handelsliquidität bis zu typischen saisonalen Geschäftsrückgängen.

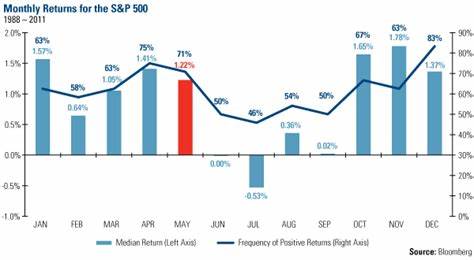

In den USA fand das Muster insbesondere von den 1960er bis Ende der 1980er Jahre Bestätigung in der Marktperformance. In diesem Zeitraum fiel der S&P 500 regelmäßig in den Sommermonaten zurück, während die Aktienmärkte in den Winter- und Frühlingsmonaten ihre beste Performance zeigten.Seit dem massiven Börsencrash im Jahr 1987 hat sich das Bild jedoch nachhaltig geändert. Anleger und Institutionen verfolgen zunehmend eine langfristige, durchgängige Investitionsstrategie, häufig auch getrieben von der Entwicklung moderner Investmentinstrumente und der Bedeutung systematischer Anlagestrategien. Die Folge: Viele Strategien entwickeln sich besser, wenn sie in den Sommermonaten investiert bleiben, anstatt saisonalen Ausstiegen zu folgen.

Auch statistische Auswertungen stimmen dieser Beobachtung zu: Daten belegen, dass die Rendite des S&P 500 zwischen Mai und Oktober zwar im Durchschnitt niedriger ist als zwischen November und April, aber immer noch zu über 60 Prozent positiv ausfällt. Die Phase ist also keineswegs durchgehend problematisch, sondern weist vielmehr eine erhöhte Volatilität auf.Im Jahr 2025 sieht sich der Markt mit zahlreichen Faktoren konfrontiert, die das Bild weiter komplizieren. Wirtschaftliche Unsicherheiten und geopolitische Spannungen dominieren die Stimmung an der Wall Street. Das im Vorfeld häufig diskutierte Thema der US-China-Handelsgespräche trägt beispielsweise erheblich zur Nervosität bei.

Angesichts der immer noch bestehenden Handelsbarrieren und Unsicherheiten über Zölle bleibt die wirtschaftliche Entwicklung fragil. Diese Faktoren beeinflussen die Marktstimmung weit stärker als saisonale Trends. In technischer Hinsicht hat sich im April eine gewisse Erholung der Aktienmärkte abgezeichnet, nachdem die drei großen Indizes – Dow Jones Industrial Average, Nasdaq Composite und S&P 500 – im März teilweise ihre schwächsten Monatsrenditen des Jahres verzeichnet hatten. Trotz dieser Erholung befinden sich viele Indizes weiterhin im „Recovery-Modus“. Dadurch erhöht sich die Bedeutung, die kurzfristige technische Analyse und Nachrichtenlage für die Investitionsentscheidungen von Marktteilnehmern gewinnen.

Anders als in klassischen Börsenzyklen wird hier weniger auf die kalendarische Einordnung, sondern stärker auf momentane Marktbewegungen und fundamentale Entwicklungen reagiert.Fachleute wie Larry Tentarelli, Chefstratege für technische Analysen bei Blue Chip Daily Trend Report, sehen deshalb auch von pauschalen Empfehlungen zum Aktienverkauf im Mai ab. Er beschreibt die aktuelle Marktphase als hoch volatil und durch Nachrichtenzyklen getrieben. In einem solchen Umfeld sei es ratsamer, Rücksetzer zum Kauf zu nutzen, anstatt bei Kurserholungen Anteile zu verkaufen. Auch Adam Turnquist, technischer Chefstratege bei LPL Financial, weist darauf hin, dass saisonale Daten zwar wertvolle Hinweise geben können, aber nicht die momentane „Wetterlage“ am Markt widerspiegeln.

Entscheidend seien vielmehr die politischen Entscheidungen, Geldpolitik und außenwirtschaftlichen Entwicklungen, die zu „Regen oder Sonnenlicht“ führen könnten.Eine weiterführende Betrachtung zeigt, dass die zunehmende Digitalisierung und global vernetzte Kapitalmärkte dafür sorgen, dass klassische saisonale Muster an Einfluss verlieren. Die schnelle Verbreitung von Informationen, automatisierter Handel und algorithmische Strategien reagieren in Echtzeit auf neue Daten und Nachrichten. Das traditionelle Verhalten, dem Kalender zu folgen, wird so durch fundierte, datengetriebene Entscheidungen entschärft.Daneben spielt die Geldpolitik der Notenbanken eine zentrale Rolle.

In den letzten Jahren dominierte die Federal Reserve die Finanzmärkte mit Zinspolitik und Maßnahmen zur Inflationsbekämpfung. Die Ungewissheit über künftige Zinsentscheidungen, gepaart mit schwankenden Wirtschaftsdaten, sorgt für erhöhte Unsicherheit. Solche Faktoren sind für Anleger bedeutender als typische saisonale Schwankungen und bestimmen maßgeblich das Risiko-Rendite-Verhältnis.Der Mythos vom „Sell in May“ hat trotz seiner historischen Wurzeln also kaum noch praktischen Wert in einem Umfeld, das von globaler Vernetzung, politischen Unwägbarkeiten und technischer Dynamik geprägt ist. Anleger sollten sich stattdessen auf aktuelle Marktindikatoren, umfassende Risikoanalysen und individuelle finanzielle Ziele konzentrieren.

Ausschließliches Verlassen auf eine Kalenderregel könnte in Zeiten erhöhter Volatilität und marktspezifischer Besonderheiten zu suboptimalen Entscheidungen führen.Zusammenfassend lässt sich sagen, dass die Weisheit „Sell in May, go away“ 2025 an Wall Street nicht zum Tragen kommt. Die Kombination aus geopolitischer Unsicherheit, geldpolitischer Volatilität, technischen Marktstrukturen und der Veränderung von Anlageverhalten fördert eine Anlagestrategie, die kontinuierlichem Investment den Vorzug gibt. Die Sommermonate sind keineswegs zu meiden, sondern bieten vielmehr Chancen, insbesondere bei Rücksetzern investiert zu bleiben. Anleger tun gut daran, ihre Strategie flexibel an die aktuellen Marktgegebenheiten anzupassen und das saisonale Börsenmotto kritisch zu hinterfragen.

Die Zeit der einfachen Faustformeln scheint endgültig vorbei zu sein.