Wenn Sie über ein beträchtliches Sparvermögen von rund einer Million US-Dollar in einem 401(k)-Plan und zusätzlichen Rentenansprüchen verfügen, stellt sich häufig die Frage, ob es sinnvoll ist, zuerst diese eigenen Ersparnisse zu nutzen und den Empfang der Sozialversicherungsleistungen hinauszuzögern. Der richtige Umgang mit diesen drei Einkommensquellen kann entscheidend für den finanziellen Komfort und die Stabilität im Ruhestand sein. Während 401(k) und Pensionszahlungen sofort verfügbar sind, birgt das Verzögern des Sozialversicherungseinkommens Vorteile, die bei sorgfältiger Planung erheblich zur Steigerung der monatlichen Einnahmen im späteren Ruhestand beitragen können. Doch ist dieser Kompromiss, in den ersten Ruhestandsjahren mehr aus dem eigenen Ersparten zu entnehmen, wirklich empfehlenswert und wie beeinflusst er Ihre finanzielle Gesamtsituation langfristig? Die Antwort hängt von verschiedenen Faktoren ab, die wir im Folgenden näher beleuchten. Das Grundprinzip bei der Finanzierung des Ruhestandes besteht darin, ausreichend Einkommen zu gewährleisten, um alle anfallenden Ausgaben dauerhaft abzudecken.

Hierbei sind Sozialversicherungsleistungen oft die sicherste und zuverlässigste Einkommensquelle, weil sie lebenslang gezahlt werden und eine Grundabsicherung darstellen. Zusätzlich sorgen private Renten, wie beispielsweise die betriebliche Altersversorgung oder individuelle 401(k)-Ersparnisse, für eine wichtige Ergänzung. Idealerweise fügen sich alle Einkommensquellen so zusammen, dass sowohl die Grundkosten des täglichen Lebens als auch individuelle Wünsche und Freizeitaktivitäten finanziert werden können. Wer bereits über eine Million Dollar in privaten Vorsorgekonten angespart hat und zusätzlich einen festen Rentenanspruch besitzt, steht in einer privilegierten Position. Diese Vermögenssituation ermöglicht es, die Sozialversicherungsleistungen bis zum Alter von 70 Jahren hinauszuzögern, um von der jährlichen Steigerung des Leistungsbetrags zu profitieren.

Es ist bekannt, dass sich die Höhe der Sozialversicherungsauszahlungen jährlich um etwa acht Prozent erhöht, wenn der Bezug über das reguläre volle Rentenalter hinaus verzögert wird. Dieses Wachstum bedeutet letztlich eine erhebliche Erhöhung des lebenslangen Einkommens aus der gesetzlichen Rente. Zum Beispiel führt eine Verzögerung des Antrags auf Sozialversicherungsleistungen von 62 auf 70 Jahre zu einer Steigerung der monatlichen Zahlung, die von 30 Prozent Abschlag bei frühzeitigem Bezug auf ungefähr 24 Prozent über dem regulären Alter ansteigt. Diese Anpassung ist ein starker Anreiz für Personen mit einer gesicherten finanziellen Grundlage, den Leistungsbezug zu verschieben. Allerdings setzt das Verzögern des Bezugs voraus, dass die laufenden Ausgaben in der Zwischenzeit aus anderen Quellen finanziert werden können.

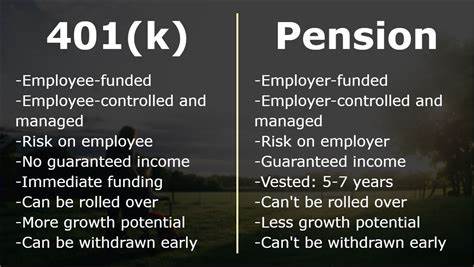

Hier kommen 401(k)-Ersparnisse und Pensionszuschüsse ins Spiel. Sie werden in der Praxis häufig als Zwischenfinanzierung eingesetzt, um die Zeit bis zum Erhalt maximaler Sozialversicherungsleistungen zu überbrücken. Dennoch ist die Entnahme größerer Beträge aus dem eigenen Kapitalstock nicht ohne Risiken. Zum einen schrumpft das Vermögen schneller, was die finanzielle Flexibilität in späteren Jahren einschränken kann. Zum anderen unterliegt das investierte Kapital Marktschwankungen und Inflationsrisiken, die den Wert des Ersparten vermindern können.

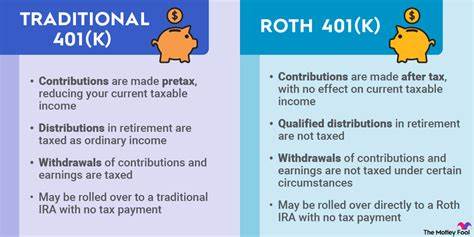

Eine zentrale Herausforderung ist es daher, die richtige Balance zu finden zwischen der Nutzung des eigenen Kapitals zur Überbrückung der Zeitspanne vor dem Sozialversicherungsstart und der optimalen Ausschöpfung der Höhe der Sozialleistungen. Eine vorsichtige Planung empfiehlt, genaue Kalkulationen über die erwarteten Ausgaben, das Steuerszenario, mögliche zukünftige Gesundheitskosten und die erwartete Lebensdauer durchzuführen. Gerade im Hinblick auf die steuerliche Behandlung der Entnahmen aus 401(k)-Plänen und die mögliche Steuerprogression im Alter sollte ein umfassendes Verständnis vorhanden sein, um finanzielle Überraschungen zu vermeiden. Finanzberater raten häufig dazu, zuerst die sichereren Einnahmequellen wie eine Betriebsrente zu nutzen, da diese meist unverändert und lebenslang gezahlt wird. Anschließend kann man in einem zweiten Schritt mit den Entnahmen aus dem 401(k)-Plan beginnen.

Neben der reinen Rentenhöhe spielt auch die Flexibilität eine Rolle, da eigene Ersparnisse, anders als Sozialversicherungsleistungen, nach Belieben eingesetzt werden können. Die Entscheidung, den Bezug von Sozialversicherungsleistungen zu verzögern, ist zudem stark abhängig von persönlichen Faktoren wie Gesundheit, familiärer Lebenssituation und der Risikobereitschaft. Wer beispielsweise eine familiäre Vorgeschichte mit hoher Lebenserwartung hat, profitiert statistisch mehr von einer späteren Inanspruchnahme der Sozialversicherung. Wer hingegen erwartet, dass die Lebenserwartung kürzer ist oder größere medizinische Ausgaben zu bewältigen hat, könnte es hingegen vorziehen, früher Leistungen zu erhalten. Ein weiterer wichtiger Aspekt ist die Frage der Inflation.

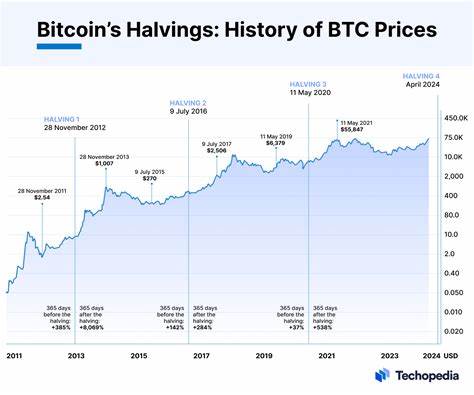

Die Sozialversicherungsleistungen sind in den USA inflationsindexiert und erhöhen sich jährlich an die Lebenshaltungskosten, während bei 401(k)-Ersparnissen und Renten die Rendite der Anlagen zunächst die Inflation ausgleichen muss. Das impliziert, dass eine spätere, höhere Sozialversicherungszahlung einen Inflationsschutz bietet, der in der privaten Vorsorge nur durch clevere Anlageentscheidungen zu erreichen ist. Für viele ist die Versorgungslücke im Ruhestand der wichtigste Entscheidungsfaktor. So erklärt die Kombination von mehreren Einnahmequellen, wie Betriebsrente, privater Altersvorsorge und Sozialversicherung, die finanzielle Stabilität für Jahrzehnte nach Ausscheiden aus dem Berufsleben. Gerade in Zeiten wirtschaftlicher Unsicherheiten, niedriger Zinsen und volatiler Aktienmärkte ist die Notwendigkeit einer robusten Planung essenziell.

Zusammenfassend lohnt es sich für Personen mit etwa einer Million Dollar Erspartem in 401(k) beziehungsweise ähnlichen Vorsorgeplänen und einer Betriebsrente, ernsthaft eine Verzögerung der Sozialversicherungsleistungen bis zum Alter von 70 Jahren zu prüfen. Der Nutzen der höheren monatlichen Sozialversicherungszahlungen im höheren Alter kann beträchtlich sein und die finanzielle Sicherheit im Alter noch verstärken. Allerdings sollte diese Strategie nur verfolgt werden, wenn die eigenen Kapitalreserven und Rentenzahlungen ausreichen, um den Lebensunterhalt in den Jahren bis zum Leistungsbeginn zu finanzieren. Letztendlich ist die Frage nach dem idealen Bezugszeitpunkt der Sozialversicherung eine individuelle Entscheidung, die am besten in Zusammenarbeit mit einem professionellen Finanzberater getroffen wird. Dieser kann die persönliche Gesamtsituation analysieren, steuerliche Aspekte berücksichtigen und auch Risiken wie Marktvolatilität, Inflation und Lebenserwartung einbeziehen, um die optimale Strategie zu entwickeln.

Mit sorgfältiger Planung und dem realistischen Blick auf sämtliche Einkommensquellen lässt sich so der Ruhestand finanziell entspannt und sorgenfrei gestalten.