Jim Chanos, eine der bekanntesten Figuren im Bereich Short-Selling, hat sich in der Welt der Kryptowährungen einst skeptisch und kritisch gezeigt. Bekannt wurde er vor allem durch erfolgreiche Wetten gegen Unternehmen wie Enron. Doch aktuell zeigt er eine neue, durchaus bemerkenswerte Strategie, die seine frühere Haltung gegenüber Bitcoin und dessen Unternehmensrepräsentanten, insbesondere MicroStrategy, in ein neues Licht rückt. Seine Position kombiniert ein Short auf MicroStrategy-Aktien mit dem direkten Kauf von Bitcoin, was eine scheinbare Paradoxie in der Finanzwelt darstellt und zugleich interessante Einblicke in die Marktbewegungen bietet. MicroStrategy, heute oft auch einfach „Strategy“ genannt, hat sich in den letzten Jahren als einer der größten institutionellen Bitcoin-Halter profiliert.

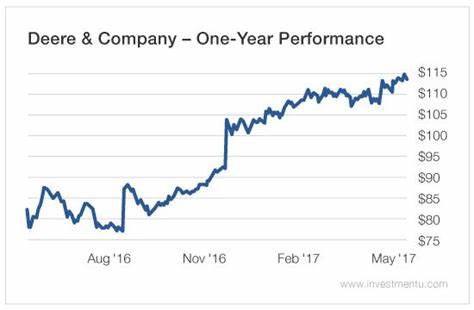

Seit 2020 begann das Unternehmen unter der Leitung von Michael Saylor, Bitcoin in großem Umfang anzusammeln – mittlerweile besitzt die Firma über 560.000 Bitcoin mit einem Wert von rund 59 Milliarden US-Dollar. Die Aktienkurse von MicroStrategy explodierten dabei um über 1500 Prozent und übertrafen die Performance vieler großer Indizes, einschließlich des S&P 500. Doch Chanos sieht in genau diesem Trend eine bedeutende Marktanomalie. Er argumentiert, dass Investoren eine Überbewertung in den Aktien von Unternehmen wie MicroStrategy vornehmen, wenn sie diese als indirekte Methode zur Bitcoin-Exposition nutzen.

Anstatt Bitcoin direkt zu kaufen, investieren viele Anleger in das Unternehmen, das Bitcoins hält. Für Chanos ist dies ein Fehler, der eine sogenannte Arbitrage-Möglichkeit eröffnet – das gleichzeitige Verkaufen des überbewerteten Wertpapiers und kaufen des eigentlichen Assets, also Bitcoin. Auf der renommierten Sohn Investment Conference in New York teilte Chanos seine Sicht der Dinge mit CNBC und beschrieb seine Positionierung bildhaft: Er kauft Bitcoin für einen Dollar und verkauft MicroStrategy-Aktien für zweieinhalb Dollar. Damit weist er auf eine vermeintlich enorme Diskrepanz zwischen dem Kurs des zugrundeliegenden Vermögenswerts und dessen Repräsentation in der Aktienbewertung hin. Er bezeichnet MicroStrategy als ein Vehikel, das die Idee des Bitcoin-Besitzes in einer Unternehmensstruktur vermarktet – ein Geschäftsmodell, das viele andere Firmen imitieren und das seiner Ansicht nach eine Form von übertriebenem spekulativem Verhalten seitens der Anleger erlaubt.

Chanos kritisiert, dass die Marktbewertung dieser Unternehmen von der zugrundeliegenden Kryptowährung entkoppelt ist. Er sieht darin eine Überhitzung und spekulative Blase, die durch die Nachfrage nach Bitcoin-Exposure in der breiteren Öffentlichkeit entsteht. Die Art und Weise, wie viele Privatanleger MicroStrategy-Aktien als Stellvertreter für Bitcoin halten, fördert seiner Meinung nach eine Fehlbewertung mit potenziell riskanten Konsequenzen. Bemerkenswert an der Strategie von Chanos ist sein Wandel in der Wahrnehmung von Bitcoin selbst. Noch im Jahr 2018 bezeichnete er Bitcoin als eine „libertäre Fantasie“ und schlug sogar vor, dass in einer Finanzkrise eher Nahrungsmittel als digitale Währungen einen realen Wert behalten würden.

Er kritisierte das Krypto-Ökosystem als „dunkle Seite der Finanzen“, vor allem wegen der damit verbundenen Risiken wie Geldwäsche und Steuerhinterziehung. Auch ETFs auf Bitcoin stand er skeptisch gegenüber, da Wall Street aus seiner Sicht hauptsächlich von Verwaltungsgebühren profitiert, ohne echten Wert zu schaffen. Trotz dieser früheren Kritik hat Chanos nun klar gemacht, dass er den direkten Besitz von Bitcoin als wertvoller ansieht als das Investieren in Unternehmen, die Bitcoin halten. Damit scheint er die Preisentwicklung und das fundamentale Potenzial von Bitcoin selbst anzuerkennen, während er gleichzeitig die Unternehmensstrukturen und die damit verbundenen Risiken ablehnt. Die Risiken beim Shorten von MicroStrategy-Aktien sind nicht zu unterschätzen.

Bereits im Jahr 2024 verloren Investoren etwa 3,3 Milliarden US-Dollar, weil die Aktien von MicroStrategy stark zulegten. Die Aktie entwickelte sich oft gegen den allgemeinen Trend, was auf eine starke Überzeugung und Spekulation im Markt hindeutet. Dennoch hält Chanos an seiner Sicht fest, dass mittelfristig eine Korrektur notwendig ist, um die derzeit überhöhten Bewertungen zu bereinigen. Die langfristige Perspektive von MicroStrategy selbst ist optimistisch. Analysten wie Jeff Walton sehen das Unternehmen durch seine Bitcoin-Bestände als potenziellen Marktführer unter den börsennotierten Unternehmen.

Die starke Performance der MicroStrategy-Aktie in den vergangenen Jahren stützt diese Sichtweise – zumindest für diejenigen, die den indirekten Besitz von Bitcoin gegenüber einer direkten Position bevorzugen. Jim Chanos’ Geschichte als Short-Seller bietet einen wichtigen Hintergrund für seine aktuellen Positionen. Sein Durchbruch gelang mit der Wette gegen Enron, bei der er frühzeitig Fehler im Geschäftsmodell und in der Bilanz des Unternehmens erkannte. Doch nicht alle Wetten waren erfolgreich. Besonders seine Short-Position gegen Tesla sorgte für Verluste, da die Aktie von 2015 bis 2021 um über 2200 Prozent stieg.

Diese Erfahrung zeigt, dass selbst erfahrene Investoren nicht immer auf der richtigen Seite der Marktbewegungen stehen. Dennoch bleibt Chanos ein wichtiger Akteur, dessen Ansichten auf Respekt stoßen. Sein neuer Ansatz mit gleichzeitigen Gegenwetten auf MicroStrategy und Bitcoin ist ein Spiegelbild der komplexen, oft widersprüchlichen Dynamiken, welche die Krypto- und Finanzwelt derzeit prägen. Diese Dualität – die Akzeptanz des direkten Kryptowährungsbesitzes bei gleichzeitigem Misstrauen gegenüber gewinnorientierten Strukturen, die Bitcoin-Exposure anbieten – offenbart auch die Reife eines Marktes, in dem Differenzierung und Nuancen zunehmend relevanter werden. Anleger, die nur einem der beiden Lager folgen, könnten wesentliche Risiken und Chancen übersehen.

Darüber hinaus unterstreicht Chanos’ Ansatz die Bedeutung der genauen Bewertung von börsennotierten Unternehmen, die digitale Vermögenswerte halten. Die vermeintliche „Bitcoin-Euphorie“ in Aktienkursen könnte sich als problematisch erweisen, besonders wenn der Markt seine Meinung zum Preis von Bitcoin oder zu den Firmenstrategien ändert. Insgesamt zeigt die Entwicklung um Jim Chanos und MicroStrategy, wie vielschichtig und dynamisch der Bereich zwischen traditionellen Finanzmärkten und Kryptowährungen geworden ist. Investoren und Marktbeobachter sind gut beraten, diese komplexen Zusammenhänge zu verstehen und fundierte Entscheidungen zu treffen. Abschließend lässt sich festhalten, dass Jim Chanos’ gegensätzliche Positionen auf MicroStrategy und Bitcoin ein wichtiges Signal an den Markt senden.

Sie mahnen zur Vorsicht beim Investieren in indirekte Bitcoin-Expositionen und bekräftigen zugleich die Relevanz von Bitcoin selbst als Assetklasse. Die Kombination aus Marktineffizienzen, Spekulationen und fundamentalen Bewertungen macht den Bereich spannend und herausfordernd zugleich – und bietet zahlreiche Anknüpfungspunkte für weiterführende Analysen und Diskussionen.