In der jüngsten Marktbeobachtung zeigt die technische Analyse von West Texas Intermediate (WTI) im mittelfristigen Zeitraum eine neutrale Einschätzung. Nach einem starken Kursrückgang in den vergangenen Wochen befindet sich der Ölpreis derzeit bei rund 61 US-Dollar pro Barrel und befindet sich gerade in einer kritischen Phase zwischen Stabilisierung und möglichem weiteren Abverkauf. Das Kursniveau hat kürzlich entscheidende Unterstützungsbereiche unterschritten, was die Anleger*innen verunsichert und die Frage nach der weiteren Entwicklung aufwirft. Diese technische Neutralität spiegelt wider, dass der Markt momentan weder klar bullisch noch deutlich bärisch ist, sondern sich in einer Art Warteschleife befindet, deren zukünftige Ausrichtung von mehreren Faktoren abhängt. Ein genauerer Blick auf die wichtigsten Einflüsse und technischen Signale bietet wertvolle Einsichten für Marktteilnehmer*innen, die sich auf dem komplexen Rohstoffmarkt orientieren wollen.

Der April war von einem erheblichen Preisverfall geprägt. Ausgehend von einem Hoch zu Jahresbeginn bei rund 78,80 US-Dollar je Barrel ist der Preis innerhalb weniger Wochen um über ein Viertel gefallen. Diese Korrektur führte den Ölpreis auf ein Niveau um 55 US-Dollar zurück – das niedrigste seit Anfang 2021, als sich der Markt noch von den pandemiebedingten Einbrüchen erholte. Besonders gravierend war der Bruch der langfristigen charttechnischen Unterstützungszone im Bereich zwischen 64 und 66 US-Dollar. Diese Zone fungierte über Jahre als stabile Preisuntergrenze und markierte die Grenze der zuletzt beobachteten Handelsspanne.

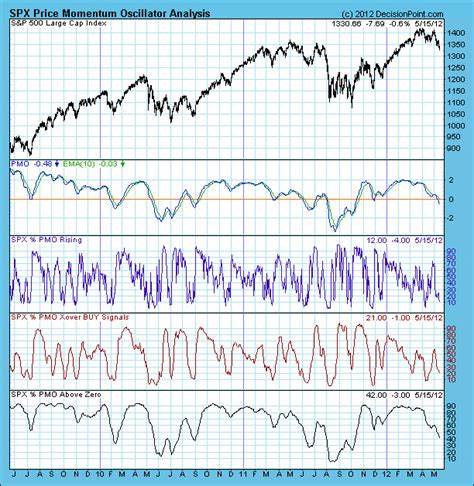

Das Unterschreiten dieser Marke deutet auf erhöhte Verkaufsbereitschaft und potenzielle weitere Kursverluste hin, sofern keine schnelle Rückkehr über diese Ebene gelingt. Auf der anderen Seite zeigen technische Muster wie die mögliche Ausbildung eines sogenannten Doppelbodens interessante Chancen für eine Erholung auf. Ein Doppelboden gilt als klassisches Umkehrmuster, das am Tiefpunkt zwei ähnliche Kursstände aufweist, bevor eine Aufwärtsbewegung folgen kann. In diesem Fall müsste der Ölpreis wieder über die Marke von 65 US-Dollar steigen, um dieses positive Signal zu validieren und neues Kaufinteresse zu wecken. Ein wichtiger Faktor neben den reinen Kursbewegungen sind technische Oszillatoren, die anzeigen, dass das Öl überverkauft ist.

Das bedeutet, dass die Kurse bereits stark gefallen sind und sich die Wahrscheinlichkeit für eine kurz- bis mittelfristige Gegenbewegung erhöht. Momentum-Indikatoren signalisieren eine Divergenz, die eine Erholung einleiten könnte, allerdings ist hierbei Vorsicht geboten, da Märkte in volatilen Phasen auch längere Korrekturen durchlaufen können. Der Commitment of Traders (COT)-Report ergänzt die Lageeinschätzung durch die Sicht auf die Marktteilnehmer. Die Daten zeigen derzeit eine überwiegend bullische Positionierung der Großinvestoren, was als ein Signal gewertet wird, dass ein größerer Teil der Marktakteure auf eine Stabilisierung oder sogar auf eine Erholung setzt. Solch ein Setup kann als Unterstützung für die Preise wirken, ist jedoch allein kein Garant für eine nachhaltige Trendwende.

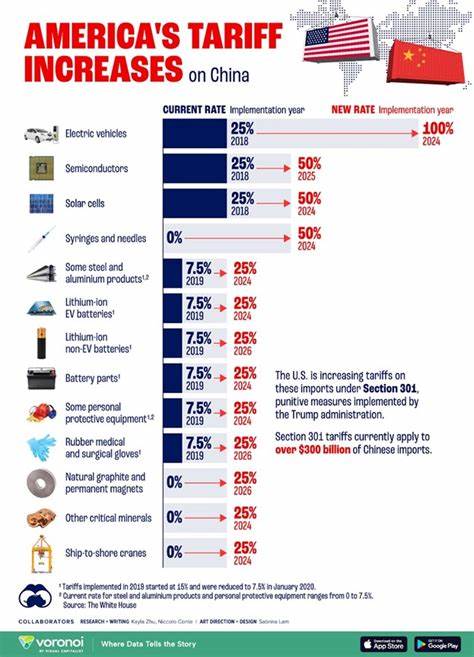

Interessanterweise unterstützt auch die saisonale Analyse die bullische Sicht bis zum Herbst. Historisch zeigen Rohölpreise oft vermehrte Stärke in den Sommermonaten, was zusätzliches Potenzial bietet. Dennoch kommen kurzfristige Risiken nicht zu kurz: Die erhöhte Volatilität und die Reaktion auf konjunkturelle wie geopolitische Nachrichten können den Kurs immer wieder in beide Richtungen treiben. Ein Vergleich zu anderen Rohstoffmärkten zeigt interessante Parallelen und Unterschiede. Während der Ölmarkt in eine neutral eingestufte Phase eingetreten ist, verzeichnete Gold in den letzten Wochen eine klare Umkehrformation nach einer parabolischen Kursbewegung.

Diese Entwicklung beweist, wie volatil Rohstoffmärkte insgesamt derzeit aufgestellt sind und wie wichtig genaue technische Analyse für informierte Entscheidungen ist. Die Folgen dieser Unsicherheit sind auch an den Aktienmärkten spürbar. Indizes wie der Dow Jones, S&P 500 oder Nasdaq verzeichneten jüngst Rücksetzer und kontinuierlich schwankende Stimmungen. Diese Bewegungen wirken sich indirekt auch auf die Nachfrage nach Energierohstoffen aus, da wirtschaftliche Erwartungshaltungen sinken oder steigen. Marktteilnehmer*innen sollten die Situation mit kritischer Perspektive beobachten.

Die aktuelle technische Einschätzung neutral im mittelfristigen Zeitfenster bedeutet, dass Investoren sowohl Chancen als auch Risiken im Auge behalten müssen. Wer auf die Erholung spekuliert, sollte auf eine nachhaltige Rückkehr über die Schlüsselmärkte wie 65 US-Dollar achten und auf Bestätigungen durch Indikatoren. Auf der anderen Seite kann Unterbietung dieser Zonen weitere Verluste nach sich ziehen. Gleichzeitig bietet die Situation auch Möglichkeiten für strategische Positionierungen in volatilen Märkten. Wichtig ist, dass Anleger*innen sich nicht allein auf charttechnische Daten verlassen, sondern auch makroökonomische Faktoren wie geopolitische Entwicklungen, Fördermengen sowie weltweite Nachfrageprognosen berücksichtigen.

Langfristige Trends im Energiesektor, darunter die Umstellung auf erneuerbare Energien und politische Rahmenbedingungen, bleiben entscheidende Einflussgrößen. Die technische Neutralität zeigt somit, dass sich der Markt in einem dynamischen Gleichgewicht befindet, aus dem in den kommenden Wochen und Monaten klare Signale entstehen könnten. Für Händler*innen und Investoren ist es wichtig, flexibel und aufmerksam zu bleiben, um bei Veränderung der Rahmenbedingungen schnell reagieren zu können. Zusammenfassend lässt sich festhalten, dass die technische Analyse von WTI-Rohöl im mittelfristigen Zeitrahmen derzeit keine eindeutige Richtung vorgibt. Die markanten Bewegungen der letzten Wochen haben zu einer kritischen Situation geführt, in der entweder eine wichtige Unterstützung zurückerobert wird oder weitere Verluste drohen.