Enterprise Products Partners (EPD) gehört zu den bedeutendsten Master Limited Partnerships (MLPs) im nordamerikanischen Energiesektor. Das Unternehmen spezialisiert sich auf den Midstream-Bereich, das heißt es betreibt die Infrastruktur, die Öl, Gas und andere Energieprodukte durch Pipelines, Lagerstätten und Verarbeitungsanlagen transportiert. In einer Welt, die weiterhin stark von Energie abhängig ist, stellt Enterprise eine zentrale Drehscheibe für die Bewegung dieser Ressourcen dar. Trotz der volatilen Preise bei Öl und Gas profitiert EPD von der stabilen Nachfrage nach Transport und Speicherung, da es als eine Art "Mautstelle" fungiert, an der Gebühren für die Nutzung der Infrastruktur anfallen. Die letzten Jahre haben den Aktienkurs von Enterprise Products Partners positiv beeinflusst.

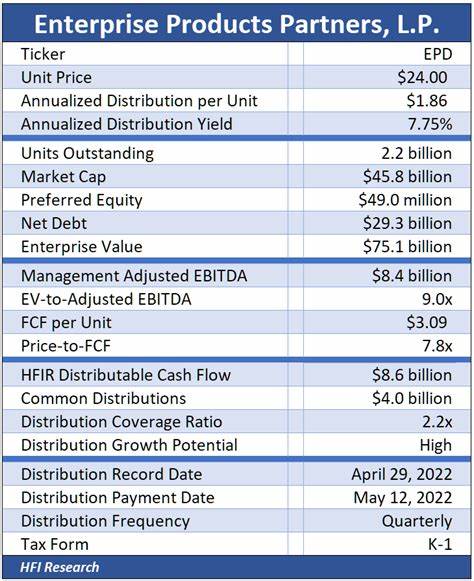

Aktuell bewegt sich der Preis unter der Marke von 33 US-Dollar pro Einheit, was viele Anleger dazu verleitet, sich die Frage zu stellen, ob nun ein günstiger Zeitpunkt für den Einstieg gekommen ist. Die Antwort darauf hängt von mehreren Faktoren ab, die sowohl die finanzielle Stabilität des Unternehmens als auch die Attraktivität der Dividendenrendite betreffen. Ein herausstechendes Merkmal von EPD ist die konsistente und stetig steigende Ausschüttung an die Aktionäre. Die Unit-Holder erhalten eine regelmäßige Verteilung, die in den letzten 26 Jahren kontinuierlich erhöht wurde. Diese lange Historie zeigt nicht nur die finanzielle Stabilität, sondern auch das Vertrauen des Managements in nachhaltige Einnahmen und ein robustes Geschäftsmodell.

Aktuell bietet EPD eine attraktive Dividendenrendite von etwa 6,7 Prozent, was im Vergleich zu vielen anderen Energieunternehmen sowie dem breiten Aktienmarkt deutlich höher liegt. Zum Beispiel schüttet der S&P 500 momentan nur rund 1,2 Prozent aus, während die durchschnittliche Rendite im Energiesektor etwa bei 3,5 Prozent liegt. Die Besonderheit von Midstream-Unternehmen wie Enterprise Products Partners liegt darin, dass ihre Einnahmen weniger stark von kurzfristigen Schwankungen der Rohstoffpreise abhängig sind. Während Upstream-Firmen, welche Öl und Gas fördern, und Downstream-Unternehmen, die raffinerte Produkte herstellen, oft mit Volatilität kämpfen, sind Midstream-Dienstleister eher "tolleys" auf der Reise der Energie. Sie berechnen feste oder volumenabhängige Gebühren für ihre Infrastruktur, wodurch ihre Einnahmen relativ vorhersehbar sind.

Diesen Vorteil nutzt Enterprise konsequent und sorgt so für stabile Cashflows. Die Branche unterliegt zwar auch regulatorischen und politischen Risiken, aber bis dato konnte das Unternehmen diese erfolgreich managen. Die Investitionen in Modernisierung und den Ausbau der Pipeline- und Speicherinfrastruktur stärken darüber hinaus die Wettbewerbskraft. Trotz dieser positiven Aspekte gilt es, auch Risiken zu berücksichtigen. Der Energiesektor befindet sich im Wandel mit dem Fokus auf erneuerbare Energien und einer zunehmenden globalen Diskussion über Klimaschutz.

Zwar ist Erdöl und Erdgas aktuell noch unersetzlich für viele Industriezweige und den Energiemix, doch langfristig sind Veränderungen zu erwarten. Dies könnte sich auf das Volumen der transportierten Mengen auswirken und somit auf die Einnahmen von Enterprise Products Partners. Zudem spielen makroökonomische Faktoren eine Rolle. Die Nachfrage nach Energie hängt maßgeblich von der wirtschaftlichen Entwicklung ab. Bei einer Rezession oder wirtschaftlichen Abkühlung könnte die Nachfrage vorübergehend sinken, was Druck auf die Cashflows und damit auf die Dividendenzahlungen ausüben würde.

Ebenso wichtig sind mögliche regulatorische Eingriffe oder Änderungen bei den Steuervorschriften bezüglich MLPs, die das Geschäftsmodell beeinflussen könnten. Die Kursentwicklung von EPD reflektiert häufig diese Markt- und Branchenerwartungen. Nach einem starken Rückgang während der Corona-Pandemie erholte sich der Kurs deutlich, von teils über 10 Prozent Dividendenrendite runter zu aktuell etwa 6,7 Prozent. Dieser Wert ist zwar niedriger als in den Tiefphasen, aber immer noch sehr attraktiv für Einkommensinvestoren, die Stabilität vor kurzfristiger Spekulation schätzen. Für Anleger, die nach einer Quelle für langfristig steigende und verlässliche Ausschüttungen suchen, stellt Enterprise Products Partners eine lohnenswerte Option dar.

Der Betrieb eines diversifizierten und umfangreichen Netzwerks von Pipelines und anderen Infrastrukturanlagen sorgt für ein robustes Geschäftsmodell, das die Herausforderungen im Energiesektor besser abfedert als viele andere Unternehmen. Die Entscheidung für oder gegen einen Kauf bei einem Kurs unter 33 US-Dollar hängt von der individuellen Risikobereitschaft und den Erwartungen an die zukünftige Entwicklung der Energiemärkte ab. Wer bereit ist, mittelfristige Schwankungen auszuhalten und den Fokus auf regelmäßige Erträge und Wertsteigerung durch steigende Dividenden richtet, dürfte mit EPD einen stabilen Baustein im Portfolio finden. Ebenso wichtig ist es jedoch, die fundamentalen Kennzahlen regelmäßig zu prüfen und das Unternehmen im Kontext des sich wandelnden Energiesektors zu beobachten. Strategische Investitionen von EPD in neue Technologien und Infrastruktur sind daher ein weiterer Aspekt, der bei der Bewertung berücksichtigt werden sollte.

Fazit: Enterprise Products Partners bietet aktuell eine interessante Gelegenheit, um von einer hohen Dividendenrendite in einem stabilen Bereich der Energiebranche zu profitieren. Die niedrige Volatilität der Erträge und die lange Historie stetiger Dividendensteigerungen machen die Aktie insbesondere für langfristig orientierte Anleger attraktiv. Allerdings sollte man sich der möglichen Risiken durch strukturelle Veränderungen im Energiesektor und der Abhängigkeit von makroökonomischen Faktoren bewusst sein. Ein Investment unter 33 US-Dollar kann daher eine solide Ergänzung sein, sofern die persönliche Anlagestrategie auf Stabilität und Einkommen ausgelegt ist.