Super Micro Computer, ein führender Anbieter von Serverlösungen und spezialisierten Computing-Systemen, sieht sich aktuell mit erheblichen Herausforderungen konfrontiert. Das Unternehmen meldete seine Finanzergebnisse für das dritte Quartal, die unter den Erwartungen lagen und trotz eines deutlichen Umsatzwachstums im Jahresvergleich nicht an die vorangegangenen Prognosen heranreichten. Hauptursachen für diese Entwicklung sind Verzögerungen bei der Auslieferung von KI-Servern und limitierte Versorgung mit Nvidia-Produkten, die in der Branche stark nachgefragt werden. Der Markt reagierte direkt auf die Nachricht mit einem deutlichen Kursrückgang bei Super Micro. Die Aktie brachte es an einem Handelstag auf ein Minus von über vier Prozent, während auch Nvidia als wichtiger Zulieferer im gleichen Zeitraum Kursverluste hinnehmen musste.

Mehrere Analysten reagierten darauf, indem sie ihre Bewertungen und Kursziele für Super Micro nach unten anpassten, wenngleich einige ihre Kaufen-Empfehlungen aufgrund der langfristigen Rolle des Unternehmens in der KI- und HPC-Branche beibehielten. Im Detail meldete Super Micro für das dritte Quartal einen Umsatz von 4,6 Milliarden US-Dollar, was einem Rückgang von 19 Prozent gegenüber dem Vorquartal entspricht, jedoch einem deutlichen Anstieg im Vergleich zum Vorjahreszeitraum von knapp 19,5 Prozent. Diese Zahlen lagen unter den vorherigen Unternehmensprognosen, die von etwa 5,5 Milliarden US-Dollar ausgegangen waren. Besonders auffällig war die verminderte Nachfrage, die auf eine Abwartestellung der Kunden im Hinblick auf die nächste Generation der KI-Server-Plattform namens Blackwell zurückzuführen ist. Kunden zögerten verstärkt mit Bestellungen, da sie auf detailliertere technische Details und verbesserte Leistungsmerkmale warteten, bevor sie sich zur Investition verpflichteten.

Die Bruttomarge lag im betrachteten Quartal bei 9,7 Prozent, somit unter den Erwartungen von Analystenseite mit rund 10,1 Prozent. Die Margen wurden durch verschiedene Faktoren belastet. Dazu zählen höhere Rückstellungen für Lagerbestände älterer Hopper-Systeme, eine insgesamt geringere Auslastung und erhöhte Kosten im Zusammenhang mit der beschleunigten Einführung neuer Produkte. Auch die Belastungen durch unsichere Zoll- und Tarifregelungen spielten eine Rolle bei der Dämpfung der Margenentwicklung. Der bereinigte Gewinn je Aktie (EPS) lag bei 0,31 US-Dollar, was den vorläufigen Unternehmensangaben entsprach, jedoch um ein Drittel unter den ursprünglichen Prognosen mit einem Vergleichswert von 0,54 US-Dollar fiel.

Dieses Ergebnis spiegelt die Kombination aus niedrigeren Umsätzen und Margen wider und sorgte bei Investoren und Analysten für erhöhte Zurückhaltung. Für das vierte Quartal gab Super Micro eine Umsatzprognose von 6,0 Milliarden US-Dollar ab, was auf Quartalsbasis ein gutes Wachstum von über 30 Prozent darstellt, allerdings deutlich unter den Erwartungen einiger Analysten und Marktbeobachter liegt. So lag die Schätzung von Needham bei circa 7 Milliarden US-Dollar und der Konsens am Markt bei ungefähr 6,6 Milliarden. Beim bereinigten EPS prognostizierte das Unternehmen 0,45 US-Dollar, was ebenfalls unter den Analystenerwartungen von 0,64 US-Dollar bzw. 0,74 US-Dollar lag.

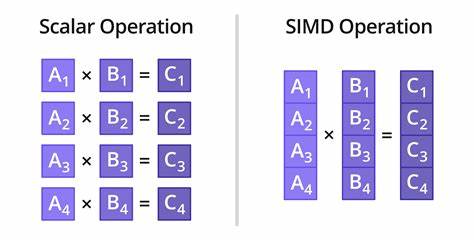

Einer der Kernpunkte in der aktuellen Unternehmensstrategie ist die Weiterentwicklung und Markteinführung der Flüssigkühlungstechnologie. Super Micro gilt als Vorreiter auf diesem Gebiet, und mit der Einführung der DLC-2-Technologie bekräftigt das Unternehmen seine Führungsposition im Bereich hochperformanter, energieeffizienter Rechenzentren. Diese Technologie ist insbesondere für datenzentrierte KI-Anwendungen von großer Bedeutung, da sie durch bessere Kühlung eine höhere Leistungsdichte ermöglicht und somit die Gesamtbetriebskosten in Rechenzentren erheblich senken kann. Die zeitlichen Übergänge bei den Produktlinien, von der bisherigen Hopper-Generation hin zur nächsten Blackwell-Plattform, bleiben jedoch eine Herausforderung. Management und Analysten verweisen auf eine Phase der Umstellung, in der Bestandsprodukte gezwungen sind, günstiger verkauft zu werden, während die Nachfrage nach den modernsten Systemen noch abwartend bleibt.

Gleichzeitig erschwert die Unsicherheit bei internationalen Handels- und Zollbestimmungen die Lage zusätzlich. Aus Sicht der Analysten zeigte sich eine differenzierte Einschätzung. Needham-Analyst Quinn Bolton bewertete die Aktienposition weiterhin als kaufenswert mit einem Kursziel von 39 US-Dollar, da er insbesondere auf die attraktive Bewertung und die Positionierung im Wachstumsmärkte KI und Hochleistungsrechnen setzt. Bolton betont die verbesserte Unternehmensführung und neue Managementmitglieder, die eine Stärkung der Organisation sowie eine bessere Umsetzung der Technologie- und Markteinführungsstrategien versprechen. Wedbush-Analyst Matt Bryson hingegen bewertete die Aktie nur neutral und senkte das Kursziel deutlich von 40 auf 30 US-Dollar.

Er begründet diese Abwertung mit den damaligen Lieferschwierigkeiten der neuen B200-Servermodelle von Super Micro, deren Verfügbarkeit zu Beginn des Quartals eingeschränkt war und primär für wichtige Nvidia-Kunden reserviert wurde. Mit der Behebung dieser Engpässe erwartet Bryson zwar einen Aufschwung im kommenden Quartal, hält aber weiterhin eine leichte Margendelle bei älteren Produkten für wahrscheinlich. JP Morgan-Analyst Samik Chatterjee änderte ebenfalls seine Einschätzung auf neutral und reduzierte das Kursziel auf 35 US-Dollar. Diese Zurückhaltung basiert auf der Kombination aus kurzfristigen Herausforderungen und einem abwartenden Kundenverhalten, das durch die Unsicherheit rund um Tariffragen und neue Produktplattformen verursacht wird. In der Summe steht Super Micro in einem spannenden, aber komplexen Marktumfeld.

Die weltweite Nachfrage nach KI-Servern wächst unaufhaltsam und gilt als einer der zentralen Treiber zukünftigen Wachstums in der IT-Branche. Zugleich zeigen die aktuellen Quartalszahlen und Prognosen, dass sich diese Chancen nicht ohne Hürden realisieren lassen. Lieferengpässe bei essentiellen Komponenten von Nvidia, die für viele KI-Systeme unverzichtbar sind, sind eine momentane Einschränkung, die branchenweit spürbar ist. Verzögerungen bei Produktentwicklungen und der Wechsel zu neuen Technologien wirken sich kurzfristig ebenfalls negativ auf Umsatz- und Ergebnisentwicklung aus. Langfristig profitiert Super Micro von seiner technologischen Innovationskraft, insbesondere im Bereich effizienter Kühllösungen und anpassungsfähiger Serverkonfigurationen.

Der Fokus auf KI und HPC-Märkte bietet einen Rahmen, in dem die mehrfach angepasste Produktpalette Zukunftsaussichten besitzt, die über den aktuellen Gegenwind hinwegtragen. Analysten sehen insbesondere bei Marktanteilsgewinnen innerhalb der schnell wachsenden KI-Server-Branche Potenzial, sobald die Kunden sich für die nächste Hardwaregeneration entscheiden und Klarheit über Handelsrestriktionen herrscht. Investoren sollten daher die kurzfristigen Herausforderungen und die von Analysten gesenkten Erwartungen sorgfältig abwägen, gleichzeitig jedoch die strukturellen Chancen und technologischen Stärken von Super Micro nicht außer Acht lassen. Die nächsten Quartale werden zeigen, wie gut das Unternehmen die Produktübergänge und die Lieferkettenoptimierung meistern kann. Beobachtenswert bleiben vor allem die weitere Entwicklung der Margen, die Aufnahme neuer KI-Plattformen und der Umgang mit externen Faktoren wie Handelsregulationen und Zuliefererabhängigkeiten.

Somit präsentiert sich Super Micro als ein Key-Player im Bereich der Künstlichen Intelligenz und Hochleistungsrechnen, der kurzfristigen Belastungen zum Trotz eine solide Grundlage für nachhaltiges Wachstum besitzt. Für Anleger und Marktbeobachter empfiehlt sich ein genaues Monitoring der weiteren Geschäftszahlen, unter Berücksichtigung der aktuellen Herausforderungen und Chancen im globalen IT-Markt.