In der stetig komplexer werdenden Finanzwelt suchen Banken weltweit nach Wegen, Risiken aus ihren Kreditportfolios effizient zu managen. Ein zunehmend diskutiertes Instrument sind sogenannte Credit Risk Transfers (CRTs), also Kreditrisikotransfers, mit denen Banken das Risiko von möglichen Kreditausfällen an externe Investoren weitergeben können. Doch wie Moody’s in einem umfassenden Bericht jüngst verdeutlichte, halten US-Banken ihre Nutzung dieser Instrumente bislang vergleichsweise zurückhaltend. Diese maßvolle Anwendung wird von der renommierten Ratingagentur als kreditpositiv eingestuft, da sie einer übermäßigen Abhängigkeit von komplexen Risikotransfers vorbeugt, welche eigene Risiken mit sich bringen kann. Erfahren Sie im Folgenden, warum die moderate Nutzung von CRTs bei US-Banken eine positive Rolle in ihrer Risikostruktur und Kreditbewertung spielt und welche Hintergründe und Implikationen diese Entwicklung mit sich bringt.

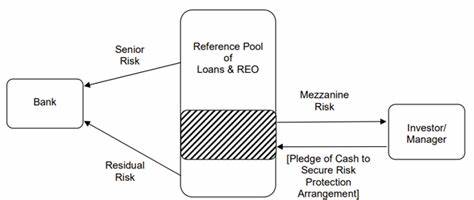

Die Bedeutung von Credit Risk Transfers im Bankenwesen lässt sich kaum überschätzen. Sie stellen für Kreditinstitute eine Möglichkeit dar, die Belastung durch Eigenkapitalanforderungen zu senken, indem Risiken, die aus Kreditengagements resultieren, an spezialisierte Marktteilnehmer wie Hedgefonds übertragen werden. Im Gegenzug erhalten diesen Investoren Prämien, die dem Ausfallrisiko ihrer übernommenen Kreditanteile entsprechen. Dieser Prozess hilft den Banken, ihre Kapitalbasis zu schonen und gleichzeitig die regulatorischen Vorgaben zu erfüllen. Gerade nach der regionalen Bankenkrise der USA sowie der Einführung strengerer Auflagen durch die Basel III-Regulierung hat das Interesse an solchen Mechanismen zugenommen.

Trotzdem zeigen die aktuellen Untersuchungen von Moody’s, dass nur ein kleiner Anteil der Banken diese Instrumente tatsächlich nutzt. Im Rahmen der Befragung von 69 US-Bankinstituten gaben lediglich 15 an, CRTs einzusetzen. Die überwiegende Mehrheit verzichtet somit auf den Einsatz dieser komplexen Produkte. Ein Ergebnis, das Moody’s als kreditförderlich bewertet. Denn der daraus resultierende Kapitalvorteil fällt eher moderat aus: Die mediane Steigerung der Common Equity Tier 1 (CET1)-Quote, ein wesentlicher Indikator für die Kapitalqualität einer Bank, lag lediglich bei etwa 25 Basispunkten.

Ein Anstieg von mehr als einem Prozent würde dagegen als übermäßige und für die Kreditwürdigkeit nachteilige Abhängigkeit eingestuft, weil dies eine zu starke Auslagerung von Risiken an Dritte bedeuten könnte. Die Risikotransfers beliefen sich auf ausstehende Gesamtsalden von mehr als 15 Milliarden US-Dollar, was sich auf Kreditportfolios in Höhe von über 150 Milliarden US-Dollar bezieht. Diese Volumina sind insbesondere bei größeren Banken zu beobachten: Von den 26 Instituten mit einer Bilanzsumme von mindestens 100 Milliarden US-Dollar setzten 42 Prozent CRTs ein, während bei kleineren Banken unterhalb dieses Schwellenwerts lediglich neun Prozent darauf zurückgreifen. Diese Korrelation zwischen Bankgröße und Risikotransfernutzung ist ebenfalls positiv zu bewerten, da größere Häuser häufig über eine robustere Risikoinfrastruktur verfügen, die den komplexen Umgang mit CRTs ermöglicht. Ein weiteres charakteristisches Merkmal der CRT-Nutzung ist die geringe Anzahl abgeschlossener Transaktionen.

Die befragten Banken zeigten eine Medianzahl von nur drei Transaktionen, die zudem auf hochwertigen und gut performenden Vermögenswerten basieren. Die aktivsten Emittenten von CRTs sind international tätige Investmentbanken und Universalbanken, deren Geschäftsmodelle ihnen erlauben, derartige komplexe Strukturen effizient aufzubauen und zu verwalten. Die moderate Anzahl an Transaktionen deutet darauf hin, dass diese Instrumente von den Instituten gezielt und mit Bedacht eingesetzt werden, anstatt als Standardlösung für Risikominderung zu fungieren. Moody’s hebt außerdem hervor, dass die Investorenbasis der CRTs relativ konzentriert ist. Der größte einzelne Investor hält etwa 40 Prozent der CRT-Position einer Bank, während die drei größten Anleger zusammen ungefähr 80 Prozent der CRT-Exponierung abdecken.

Die Gesamtheit der Investoren pro Bank überschreitet meist kaum zehn Teilnehmer. Diese Konzentration auf Seiten der Investoren kann einerseits als Vorteil gesehen werden, da dadurch intensive Überwachung und Fachwissen bereitgestellt werden und andererseits als potenzielle Herausforderung, falls ein plötzlicher Ausstieg einzelner Großinvestoren das Marktbild stören würde. Die Zukunftsaussichten bei der CRT-Nutzung für das Jahr 2025 deuten auf eine Fortsetzung der moderaten Verwendung hin. Die meisten Banken, die bereits Erfahrungen mit Risikotransfers gesammelt haben, planen weitere Emissionen, während die Institute, die bisher keine CRTs eingesetzt haben, voraussichtlich auch weiterhin auf diese Instrumente verzichten werden. Diese vorsichtige Haltung spricht für eine nachhaltige und gut kontrollierte Herangehensweise an Kreditrisikomanagement.

Aus regulatorischer Sicht ist die moderate Nutzung von Credit Risk Transfers als vorteilhaft einzustufen. Insbesondere die Basel III-Standards verlangen von Banken, über ausgewogene Kapitalreserven zu verfügen, die das Ausfallrisiko ihrer Kreditportfolios abdecken. Die Möglichkeit, durch gezieltes Risiko-Sharing Kapitalanforderungen zu optimieren, ohne die Stabilität des Instituts zu gefährden, ist ein Balanceakt, der nur durch umsichtiges Management gelingt. Moody’s Einschätzung reflektiert diese Balance, indem sie moderate CRT-Nutzung als positiven Indikator für konservatives Risikomanagement beurteilt. Diese Einschätzung steht im Gegensatz zu Szenarien, in denen Banken übermäßig stark auf komplexe Risikotransfers setzen und dadurch potenzielle Risiken lediglich verschieben, anstatt sie nachhaltig zu reduzieren.

Eine übertriebene Konzentration im CRT-Bereich könnte dazu führen, dass Finanzinstitute anfälliger gegenüber Marktverwerfungen oder plötzlichen Abflussbewegungen von Investoren werden. Solche Entwicklungen würden nicht nur das Kreditrating beeinträchtigen, sondern könnten im Extremfall auch regulatorische Maßnahmen nach sich ziehen. Aus Sicht der Kreditnehmer und Anleger schafft die moderate Verwendung von Risikotransfers bei US-Banken zusätzliche Sicherheit. Die Banken signalisieren damit, dass sie trotz der komplexen Möglichkeiten zur Risikominimierung weiterhin auf eine solide Kapitalausstattung und risikoaverse Strategien setzen. Dies trägt langfristig zur Vertrauensbildung in die Stabilität des Bankensektors bei und unterstützt eine nachhaltige Kreditvergabe.

Zusammenfassend lässt sich sagen, dass die vorsichtige Nutzung von Credit Risk Transfers durch US-Banken ein Zeichen für ein bewusstes und verantwortungsvolles Risikomanagement ist. Die geringe Verbreitung und der überschaubare Umfang der Emissionen sind dabei gewollte Merkmale um eine gesunde Kapitalstruktur sicherzustellen. Moody’s bestätigt, dass diese Praxis kreditförderlich wirkt und die Widerstandskraft der Finanzinstitute gegenüber Krisen stärkt. Die Entwicklungen im Risikotransfermarkt werden weiterhin von regulatorischen Vorgaben, wirtschaftlichen Rahmenbedingungen und den individuellen Strategien der Kreditinstitute beeinflusst. Es bleibt spannend zu beobachten, wie sich die Nutzung von CRTs und ähnlichen Instrumenten im US-Bankensektor weiterentwickelt, vor allem vor dem Hintergrund neuer regulatorischer Anpassungen und makroökonomischer Herausforderungen.

Für Banken bedeutet dies, ihre CRT-Aktivitäten sorgfältig zu steuern und mit Blick auf Stabilität, Transparenz und langfristige Kreditqualität zu handeln. Investoren profitieren von klaren Signalen für verantwortungsvolles Risikomanagement, das insbesondere in volatilen Zeiten eine wesentliche Rolle für Vertrauen und Marktstabilität spielt.