In den letzten Jahren haben Kryptowährungen wie Bitcoin, Ethereum und Litecoin enorm an Popularität gewonnen. Viele Menschen sehen in ihnen eine attraktive Investitionsmöglichkeit, doch die rechtlichen und steuerlichen Rahmenbedingungen sind für viele Nutzer noch unklar. Insbesondere die Frage, ob auf Bitcoin-Gewinne und andere Kryptoerträge Steuern gezahlt werden müssen, wird immer wieder diskutiert. Die US-amerikanische Steuerbehörde IRS (Internal Revenue Service) hat kürzlich eine deutliche Warnung herausgegeben: Wer seine Kryptowährungsgewinne nicht ordnungsgemäß angibt, riskiert nicht nur eine steuerliche Nachzahlung, sondern auch strafrechtliche Konsequenzen inklusive Geldstrafen und Gefängnisstrafen. Diese Warnung sollte für Anleger und Trader von Kryptoassets eine wichtige Mahnung sein, da auch Behörden anderer Länder zunehmend streng gegen steuerliche Verstöße im Bereich digitaler Währungen vorgehen.

Kryptowährungen werden steuerlich als Eigentum eingestuft, ähnlich wie Aktien oder Immobilien. Dies bedeutet, dass Gewinne aus dem Verkauf oder Tausch von Bitcoins grundsätzlich als zu versteuernde Einkünfte gelten. Wer also Bitcoin zu einem bestimmten Preis kauft und zu einem späteren Zeitpunkt mit Gewinn verkauft, erzielt einen steuerpflichtigen Veräußerungsgewinn. Auch wenn keine klassischen Zahlungsmittel den Besitzer wechseln, ist der Tausch von Kryptowährungen untereinander oder die Verwendung von Bitcoin zur Zahlung von Waren und Dienstleistungen steuerrelevant. Der genaue steuerliche Umgang kann jedoch je nach Land unterschiedlich sein.

In den USA gilt nach den Vorgaben des IRS, dass jede Transaktion, die eine Realisierung eines Gewinns oder Verlusts zur Folge hat, in der Steuererklärung angegeben werden muss. Das betrifft neben dem Verkauf auch das Tauschen in andere Kryptowährungen. Die Gefahr, Steuern auf diese Geschäfte zu hinterziehen, ist nach Ansicht des IRS bei Kryptowährungen besonders hoch, da viele Nutzer fälschlicherweise annehmen, dass Kryptowährungstransaktionen anonym und nicht nachvollziehbar sind. Zwar bieten manche Coins erhöhte Privatsphäre, die meisten gängigen Kryptowährungen wie Bitcoin und Ethereum sind aber öffentlich auf der Blockchain dokumentiert und theoretisch für Behörden und Datenanalysten nachvollziehbar. Die Konsequenzen bei Nichtmeldung der Bitcoin-Gewinne können gravierend sein.

Das IRS weist darauf hin, dass eine fehlerhafte oder unterlassene Angabe von Einkommenswegen aus Kryptowährungen als Steuerhinterziehung gewertet und strafrechtlich verfolgt werden kann. Unter Umständen drohen Freiheitsstrafen von bis zu fünf Jahren und empfindliche Geldstrafen bis zu 250.000 US-Dollar. Auch wer falsche Steuererklärungen abgibt, um Gewinne zu verschleiern, riskiert mindestens eine dreijährige Haftstrafe. Diese strengen Maßnahmen verdeutlichen, dass die Steuerbehörden Kryptowährungen zunehmend ernst nehmen und verstärkt prüfen wollen.

Investoren sollten daher von Anfang an sorgsam alle Transaktionen dokumentieren und gegebenenfalls professionelle steuerliche Beratung in Anspruch nehmen. In Deutschland und vielen anderen Ländern sind die steuerlichen Vorschriften ähnlich streng. Gewinne aus dem Handel mit Bitcoin und anderen Kryptowährungen können unter das Einkommenssteuerrecht fallen. Abhängig vom Zeitraum zwischen Kauf und Verkauf, der Höhe der Transaktionen und der Nutzung als Zahlungsmittel können unterschiedliche steuerliche Behandlungskategorien greifen, etwa private Veräußerungsgeschäfte oder Gewerbesteuer. Insbesondere bei privatem Handel mit Kryptowährungen gilt grundsätzlich: Ein Verkaufserlös, der innerhalb eines Jahres nach Anschaffung erzielt wird, ist steuerpflichtig.

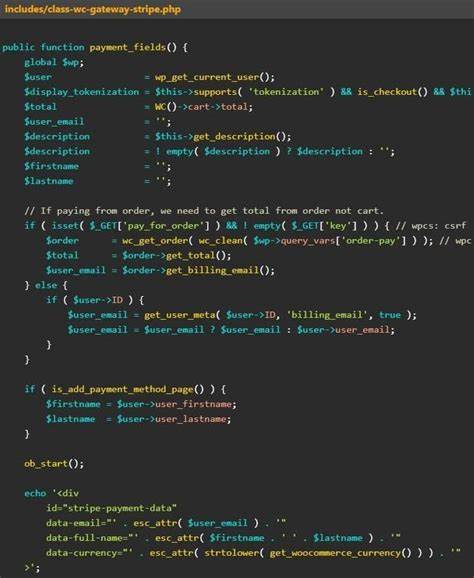

Wird die Kryptowährung länger als ein Jahr gehalten, können Gewinne steuerfrei sein. Dieser wichtige Aspekt macht gerade langfristige Investments für viele attraktiv. Allerdings gibt es auch komplexe Sonderfälle, wie Mining-Erträge, Einkünfte aus dem Halten als Kapitalanlage oder gewerblicher Handel, bei denen gesonderte Regelungen gelten. Die Dokumentation sämtlicher Transaktionen ist in jedem Fall entscheidend, um steuerlich transparent zu bleiben und die Nachweise im Fall einer möglichen Prüfung erbringen zu können. Die technischen Möglichkeiten der Blockchain bieten grundsätzlich eine fälschungssichere Aufzeichnung aller Kryptowährungsgeschäfte.

Steuerpflichtige sollten diese Daten nutzen, um ihre Steuererklärung korrekt und vollständig auszufüllen. Parallel rüsten viele Finanzämter und Steuerbehörden ihre Kapazitäten und technischen Fähigkeiten im Bereich Kryptowährungen auf, um auffällige Transaktionen leichter zu erkennen und Steuerbetrug aufzudecken. Wer also versucht, Kryptoerlöse zu verschweigen oder ungenau zu deklarieren, riskiert zunehmend eine Entdeckung und haftungsrechtliche Konsequenzen. Neben der korrekten Meldung der Blockchain-Gewinne ist auch die genaue Bewertung der Kryptowährungen zum Zeitpunkt des Handels essentiell. Da der Kurs von Bitcoin und anderen Kryptowährungen sehr volatil ist, können zwischen Kauf- und Verkaufszeitpunkt große Wertunterschiede bestehen, die sich direkt auf die zu versteuernden Gewinne auswirken.

Die meisten Steuerbehörden verlangen eine Umrechnung in die Landeswährung zum Zeitpunkt der Transaktion. Es empfiehlt sich hier, die Kursdaten aus zuverlässigen Quellen zu verwenden und diese sorgfältig zu dokumentieren. Zusätzlich können moderne Steuer-Tools und spezialisierte Softwarelösungen helfen, Transaktionen automatisch auszuwerten und eine möglichst einfache, korrekte Steuererklärung zu gewährleisten. Für Anleger und Trader von Kryptowährungen lohnt sich eine frühzeitige Auseinandersetzung mit den steuerlichen Rahmenbedingungen. Viele Fehler und Strafzahlungen können vermieden werden, wenn man sich klar über die Steuerpflichten informiert, genaue Aufzeichnungen führt und gegebenenfalls Experten befragt.

Die IRS-Warnung stellt eine deutliche Aufforderung dar, den Umgang mit Kryptoerträgen ernst zu nehmen. Kryptowährungen bieten große Chancen, aber unterliegen mittlerweile ebenso klaren rechtlichen und steuerlichen Pflichten wie klassische Anlageformen. Wer diese ignoriert, setzt sich erheblichen Risiken aus. Neben dem finanziellen Schaden bei Steuerforderungen können im schlimmsten Fall strafrechtliche Folgen und der Verlust der persönlichen Freiheit die Folge sein. Daher ist der verantwortungsvolle Umgang mit Bitcoin-Gewinnen unerlässlich.

Zusammenfassend ist festzuhalten, dass Einnahmen aus Bitcoin- und anderen Kryptowährungs-Geschäften grundsätzlich steuerpflichtig sind, wie es von der IRS und vergleichbaren Behörden empfohlen wird. Steuerpflichtige sind verpflichtet, entsprechende Gewinne genau zu dokumentieren und in der Steuererklärung korrekt anzugeben. Die zunehmende Überwachung der Blockchain-Transaktionen macht eine Verschleierung schwierig. Der Aufwand zur Einhaltung der steuerlichen Vorschriften sollte daher als notwendiger Teil des Investierens und Tradens mit Kryptowährungen gesehen werden, um unangenehme Überraschungen und rechtliche Probleme zu vermeiden. Für Nutzer in Deutschland gilt weiterhin, dass private Veräußerungsgeschäfte unter bestimmten Voraussetzungen von der Steuer befreit sein können, wenn die Haltedauer mindestens ein Jahr beträgt.

Kompliziertere Sachverhalte wie Mining, gewerblicher Handel oder Bezahlung mit Kryptowährung sollten individuell geprüft werden. Letztlich bleibt das Wichtigste, sich über die aktuellen gesetzlichen Vorgaben und Behördenempfehlungen regelmäßig zu informieren, alle Transaktionen sorgfältig aufzuzeichnen und gegebenenfalls professionelle Beratung zu Rate zu ziehen. Nur so lässt sich langfristig sicherstellen, dass Bitcoin-Gewinne nicht zum finanziellen und rechtlichen Risiko werden, sondern erfolgreich und regelkonform verwertet werden können. Kryptowährungen haben das Potenzial, die Finanzwelt nachhaltig zu verändern. Umso wichtiger ist es, bei der steuerlichen Behandlung transparent und gesetzestreu zu agieren.

Die Warnung des IRS gilt somit als Weckruf an alle Halter digitaler Währungen, sich ihrer Pflichten bewusst zu sein und diese ernst zu nehmen.