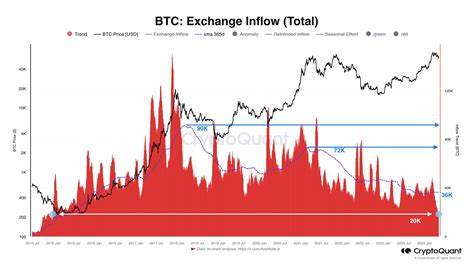

Der Bitcoin-Markt durchläuft erneut eine signifikante Phase, die als potenzieller Angebotsknappheitsschock bezeichnet wird. Aktuelle Analysen zeigen, dass der Anteil der verfügbaren Bitcoin auf zentralisierten Krypto-Börsen erstmals seit 2018 unter 11 Prozent gefallen ist. Dieses Phänomen wirft wichtige Fragen zur Angebotsdynamik von Bitcoin auf und könnte wesentliche Auswirkungen auf den Preis und das allgemeine Marktverhalten haben. Die Daten von Glassnode, einem führenden Anbieter für On-Chain-Analysen, offenbaren, dass sich nur noch ein kleines Segment des gesamten Bitcoin-Bestands auf Handelsplätzen befindet, die für kurzfristigen Handel oder Verkauf zugänglich sind. Um die Tragweite dieser Entwicklung zu verstehen, lohnt es sich, die Mechanismen hinter Bitcoin-Angeboten sowie die möglichen Auswirkungen auf das Marktgleichgewicht näher zu betrachten.

Bitcoin als begrenztes digitales Asset zeichnet sich besonders durch seine maximale Versorgung von 21 Millionen Coins aus. Dieses harte Limit schafft eine natürliche Knappheit, die häufig als langfristiger Werttreiber genannt wird. Dennoch entfaltet sich dieses Angebot nicht statisch, sondern wird durch das Verhalten der Marktteilnehmer täglich beeinflusst. Wenn immer weniger Coins auf Börsen verfügbar sind, bedeutet das eine Reduktion der sofort handelbaren Menge – eine Situation, die oft als Angebotsknappheit bezeichnet wird. Seit dem Höhepunkt im März 2020, als über 17 Prozent des gesamten Bitcoin-Bestands auf Börsen gelagert wurden, ist die Menge nun auf weniger als 11 Prozent gefallen.

Dies entspricht einer Verringerung von mehr als sechs Prozent der Gesamtversorgung, was in absoluten Zahlen etwa 1,26 Millionen Bitcoin ausmacht, die von Börsen abgezogen wurden. Dieser Trend verstärkt sich insbesondere seit dem Zusammenbruch großer Handelsplattformen wie FTX im Jahr 2022. Das Fluchtverhalten der Investoren von zentralisierten Börsen hin zu eigenen Wallets oder treuhänderischen Lösungen hat deutlich an Fahrt gewonnen. Ein weiterer signifikanter Faktor hinter dem Rückgang ist die zunehmende institutionelle Adoption von Bitcoin. Große Finanzinstitute und Vermögensverwalter bevorzugen inzwischen oft maßgeschneiderte Verwahrungsdienstleistungen anstelle des direkten Haltens von Coins auf klassischen Börsen.

Unternehmen wie BlackRock, Fidelity oder Franklin Templeton setzen verstärkt auf professionelle Verwahrdienstleister, die hohe Sicherheitsstandards bieten und regulatorische Anforderungen erfüllen. Beispielsweise verzeichnet Coinbase Prime ein Vermögen unter Verwahrung von über 212 Milliarden US-Dollar im ersten Quartal 2025, während die öffentliche Coinbase-Börse gleichzeitig einen Abfluss von über 500 Millionen US-Dollar an Bitcoin meldet. Auch die zunehmende Beliebtheit von Bitcoin-ETFs trägt zu diesem Trend bei. Spot-Bitcoin-ETFs, die physisch Bitcoin halten, verzeichnen einen enormen Zufluss von Kapital. Der Marktwert der durch solche ETFs verwalteten Bitcoin-Bestände stieg seit ihrer Einführung im Januar 2024 von rund einer Milliarde auf über 44 Milliarden US-Dollar im Juni 2025.

Diese Entwicklung macht deutlich, dass Anleger zunehmend auf regulierte Finanzprodukte setzen, welche Coins langfristig im Hintergrund halten und damit dem freien Markt entziehen. Neben institutionellen Faktoren ist die Grundhaltung vieler privater Anleger zu erwähnen. Die sogenannten HODLer, also langfristige Bitcoin-Besitzer, geben ihre Bestände immer weniger auf zentralisierten Börsen her. Das Verhältnis von Coins, die auf Börsen eingezahlt werden, im Vergleich zur gesamten Netzwerkaktivität, ist auf einem Zweijahreshöchststand gefallen. Ein solch harter Rückgang der Exchange-Flows signalisiert eine starke Haltedauer und das Vertrauen in Bitcoin als Wertspeicher, was wiederum das verfügbare Angebot verknappt.

Der Schwund des Bitcoin-Angebots auf zentralisierten Austauschplattformen hat weitere Implikationen. Unter anderem entsteht ein Marktumfeld, in dem die Liquidität reduziert ist. Weniger Bitcoin zum Handeln auf den Börsen bedeutet, dass selbst kleinere Nachfrageanstiege den Preis nach oben treiben können. Historisch gesehen korreliert eine Angebotsverknappung oft mit Preissteigerungen, insbesondere wenn die Nachfrage nach Bitcoin durch Faktoren wie makroökonomische Unsicherheiten oder steigende institutionelle Investments anzieht. Das Vertrauen in zentralisierte Börsen wurde seit dem Zusammenbruch von FTX stark erschüttert.

Investoren bevorzugen zunehmend Selbstverwahrungslösungen oder vertrauenswürdige Treuhänder. Die Angst vor Verlusten durch Insolvenz, Hacks oder regulatorische Einschränkungen drängt Bitcoin-Besitzer in die sichere Verwahrung. Dieser Vertrauensverlust führte in den letzten anderthalb Jahren zu massiven Abflüssen aus Exchange-Wallets, wodurch das Angebot auf den Handelsplattformen weiter geschrumpft ist. Eine zu starke Konzentration von Bitcoin in Cold-Wallets, also offline verwahrten Bitcoin, kann aber auch Risiken bergen. Zum Beispiel könnten plötzliche Verkaufswellen, ausgelöst durch externe Schocks oder Veränderungen in der regulatorischen Landschaft, zu Extremschwankungen am Markt führen.

Außerdem erschwert die geringere Liquidität auf den Börsen kurzzeitige Anpassungen der Preise, was zu stärkeren Kurssprüngen führt. Insgesamt zeigt die aktuelle Entwicklung, wie die Angebotsdynamik von Bitcoin immer relevanter für das Kursgeschehen wird. Während das maximale Angebot auf 21 Millionen begrenzt ist, bestimmt der tatsächliche Zugang zum Coin die kurzfristige Verfügbarkeit für Handelszwecke. Die nahe an 2018 zurückgekehrte Menge an Bitcoin auf Börsen markiert eine fundamentale Änderung im Verhalten großer Marktteilnehmer, die zunehmend auf langfristige Verwahrung und institutionelle Dienstleister setzen. Für Investoren bedeutet diese Angebotsverknappung eine potenzielle Verschärfung der Preissituation.

Wer nun Bitcoin kaufen möchte, steht einer geringeren Menge an Coins gegenüber, die kurzfristig zum Verkauf angeboten werden. Dieses reduzierte Angebot bei hoher oder steigender Nachfrage kann Preise nach oben treiben. Gleichzeitig erhöht es die Bedeutung von Liquiditätsmanagement und Risikobewertung in einem Markt, der immer stärker von institutionellen Akteuren geprägt ist. Die Zukunft könnte zudem von neuen technischen Lösungen und regulatorischen Rahmenbedingungen geprägt sein, die die Verwahrung und den Handel von Bitcoin noch sicherer und transparenter gestalten. Solange jedoch das Vertrauen in zentralisierte Börsen nicht wiederhergestellt wird, wird die Tendenz zu langfristigem Halten und umfassender Verwahrung anhalten und das verfügbare Angebot weiter deflationär beeinflussen.

Bitcoin erlebt somit nicht nur eine Preisrallye, sondern auch einen fundamentalen Angebotswandel. Die nahe an das Niveau von 2018 heranrückende Menge an Coins auf Börsenplattformen weist auf ein knappes Angebot und eine hohe Marktkonzentration hin. Dieses Zusammenspiel von reduzierter Verfügbarkeit und zunehmender Nachfrage könnte ein wesentlicher Faktor für künftige Preisentwicklungen und Marktvolatilität sein. Anleger tun gut daran, diese Angebotsdynamik in ihre Strategien einzubeziehen und sowohl Chancen als auch Risiken sorgfältig abzuwägen.