In den letzten Wochen zeichnete sich eine bemerkenswerte Veränderung im globalen Zinsumfeld ab. Weltweit verschieben sich die Anleiherenditen in einem Muster, das vor allem durch Entwicklungen in den USA sowie geopolitische Spannungen beeinflusst wird. US-Staatsanleihen, auch bekannt als Treasuries, spielen dabei eine zentrale Rolle, da sie als Benchmark für andere Anleihen und als Indikator für die wirtschaftliche Stabilität dienen. Im Vorfeld der mit großer Spannung erwarteten Zinsentscheidung der US-Notenbank Federal Reserve stehen die Treasuries im Fokus von Investoren, Analysten und politischen Entscheidungsträgern gleichermaßen. Dieses Zusammenspiel von globalen Marktbewegungen und geldpolitischen Erwartungen sorgt für ein komplexes Umfeld, das sowohl Risiken als auch Chancen bietet.

Die globalen Renditeverschiebungen lassen sich nicht losgelöst von der aktuellen geopolitischen Lage und den unterschiedlichen wirtschaftlichen Herausforderungen betrachten. Der jüngste Konflikt im Nahen Osten hat für erhöhte Unsicherheit gesorgt, die sich in einer verstärkten Nachfrage nach sicheren Anlagen wie Treasuries widerspiegelt. Gleichzeitig haben steigende Ölpreise aufgrund geopolitischer Spannungen inflationäre Druckpunkte auf globale Volkswirtschaften gelegt, was Investoren veranlasst, ihre Portfolios vorsichtiger zu gestalten. Solche geopolitischen Entwicklungen führen erfahrungsgemäß zu einer Flucht in qualitativ hochwertige Staatsanleihen, deren Renditen dadurch beeinflusst werden. Die US-Staatsanleihen profitieren in diesem Zusammenhang häufig als weltweit führendes Sicherheitsinvestment.

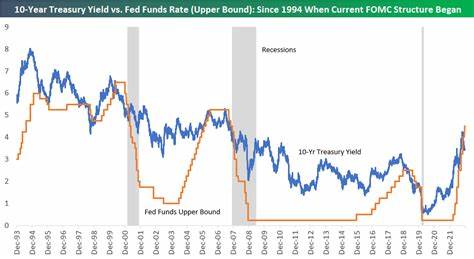

Ein weiterer maßgeblicher Faktor, der die Entwicklung der Treasuries beeinflusst, ist die Geldpolitik der Federal Reserve. Seit einiger Zeit steht die Fed vor einem schwierigen Balanceakt zwischen der Bekämpfung anhaltender Inflation und dem Ziel, keine konjunkturelle Abkühlung zu provozieren. Die anstehende Zinsentscheidung wird deshalb intensiv beobachtet, da sie richtungsweisend für die Markterwartungen hinsichtlich zukünftiger Zinsschritte ist. Höhere Zinsen bedeuten tendenziell steigende Treasuries-Renditen, was die Attraktivität von risikoreicheren Anlagen wie Aktien reduzieren kann. Umgekehrt würden Zinssenkungen oder eine abwartende Haltung der Fed die Nachfrage nach Treasuries potenziell dämpfen und andere Anlageklassen stärken.

Die aktuelle Renditekurvenentwicklung zeigt jedoch ein gemischtes Bild. Langfristige US-Treasuries tendieren je nach Risikobewertung und Inflationserwartungen unterschiedlich. Die „Flachheit“ oder gar Inversion der Renditekurve wird dabei von vielen Marktteilnehmern als Warnsignal für eine mögliche konjunkturelle Abschwächung gesehen. Solche Signale erregen typischerweise erhöhte Aufmerksamkeit bei Investoren, die nach Anzeichen für eine bevorstehende Rezession suchen. Zudem führt die Verschiebung der globalen Zinssätze zu Anpassungen in den Anlageportfolios institutioneller Investoren, was die Volatilität in den Anleihemärkten verstärken kann.

Neben den USA zeigen auch wichtige Volkswirtschaften wie Deutschland, Japan und Großbritannien Veränderungen bei ihren Staatsanleihenrenditen. Die Synchronisation dieser Entwicklungen unterstreicht den globalen Charakter der Zinsverschiebungen. Das Zusammenspiel von Inflationserwartungen, Konjunkturperspektiven und geldpolitischem Handeln bildet dabei die Grundlage für die Marktbewegungen. In Europa etwa führen die anstehenden Entscheidungen der Europäischen Zentralbank zu vergleichbaren Unsicherheiten und haben schon zu deutlichen Bewegungen bei deutschen Bundesanleihen geführt. Für internationale Anleger sind solche Entwicklungen relevant, um Wechselkursrisiken und potenzielle Ertragschancen abzuwägen.

Die Rolle der Fed sowie die Entwicklungen auf den US-Treasuries-Märkten sind auch deshalb bedeutsam, weil sie oft als Frühindikatoren für die globale wirtschaftliche Gesamtentwicklung angesehen werden. Änderungen in der Rendite der US-Staatsanleihen beeinflussen einerseits die Refinanzierungskosten für Unternehmen und Staaten, andererseits die Konsum- und Investitionsentscheidungen. Ein Anstieg der Renditen verteuert Kredite, was Wachstumsprognosen dämpfen kann. Umgekehrt stimulieren niedrigere Renditen das Wirtschaftswachstum tendenziell durch günstigere Finanzierungsbedingungen.Darüber hinaus wirkt sich die aktuelle Verschiebung der internationalen Zinssätze auf Währungsbewegungen aus.

Insbesondere der US-Dollar wird dadurch beeinflusst, was wiederum die Wettbewerbsfähigkeit von Exporten und die globale Kapitalflüsse bestimmt. Eine Stärkung des Dollars wird häufig durch steigende US-Zinsen begünstigt, was für andere Volkswirtschaften Herausforderungen, insbesondere in Schwellenländern, mit sich bringt. Dort führen hohe Auslandsschulden in Dollar zu erhöhtem Druck und Kapitalabflüssen, was die globale wirtschaftliche Dynamik zusätzlich verkompliziert.Auch die Rolle von Zentralbanken außerhalb der USA darf in diesem Kontext nicht vernachlässigt werden. Viele Notenbanken beobachten die Fed-Entscheidungen sehr genau, da diese vielfach als Orientierung dienen.

Anpassungen der eigenen Zins- und Maßnahmenpolitik folgen oft mit zeitlicher Verzögerung und sind abhängig von nationalen wirtschaftlichen Bedingungen. Dieses Zusammenspiel führt zu einer Art „policy spillover“ und definiert die globale Finanzarchitektur maßgeblich mit. Die Herausforderungen bestehen darin, koordinierte Antworten auf globale Risiken zu finden, ohne die wirtschaftliche Souveränität zu stark aufzugeben.Auf der Anlegerebene bieten die derzeitigen Marktbewegungen sowohl Risiken als auch Chancen. Die stark bewegten Renditen erfordern eine differenzierte Strategie, die sowohl das Zinsänderungsrisiko als auch geopolitische Unsicherheiten berücksichtigt.

Investoren sind gut beraten, ihre Portfolios nach Risikoneigung und Zeithorizonten anzupassen, um in diesem volatilen Umfeld Stabilität und Renditechancen zu optimieren. Spezialisierte Fonds, die flexibel auf Zinsänderungen reagieren, sind verstärkt gefragt, ebenso der Blick auf Anlagealternativen wie Inflationsgeschützte Anleihen oder auch Rohstoffe als Diversifizierungsinstrumente.Die Makroökonomie steht zudem vor der Herausforderung, dass steigende Renditen bei Staatsanleihen Finanzierungskosten für Staaten und Unternehmen verteuern. Vor allem hoch verschuldete Länder müssen daher die Auswirkungen auf ihre Haushalte genau analysieren. Dies setzt politischen Entscheidungsträgern einen erhöhten Handlungsdruck auf fiskalpolitischer Ebene aus, um Wachstum und Stabilität miteinander in Einklang zu bringen.

Innerhalb der G7-Staaten wird intensiv über Strategien diskutiert, die Inflation nachhaltig einzudämmen, ohne das Wirtschaftswachstum abzuwürgen.Abschließend lässt sich festhalten, dass die globalen Renditeverschiebungen in den Treasuries vor der entscheidenden Fed-Sitzung ein komplexes Bild zeichnen. Zahlreiche Einflussfaktoren wie geopolitische Unsicherheiten, Inflationserwartungen und geldpolitische Signale gestalten die Märkte neu. Für Investoren, Unternehmen und politische Akteure ist eine klare Beobachtung und sorgfältige Analyse dieser Entwicklungen essenziell, um auf die nächsten Schritte vorbereitet zu sein. Die bevorstehende Entscheidung der Federal Reserve könnte als Katalysator für weitere bedeutende Marktbewegungen dienen und damit einen entscheidenden Impuls in einem ohnehin turbulenten finanziellen Umfeld geben.

Die kommenden Wochen werden zeigen, wie nachhaltig sich die globale Renditelandschaft verändert und welche strukturellen Anpassungen sich daraus für die Gesamtwirtschaft ergeben.