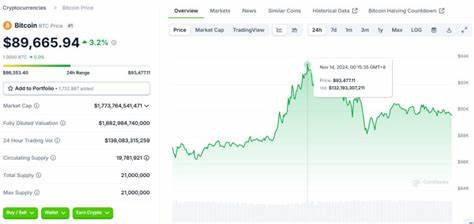

Der Kryptowährungsmarkt hat in den letzten Jahren eine beeindruckende Entwicklung durchlaufen, doch viele Investoren fragen sich, ob die digitale Revolution weiterhin an Fahrt gewinnen wird oder ob ein Einbruch droht. Sean Farrell, Leiter der Digital Asset Strategy bei Fundstrat Global Advisors, liefert in seinem Ausblick für das Jahr 2022 eine optimistische Einschätzung, die sich deutlich von der verbreiteten Skepsis unterscheidet. Er prognostiziert, dass Bitcoin und Ethereum bis zum Jahresende Preise von 200.000 beziehungsweise 12.000 US-Dollar erreichen könnten und verdeutlicht gleichzeitig, warum die gesamte Marktkapitalisierung von Kryptowährungen auf schätzungsweise 9,6 Billionen US-Dollar ansteigen könnte.

Diese Annahmen beruhen auf einer gründlichen Betrachtung der Markttrends, Investitionsflüsse und technologischen Innovationen, die den digitalen Asset-Sektor prägen. Im Mittelpunkt steht hierbei das Verständnis der komplexen Dynamiken, die die Nachfrage und das Angebot auf diesem noch jungen und sich ständig weiterentwickelnden Markt beeinflussen. Eines der zentralen Elemente in Farrells Analyse ist die Rolle institutioneller Investoren und Venture-Capital-Firmen, die in den letzten Jahren massiv Kapital in den Krypto-Sektor gepumpt haben. Im Jahr 2021 wurde mit rund 30 Milliarden US-Dollar ein Rekordvolumen in Crypto- und Blockchain-Unternehmen investiert - eine fast vierfache Steigerung im Vergleich zum bisherigen Rekord von 8 Milliarden US-Dollar aus dem Jahr 2018. Diese wachsende Investitionsbereitschaft zeigt, dass Kryptowährungen zunehmend als ernstzunehmende Anlageklasse betrachtet werden.

Besonders bemerkenswert ist der Eintritt großer Firmen wie MicroStrategy, Square oder Tesla, die Bitcoin in ihre Bilanzen integriert haben, und es zeigt den zunehmenden Einfluss von Legacy-Investoren auf das Gesamtbild des Marktes. Allerdings bringt die starke Beteiligung institutioneller Anleger auch neue Herausforderungen mit sich. Während in der Vergangenheit Bitcoin und andere Kryptowährungen weitgehend unabhängig von traditionellen Risikoanlagen operierten, sind sie inzwischen zunehmend mit Aktien, insbesondere Technologiewerten, korreliert. Dies bedeutet, dass bei einem generellen Risikoabverkauf, etwa infolge geldpolitischer Straffungen durch die US-Notenbank, auch Kryptowährungen massiv unter Druck geraten können. Statt als eigenständige Anlageklasse agieren sie zunehmend wie traditionelle Assets und sind damit an Makrofaktoren gebunden.

Dennoch sieht Farrell in diesem Sachverhalt nicht nur negative Aspekte, sondern auch Chancen. Denn trotz relativen Nachfragemangels mehren sich die sogenannten illiquiden Bitcoin-Bestände – Anlagen, die von Investoren langfristig gehalten werden und nicht gehandelt werden. Die Statistik zeigt, dass der Anteil dieser illiquiden Coins einen Mehrjahres-Höchststand erreicht hat. Dies wird oft als „Pulverfass“ bezeichnet – ein Indikator für potenzielle Preissteigerungen, sobald neue Kapitalzuflüsse hinzukommen und Verkaufsdruck nachlässt. Die traditionelle Logik des Bitcoin-Halving – ein Ereignis, das alle vier Jahre stattfindet und bei dem die Belohnung für das Mining neuer Bitcoins halbiert wird – war bisher stets ein starker Preistreiber.

Im Jahr 2020 fand das letzte Halving statt, was zuvor mit starken Preissteigerungen verbunden war. Obwohl das nächste Halving erst für 2024 erwartet wird, betont Farrell, dass die klassischen vier-Jahres-Zyklen nicht mehr die ganze Geschichte erzählen. Durch den massiven Zustrom von Investitionen in den letzten Jahren hat sich das Marktverhalten geändert und die Dynamik des Angebots und der Nachfrage entwickelt sich zu einer neuen Realität. Kapitalflüsse scheinen derzeit der wesentliche Preistreiber zu sein, mehr noch als fundamentale Wirtschaftsfaktoren, was die Bewertung von Kryptowährungen beeinflusst. Darüber hinaus hebt Farrell vier wesentliche Katalysatoren hervor, die den aktuellen Aufwärtsdruck auf Bitcoin verstärken könnten.

Zum einen entsteht ein TINA-Effekt („There Is No Alternative“) – viele Investoren sehen sich mit der klassischen Finanzwelt in einer Phase geringer Renditen konfrontiert und tendieren daher dazu, alternative Anlageklassen wie Kryptowährungen zu favorisieren. Zudem ist die zunehmende Adaption von Bitcoin in Schwellenländern und geopolitischen Randregionen, insbesondere Zentralamerika und Ländern wie der Türkei, ein wichtiger Treiber für erhöhte Nachfrage. Zentralamerikanische Staaten nutzen Bitcoin bereits aktiv als Zahlungsmittel oder stellen die technische Infrastruktur bereit, was die Nutzerbasis und den Einfluss von Kryptowährungen vor Ort wachsen lässt. Schließlich wartet die Branche gespannt auf eine potenzielle Zustimmung zu einem Spot-Bitcoin-ETF, der den Zugang von Privatanlegern zu Bitcoin-Vermögenswerten erheblich erleichtern und neue Investitionsströme auslösen könnte. Auch Ethereum präsentiert sich in Farrells Blick auf 2022 äußerst vielversprechend.

Die Smart-Contract-Plattform profitiert von der explosionsartigen Zunahme von DeFi-Anwendungen, Stablecoins, NFTs und weiteren Web3-Technologien. Im Jahr 2021 generierte das Ethereum-Netzwerk fast 10 Milliarden US-Dollar an Transaktionsgebühren, was die Bedeutung und den Marktanteil unterstreicht. Mit der Einführung des London-Upgrades und EIP-1559 wurde ein Mechanismus implementiert, der eine sogenannte „Verbrennungsfunktion“ aktiviert: Dabei werden Teile der Transaktionsgebühren dauerhaft vernichtet, was zu einer Verringerung des Umlaufangebots beiträgt und somit deflationäre Tendenzen in der Token-Ökonomie unterstützt. Die bislang verbrannten Token belaufen sich laut Schätzungen auf 1,7 Millionen Ether im Gegenwert von über 4,5 Milliarden US-Dollar. Ein weiterer bedeutender Schritt steht mit der sogenannten „Merge“ bevor, einem Upgrade, das die Ethereum-Blockchain auf ein Proof-of-Stake-Konsensmodell umstellt.

Erwartet wird dadurch eine deutliche Reduktion von Inflation im Umgang mit Ether, was das langfristige Preiswachstum weiter beflügeln könnte. Trotz der ambitionierten Prognosen gibt es noch Unsicherheiten. Farrell weist darauf hin, dass Preise jederzeit durch externe Faktoren wie Zinserhöhungen der US-Notenbank stark fallen könnten. Ein mögliches Szenario wäre, dass Bitcoin und Ethereum im Falle drastischer marktweiter Verkäufe weitere 50% ihres Werts einbüßen. Dennoch überwiegt laut dem Experten die asymmetrische Chance auf der Oberseite: Das Potenzial für Kursgewinne überwiegt die Risiken signifikanter Preiseinbrüche.

Zusammenfassend zeigt die Analyse von Sean Farrell auf, warum Bitcoin und Ethereum sich 2022 auf einem starken Wachstumskurs befinden. Die Mischung aus institutioneller Akzeptanz, technischer Innovation, wachsender Nachfrage aus Schwellenmärkten und regulatorischen Fortschritten setzt einen kräftigen positiven Impuls. Eine Marktkapitalisierung von 9,6 Billionen US-Dollar für das gesamte Kryptosegment erscheint demnach keineswegs unrealistisch. Die Entwicklungen zeigen, dass Kryptowährungen mehr als nur temporäre Modeerscheinungen sind, sondern sich zunehmend als zentrale Elemente der Finanzwelt etablieren. Anleger sollten jedoch weiterhin die volatilen Marktmechanismen und makroökonomischen Rahmenbedingungen im Auge behalten, um Chancen optimal zu nutzen und Risiken zu managen.

Der digitale Asset-Bereich bleibt spannend, vielversprechend und herausfordernd zugleich – und könnte 2022 zu einem entscheidenden Jahr im Kryptowährungs-Ökosystem avancieren.