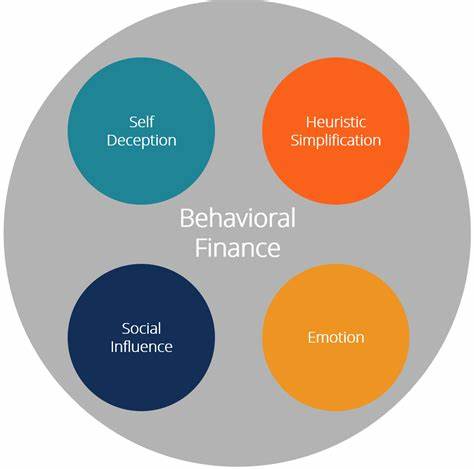

Im komplexen Feld der Finanzwelt spielen nicht nur Wirtschaftsdaten und Marktanalysen eine Rolle, sondern auch die Psychologie des Einzelnen. Behavioral Finance, oder Verhaltensökonomie, untersucht genau diesen Einfluss unserer Gedanken, Emotionen und kognitiven Muster auf unser Finanzverhalten. Oft sabotiert unser Gehirn unbewusst unsere Finanzen, indem es irrationale Entscheidungen trifft, die auf tief verwurzelten Emotionen und Verzerrungen basieren. Dieses Verständnis ist entscheidend, um bewusster mit Geld umzugehen und finanzielle Ziele erfolgreicher zu erreichen. Ein zentrales Konzept innerhalb der Behavioral Finance ist der Einfluss von Verlustaversion.

Menschen empfinden den Schmerz eines Verlustes deutlich intensiver als die Freude über einen Gewinn im gleichen Ausmaß. Diese emotionale Reaktion führt häufig dazu, dass man sich vor Risiken scheut, selbst wenn diese notwendig wären, um sein Vermögen zu vermehren. Anleger halten oft an verlustreichen Investitionen fest, aus Angst, den Verlust zu realisieren, anstatt die Möglichkeit in Betracht zu ziehen, das Geld gewinnbringender anzulegen. Diese Übervorsicht kann allerdings das Wachstumspotenzial erheblich einschränken. Ebenso weit verbreitet ist der sogenannte Überconfidence Bias, bei dem man sich selbst oder das eigene Wissen überschätzt.

Im Finanzkontext führt das oft dazu, dass man Risiken eingeht, ohne sich ausreichend zu informieren oder professionelle Ratschläge einzuholen. Dies kann besonders bei Investitionen und Spekulationen teuer werden, da Entscheidungen mehr auf Selbstsicherheit als auf objektiver Analyse beruhen. Wer seine eigenen Grenzen erkennt und sich aktiv um fundierte Informationen bemüht, kann solche Fehler vermeiden. Ein weiteres psychologisches Phänomen, das die Finanzen negativ beeinflusst, ist der Anchoring-Effekt. Menschen neigen dazu, sich an einer ersten Information zu orientieren und daran auch andere Entscheidungen zu knüpfen – Beispielhaft ist dies bei Immobilien oder Aktienpreisen zu beobachten.

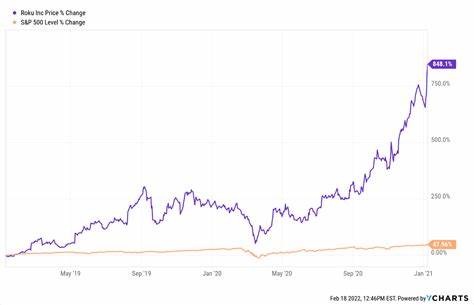

So kann die Fokussierung auf den ursprünglichen Kaufpreis einer Aktie dazu führen, dass man unangemessen lange an einer Investition festhält, obwohl der Markt klare Hinweise auf bessere Alternativen gibt. Die Herausforderung besteht darin, diese geistige Verankerung zu erkennen und bewusst zu überprüfen, ob die ursprüngliche Orientierung noch relevant oder rational ist. Das Verhalten der Masse, auch als Herdentrieb bekannt, beeinflusst viele finanzielle Entscheidungen. Menschen agieren oft nach dem Prinzip „alle machen es, also sollte ich es auch tun“, ohne die individuellen Umstände zu hinterfragen. Gerade bei Aktien oder neuen Finanzprodukten kann diese Tendenz zu überhasteten Käufen oder Panikverkäufen führen, die langfristig vermieden werden sollten.

Ein gesundes Maß an Skepsis und die Entwicklung einer persönlichen Anlagestrategie sind hier wichtiger als kurzfristiges Mitlaufen. Die Vertrautheitsverzerrung macht es vielen schwer, sich von gewohnten Produkten oder Banken zu trennen, selbst wenn bessere Alternativen vorhanden sind. Diese Bevorzugung von Bekanntem führt häufig dazu, dass man finanzielle Chancen verpasst, beispielsweise bei der Wahl eines Sparkontos mit höheren Zinsen oder bei der Optimierung von Versicherungen. Es lohnt sich, regelmäßig den Finanzmarkt zu sondieren und bereit zu sein, gewohnte Pfade zu verlassen zugunsten von optimierten Lösungen. Mental Accounting beschreibt eine weitere interessante Denkweise, bei der Menschen Geld je nach Herkunft unterschiedlich behandeln.

Während das monatliche Gehalt meist streng budgetiert wird, neigen viele dazu, unerwartete Geldzuflüsse wie Boni oder Steuererstattungen ungeplant auszugeben. Dadurch entgleitet leicht die finanzielle Kontrolle, obwohl es sich letztlich um gleichwertiges Einkommen handelt. Bewusstes Management aller Geldquellen kann helfen, die Ausgaben besser zu steuern und Sparziele konsequenter zu verfolgen. Schließlich spielt die Glücksspieleinstellung oder Gambler’s Fallacy eine nicht zu unterschätzende Rolle. Der Irrglaube, dass vergangene Zufallsereignisse zukünftige Wahrscheinlichkeiten beeinflussen, führt dazu, dass manche Anleger ihre Investitionen nach vermeintlichen Mustern ausrichten, die aber statistisch keinen Einfluss haben.

Dieses Denken kann zu riskantem Verhalten und Fehleinschätzungen führen, die sich negativ auf das Vermögen auswirken. Die tiefere Ursache all dieser Verhaltensmuster liegt in der Evolution unseres Gehirns, das ursprünglich auf Überleben ausgerichtet war und moderne finanzielle Herausforderungen nicht optimal verarbeitet. Emotionen wie Angst, Stress oder Scham sind Überbleibsel dieser früheren Zeiten und beeinflussen nach wie vor stark unsere Entscheidungen. Dadurch handeln wir nicht immer rational, wenn es um Geld geht – was jedoch kein Grund zur Verzweiflung sein muss. Um dem entgegenzuwirken, ist es essenziell, ein Bewusstsein für diese psychologischen Fallstricke zu entwickeln.

Finanzielle Bildung und Selbstreflexion sind hier die Schlüssel. Indem man sich Routinen schafft, etwa regelmäßige Überprüfungen des finanziellen Status oder das Festlegen konkreter Sparziele, kann man emotionale Impulse verringern. Visualisierungen, wie das Benennen von Sparzwecken oder das Erstellen von visionären Bildern, stärken die Motivation und helfen, konsequent zu bleiben. Ebenso wertvoll ist es, Fortschritte zu dokumentieren und positive Entwicklungen bewusst wahrzunehmen, anstatt sich ausschließlich auf Verluste oder schwierige Phasen zu konzentrieren. Der Pausen-Ansatz bei Kaufentscheidungen reduziert spontane Impulskäufe und ermöglicht eine rationale Bewertung der Notwendigkeit.

Unterstützung von außen, etwa durch einen Finanzcoach oder vertrauenswürdige Ansprechpartner, kann zusätzliche Perspektiven eröffnen und emotionale Blockaden abbauen. Darüber hinaus spielt die regelmäßige, stressfreie und offene Auseinandersetzung mit den eigenen Finanzen eine wichtige Rolle. Ein Ritual aus Zeit, Ruhe und Sorgfalt, um Kontostände, Ausgaben und Sparziele zu reflektieren, kann die finanzielle Sicherheit und das Selbstvertrauen erhöhen. Geld wird somit nicht mehr als Last, sondern als Mittel zur Selbstverwirklichung wahrgenommen. Insgesamt zeigt die Behavioral Finance, dass finanzielle Entscheidungen weit weniger kalkuliert verlaufen, als man vermuten würde.