Die Erfolgsgeschichte von Bitcoin ist kaum zu übersehen. Von seiner Einführung im Jahr 2009 bis heute hat die digitalisierte Kryptowährung einen unglaublichen Wertzuwachs erlebt – teils um mehrere hunderttausend Prozent. Für viele frühe Investoren, die ihre Bitcoins langfristig halten, ergeben sich durch die explosionsartig gestiegenen Kurse erhebliche Vermögenswerte, die normalerweise erst beim Verkauf steuerlich relevant würden. Doch angesichts der zunehmenden Marktdominanz von Bitcoin und anderer Kryptowährungen wächst bei Regierungen weltweit das Interesse daran, diese immensen, oft unrealisierten Gewinne stärker in den Steuerrahmen einzubeziehen. Dabei rückt die Idee einer jährlichen Vermögenssteuer, welche nicht nur auf Einnahmen, sondern auf den gesamten Besitz angewandt wird, immer mehr in den Fokus.

Bitcoin-Hodler, also jene Anleger, die Bitcoins ausschließlich zum Zwecke des Wertaufbaus und langfristigen Haltens erwerben, könnten somit unbeabsichtigt den Anstoß für neue steuerliche Regelungen geben. Die Vermögenssteuer, ein Instrument das schon lange in einigen Ländern wie Norwegen, Belgien oder der Schweiz existiert, bleibt in den meisten großen Wirtschaftsnationen bisher zumeist außen vor. Diese Steuer bemisst sich am Gesamtwert des Vermögens einer Person abzüglich Verbindlichkeiten und wird unabhängig davon erhoben, ob dieses Vermögen zu Geld gemacht wird oder Erträge abwirft. Gerade für finanzstarke Individuen, zu denen viele Bitcoin-Investoren mittlerweile zählen, bedeutet das eine zusätzliche Belastung – unabhängig von Kauf- oder Verkaufsentscheidungen. Frankreich bietet ein aktuelles Beispiel für solche Entwicklungen: Im Dezember 2024 regte die Senatorin Sylvie Vermeillet an, Bitcoin als „unproduktiv“ einzustufen, was eine jährliche Besteuerung der Wertsteigerungen auf Bitcoin bedeuten würde, selbst wenn diese niemals veräußert werden.

Weitere Länder könnten diesem Vorstoß folgen, denn die Balance zwischen Steuereinnahmen und Kapitalflucht ist für Staaten eine delicate Herausforderung. Bereits in der Vergangenheit hat sich gezeigt, dass hohe Vermögenssteuern oder andere finanzielle Belastungen vermögende Bürger dazu motivieren, in steuerfreundlichere Länder abzuwandern. Dubai, mit seinen niedrigen Steuerlasten, zieht zunehmend viele Vermögensinhaber an, die aus Ländern mit vergleichsweise hohen Steuersätzen fliehen. Die Volatilität von Bitcoin erschwert die Entscheidung von Seiten der Politiker zusätzlich. Zwar klettert der Wert schwindelerregend in neue Höhen, doch ebenso drohen Korrekturen, die den Staatshaushalt durch Gewinneinbrüche beeinträchtigen könnten.

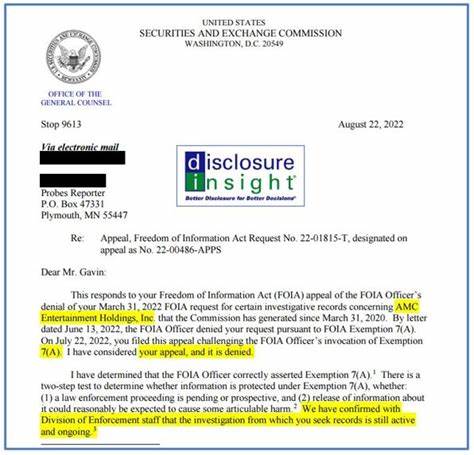

Eine Vermögenssteuer könnte zwar regelmäßig Einnahmen generieren, ohne auf den Verkauf von Vermögen warten zu müssen, jedoch birgt sie die Gefahr, dass die wohlhabenden Halter Vermögenswerte ins Ausland schaffen und damit dem Fiskus entziehen. In anderen Teilen der Welt wird hingegen ein umgekehrter Trend beobachtet: In den USA beispielsweise signalisierte die Einführung einer Bitcoin Strategic Reserve unter Präsident Donald Trump eine Wertschätzung für das Konzept des langjährigen Haltens und könnte als Zeichen gewertet werden, dass Vermögenssteuern auf Krypto hier weniger wahrscheinlich sind. So scheinen sich unter den unterschiedlichen Regierungen divergierende Strategien abzuzeichnen, die vom strengeren Eingreifen mit jährlichen Vermögenssteuern bis hin zu einem unterstützenden Umgang mit Hodlern reichen. Es zeichnet sich ab, dass die immense Wertentwicklung von Bitcoin und anderen Kryptowährungen nicht nur private Anleger, sondern vor allem auch Gesetzgeber vor neue Aufgaben stellt. Die Frage, ob Vermögenssteuern für Kryptowährungen bald erbracht werden müssen, wird zu einem zentralen Thema der kommenden Jahre.

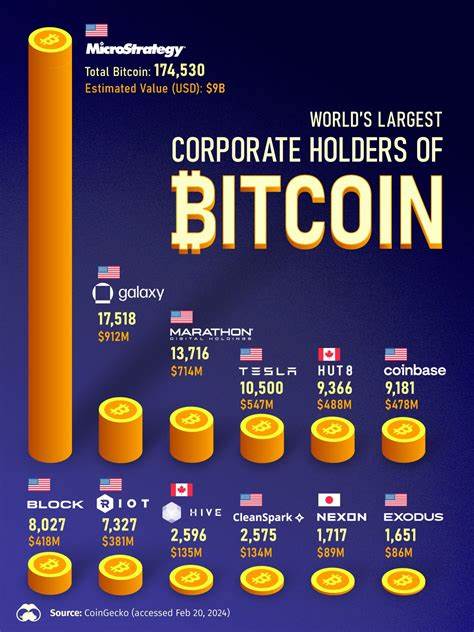

Die Entscheidung wird europaweit und darüber hinaus tiefgreifende Auswirkungen auf die Attraktivität von Ländern für Investoren haben – und könnte die nächsten zehn Jahre einer intensiven Debatte über die gerechte Verteilung von Wohlstandsnachweisen prägen. Klar ist, dass Bitcoin-Hodler heute schon genügend Kapital häufen, um global ins Blickfeld der Finanzbehörden zu geraten. Ob diese Entwicklung nachhaltige Veränderungen im Steuersystem verursacht oder lediglich politisches Ringen um Stellungnahmen provoziert, hängt von vielen Faktoren ab. Dabei spielen Marktdynamik, regulatorische Ansätze und die internationale Zusammenarbeit bei der Steuerpolitik eine gewichtige Rolle. Das Wachstum und die zunehmende Verbreitung von Bitcoin verleihen den traditionellen Systemen wenig Spielraum, an bisherigen Vorgehensweisen festzuhalten.

Stattdessen steht das Konzept, Gewinne nur beim Verkauf zu besteuern, auf dem Prüfstand. Schließlich kann eine Vermögenssteuer ein effektives Mittel sein, um unrealisierten Wertzuwachs gleichmäßig und kontinuierlich zu erfassen und dadurch auch Steuerflucht und Gewinnverschiebungen zu vermeiden. Allerdings darf nicht außer Acht gelassen werden, dass die Einführung solcher Steuern auch Herausforderungen mit sich bringt. Die korrekte Bewertung von Kryptowährungen, deren hohe Preisschwankungen sowie die Vermeidung von mehrfachen oder unangemessenen Belastungen sind nur einige der Probleme, die bei der Ausarbeitung von Gesetzen berücksichtigt werden müssen. Für Bitcoin-Hodler bedeutet dies, dass die Tage, an denen nur ein Verkauf steuerpflichtig war, eventuell gezählt sein könnten.

Neue Strategien zur Steuerplanung, vermehrte Anforderungen an Transparenz und Compliance sowie eine veränderte Wahrnehmung von Bitcoin-Anlagen wären die Folge. Insgesamt steht der Krypto-Markt an einem Wendepunkt. Die anhaltende Wertzunahme von Bitcoin bringt zahlreiche steuerpolitische Debatten auf den Plan, die weltweit unterschiedlich geführt werden. Ob Folgen wie die Einführung einer umfassenden Vermögenssteuer tatsächlich eintreten, hängt vom politischen Willen, der Wirtschaftslage und dem Wandel im globalen Investitionsverhalten ab. Gleichwohl wird der Einfluss der Bitcoin-Hodler auf solche Entscheidungen nicht zu unterschätzen sein – nicht zuletzt, weil ihr Vermögen mittlerweile die Macht besitzt, politische Agenden mitzubestimmen.