Der US-Dollar, traditionell als eine der stabilsten und stärksten Währungen weltweit angesehen, befindet sich derzeit in einer Phase der Schwäche, die ihn auf ein Einmonatstief gedrückt hat. Diese Entwicklung ist eng verbunden mit den jüngsten Äußerungen und Maßnahmen der G7-Gruppe, die zu einer erhöhten Aufmerksamkeit im Bereich der Währungspolitik führen. Die G7, bestehend aus den sieben führenden Industrienationen, haben sich zuletzt verstärkt darauf konzentriert, den Einfluss von Währungsschwankungen auf die globale Wirtschaft zu steuern und gegebenenfalls durch koordinierte Maßnahmen gegenzusteuern. Dabei stellt sich die Frage, welche Faktoren den amerikanischen Dollar aktuell belasten und wie sich die möglichen Folgen für Wirtschaftsteilnehmer und Investoren gestalten könnten. Der Dollar gilt seit Jahrzehnten als wichtige Reservewährung, die von Notenbanken, Unternehmen und Investoren weltweit zur Absicherung und als Zahlungsmittel genutzt wird.

Dennoch ist keine Währung gegen Marktbewegungen und politische Entscheidungen immun, wie die jüngsten Ereignisse zeigen. Ausschlaggebend für den jüngsten Wertverlust des US-Dollars sind in erster Linie Zweifel und Unsicherheiten, die sich rund um die geldpolitischen Perspektiven der USA sowie die internationale Zusammenarbeit der G7 mit Blick auf Wechselkurse und Handelsbeziehungen aufgebaut haben. Die jüngste Sitzung der G7-Staaten hat nicht nur wirtschaftspolitische Intentionen kommuniziert, sondern auch offene Diskussionen über die Risiken von übermäßigen Währungsschwankungen und potenziell manipulativen Eingriffen in Devisenmärkte angestoßen. Dieses neue Augenmerk auf eine koordinierte Währungspolitik steht in einem Spannungsverhältnis zu einzelnen nationalen Interessen, die oftmals auf eine Schwächung der eigenen Währung als Mittel zur Handelsförderung setzen. Gerade in Zeiten zunehmender wirtschaftlicher Unsicherheiten und geopolitischer Spannungen wird die Balance zwischen Wettbewerbsvorteilen und Stabilität immer schwieriger zu halten.

Ein weiterer wesentlicher Faktor, der den Dollar belastet, ist die jüngste überraschende Verschlechterung am US-Arbeitsmarkt. Die überraschende Stellenkürzung von 33.000 Jobs im Juni war ein klares Signal, dass sich die US-Wirtschaft möglicherweise stärker verlangsamt als zuvor erwartet. Solche Daten wirken sich unmittelbar auf die Erwartungen der Investoren hinsichtlich der zukünftigen Geldpolitik der Federal Reserve aus. Wenn sich abzeichnet, dass die Fed angesichts schwächerer Wirtschaftsdaten möglicherweise ihre Zinsanhebungen pausieren oder sogar in naher Zukunft Senkungen einleiten könnte, verliert der Dollar als attraktives Investment gegenüber anderen Währungen an Reiz.

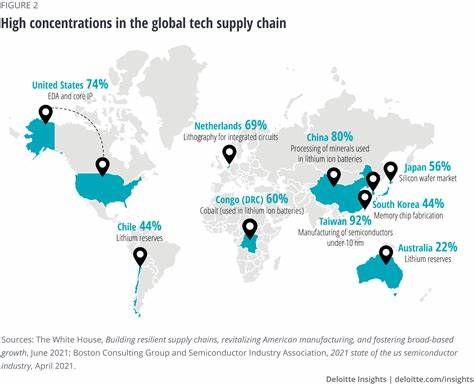

Zudem spielen auch internationale Handelskonflikte eine Rolle, welche die Investorensicherheit und damit indirekt die Dollar-Performance beeinflussen. Die jüngsten Berichte über mögliche Strafzölle und Handelsbeschränkungen zwischen den USA und Ländern wie Japan oder China verstärken die Verunsicherung an den Märkten. Ein instabiles Handelssystem kann nicht nur die Unternehmensgewinne mindern, sondern auch die Attraktivität des US-Dollars auf internationaler Ebene schwächen. Neben diesen makroökonomischen Faktoren zeigen sich auch technische Marktaspekte, die den jüngsten Dollar-Rückgang verstärkt haben. Der Devisenmarkt ist hoch liquide und wird von verschiedenen Akteuren wie Zentralbanken, Hedgefonds, multinationalen Konzernen und privaten Investoren dominiert.

Ein bewusster oder auch automatischer Verkauf von Dollar-Positionen bei bestimmten Preisgrenzen kann schnelle Bewegungen auslösen, die zusätzliche Volatilität schaffen. Diese Dynamik wird durch algorithmischen Handel und moderne Softwarelösungen zusätzlich verstärkt und macht Währungskurse gegenüber kurzfristigen Nachrichten besonders anfällig. In diesem Kontext versucht die G7-Gruppe mit ihrem neuen Engagement, eine Art Safety-Net zu etablieren, das schädliche Wechselkursschwankungen und damit verbundene wirtschaftliche Störungen verhindern soll. Dies könnte in verschiedenen Facetten erfolgen, unter anderem durch koordinierte Devisenmarktinterventionen, verbesserte Transparenzstandards und stärkere Kommunikation zwischen den Zentralbanken. Eine solche politische Absprache wird von vielen Ökonomen begrüßt, da die entstehenden oligopolistischen Strukturen im Währungsbereich eine stabile Grundlage bieten können, um systemische Risiken auszuschalten.

Kritiker bemängeln jedoch, dass solche koordinativen Maßnahmen auch Risiken bergen. Sollte es etwa zu einer zu engen Abstimmung kommen, könnten marktverzerrende Effekte und mangelnde Flexibilität auftreten. Dies könnte insbesondere in Situationen, in denen nationale wirtschaftliche Rahmenbedingungen deutlich voneinander abweichen, zu unerwünschten Nebeneffekten führen. Zudem besteht immer die Gefahr politischer Spannungen, wenn einzelne Länder Maßnahmen als Eingriffe in ihre geldpolitische Souveränität wahrnehmen. Eine Balance zwischen globaler Zusammenarbeit und nationaler Autonomie ist deshalb unerlässlich.

Für Unternehmen, Anleger und Verbraucher hat die momentane Situation direkte Auswirkungen. Ein schwächerer US-Dollar begünstigt einerseits amerikanische Exporteure, die ihre Produkte im Ausland günstiger anbieten können. Andererseits verteuern sich Importe, was sich in höheren Preisen für Verbraucher niederschlagen kann. Auch Finanzinstitute müssen ihre Strategien anpassen, da Wechselkursveränderungen Risiken in den internationalen Portfolios und Kreditgeschäften darstellen. Investoren sollten unter den aktuellen Bedingungen besondere Vorsicht walten lassen und ihre Positionen entsprechend diversifizieren.

Die kurzfristige Volatilität am Markt bietet zwar Chancen, erhöht jedoch auch das Risiko von unerwarteten Verlusten. Zu empfehlen ist eine intensive Beobachtung der geldpolitischen Entscheidungen der Federal Reserve sowie der Entwicklungen in der Koordination der G7-Länder. Ebenso wichtig sind makroökonomische Indikatoren wie Arbeitsmarktdaten, Inflationszahlen und Handelsbilanzen, die wichtige Hinweise auf den weiteren Kurs des US-Dollars geben können. Im weiteren Verlauf des Jahres wird die Rolle der G7 und ihre Fähigkeit, gemeinsam auf die Herausforderungen im Devisenmarkt zu reagieren, ein zentraler Themenpunkt bleiben. Sollte die Gruppe Erfolg haben, könnte dies zu einer Stabilisierung der Währungen führen und langfristig zur Beruhigung der Märkte beitragen.

Andernfalls könnten ungelöste Spannungen und divergierende nationale Interessen den Dollar weiter belasten und eventuell neue Turbulenzen auslösen. Zusammenfassend lässt sich sagen, dass der aktuelle Einbruch des US-Dollars auf vielfältige Ursachen zurückzuführen ist, die eng mit der globalen Währungspolitik und wirtschaftlichen Rahmenbedingungen verbunden sind. Die G7-Staaten spielen dabei eine entscheidende Rolle, da sie mit ihren Maßnahmen nicht nur die kurzfristige Marktvolatilität beeinflussen, sondern auch den langfristigen Kurs der internationalen Finanzarchitektur mitgestalten. Für alle Beteiligten auf dem Markt bleibt es essentiell, die Entwicklungen genau zu verfolgen und auf Veränderungen flexibel zu reagieren, um Chancen zu nutzen und Risiken zu minimieren.