Die Tokenisierung realer Vermögenswerte gilt als eine der vielversprechendsten Innovationen im Bereich der Blockchain-Technologie und der modernen Finanzwelt. Sie verspricht, die Art und Weise, wie Vermögenswerte gehandelt, verwaltet und investiert werden, grundlegend zu verändern. Während viele Experten davon ausgehen, dass der Markt für tokenisierte RWAs in den kommenden Jahren auf mehrere Billionen Dollar anwachsen wird, zeigt Michael Sonnenshein, COO von Securitize und ehemaliger CEO von Grayscale Investments, eine skeptischere Haltung – vor allem, was Immobilien als zu tokenisierendes Asset betrifft. Sein Statement wirft ein wichtiges Licht auf die Herausforderungen, denen sich die Tokenisierungsbranche gegenübersieht, und bietet wertvolle Orientierung in Bezug auf die realistischen Anwendungsfälle dieser Technologie. Tokenisierung – ein Überblick Bevor wir tiefer in die Argumentation von Sonnenshein eintauchen, ist es hilfreich, den Begriff der Tokenisierung von Vermögenswerten zu verstehen.

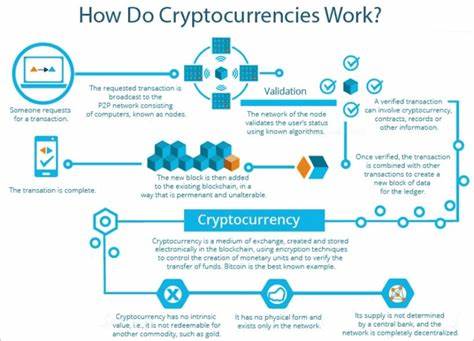

Tokenisierung bezeichnet den Prozess, bei dem reale Vermögenswerte in digitale Token auf einer Blockchain umgewandelt werden. Diese Token repräsentieren dann den Anteil oder Besitz an dem zugrunde liegenden Vermögenswert und können auf digitalen Plattformen gehandelt werden. Die Vorteile liegen auf der Hand: erhöhte Liquidität, geringere Transaktionskosten, transparenter Besitznachweis und schnellere Abwicklung von Geschäften. Größenordnungen und Prognosen Im Juni 2024 prognostizierten Institutionen wie Standard Chartered Bank und Synpulse, dass die Marktkapitalisierung von tokenisierten RWAs bis 2034 die Marke von 30 Billionen US-Dollar überschreiten könnte. Auch während der Paris Blockchain Week 2025 bestätigte eine Mehrheit von Branchenexperten diese optimistischen Erwartungen.

Doch Sonnenshein gehörte zu den wenigen Stimmen, die diese Zahlen kritisch hinterfragten. Er argumentierte, dass bereits viele etablierte und gut funktionierende Systeme im traditionellen Finanzsektor existierten, die den Handel mit Assets effizient ermöglichen. Dies bedeute, dass nicht jeder Vermögenswert zwangsläufig tokenisiert werden sollte oder müsse, nur weil es technisch möglich ist. Warum Immobilien nicht die ideale Wahl sind Gerade bei Immobilien riet Sonnenshein zur Vorsicht. Obwohl es durch Blockchain-Technologie möglich ist, Teilhaberschaften oder Anteile an Immobilien digital abzubilden, sei die Frage, ob dies wirklich Vorteile für die Anlegerbrücke bringt, durchaus berechtigt.

Immobilien sind per se illiquide, großvolumig und komplex strukturiert, sodass die Fragmentierung in Token kaum die agile Handelbarkeit bietet, wie es bei anderen Assets der Fall sein könnte. Ein wesentlicher Punkt ist die Natur der Immobilienmärkte: Sie sind oft regional geprägt, durch rechtliche Rahmenbedingungen komplex und die Abwicklung von Transaktionen dauert oftmals Wochen oder Monate. Token können zwar einzelne Zwischenschritte automatisieren und Mittelsmänner eliminieren, doch die fundamentalen Einschränkungen bleiben bestehen. Sonnenshein stellte klar, dass die Blockchain zwar Effizienzpotenziale heben kann, dies jedoch nicht zwangsläufig auf eine erhöhte Liquidität hinausläuft, die von der wachsenden On-Chain-Ökonomie aktuell besonders nachgefragt wird. Die Rolle bestehender Systeme Ein weiterer wichtiger Aspekt ist die Kraft der etablierten Systeme.

Klassische Dienstleister, Verwahrstellen, Broker und Börsen haben über Jahrzehnte stabile, regulierte Infrastrukturen aufgebaut, die Vertrauen in den Markt bringen. Sonnenshein weist darauf hin, dass diese Systeme gut funktionierende Lösungen für viele Arten von Vermögenswerten bieten, insbesondere bei liquiden Assets wie Aktien, Anleihen oder Investmentfonds. Die Tokenisierung von RWAs sollte demnach nicht als Allheilmittel gesehen werden, sondern als eine ergänzende Technologie, die einen echten Mehrwert erzeugt, wo bestehende Systeme an ihre Grenzen stoßen oder ineffizient sind. Immobilien fallen laut Sonnenshein eher nicht in diese Kategorie. Sie können zwar digitalisiert werden, aber die Präferenz von Investoren liegt momentan vor allem auf liquiden und leicht handelbaren Assets.

Perspektive für die Zukunft Trotz der Vorsicht äußert Sonnenshein durchaus Optimismus gegenüber der Tokenisierung realer Vermögenswerte. Er sieht in ihr das Potenzial, die Wahrnehmung von Krypto-Assets zu verändern: weg von reiner Spekulation hin zu echten Investment- und Portfolioverwaltungswerkzeugen – vergleichbar mit traditionellen Brokern oder Investmentkonten. Noch steht die Technologie in vielen Bereichen am Anfang. Doch gerade in weniger komplexen, liquiden und standardisierten Bereichen werden tokenisierte Assets vermutlich schneller Fuß fassen als im Immobiliensektor. Auch institutionelle Investoren könnten in Zukunft verstärkt solche Assets nutzen, um ihr Gesamtportfolio zu diversifizieren und neuen Investorengruppen Zugang zu bisher exklusiven Märkten zu ermöglichen.

Regional unterschiedliche Entwicklungen Besondere Entwicklungen zeigen sich im Nahen Osten, wo beispielsweise die Vereinigten Arabischen Emirate beginnen, Immobilien mittels Tokenisierung zu verbinden. Unternehmen wie Damac haben bedeutendePartnerschaften geschlossen, um ein Volumen von einer Milliarde US-Dollar durch tokenisierte Immobilien zu erschließen. Gleichwohl bleibt abzuwarten, wie sich praktisch die Integration von Rechts- und Eigentumsfragen entlang von regionalen Besonderheiten langfristig gestaltet. Potentiale und Grenzen der Technologie Je tiefer man sich mit der Tokenisierung beschäftigt, desto deutlicher werden neben den Potenzialen auch die Restriktionen. Während Blockchain-Technologie Transparenz, Unveränderlichkeit und Automatisierung bietet, braucht es für Vermögenswerte wie Immobilien weitreichendere rechtliche und operative Innovationen.

Zudem müssen Anlegerfortbildungsprogramme, regulatorische Klarheit und Infrastruktur angepasst sein, um Vertrauen und Volumen zu generieren. Eine weitere Herausforderung ist die Fragmentierung selbst. Tokenisierte Immobilienanteile könnten zwar theoretisch viele kleine Investoren zusammenbringen, aber das Management, die Verwaltung der Rechte und fraktionsübergreifende Entscheidungen werden dadurch nicht unbedingt einfacher. Die Tokenisierung löst nicht automatisch Herausforderungen der Koordination oder des Enteignungsschutzes – Aspekte, die in traditionellen Immobilienmärkten sehr wichtig sind. Zusammenfassung Die Tokenisierung realer Vermögenswerte ist zweifellos eine bedeutende Entwicklung mit großem Potenzial für die Finanzwelt.