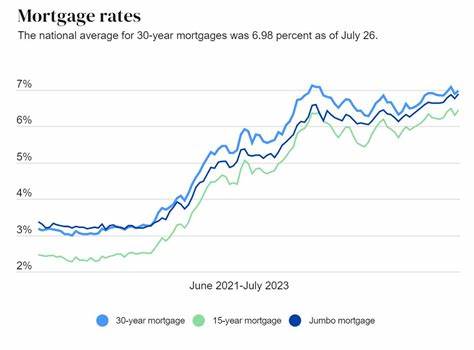

Die Entwicklung der Hypothekenzinsen ist ein zentrales Thema für viele Menschen, die ein Eigenheim erwerben oder ihre bestehende Finanzierung optimieren möchten. Besonders nach einer Phase, in der die Zinsen kontinuierlich gestiegen sind, stellen sich viele die Frage, ob und wann mit sinkenden Hypothekenzinsen gerechnet werden kann. Im Sommer 2025 zeigt sich dabei ein differenziertes Bild: Zwar sind die Zinsen in den vergangenen Wochen leicht gestiegen, doch der Blick auf die längerfristigen Trends und die wirtschaftlichen Rahmenbedingungen verrät mehr über die wahrscheinliche Richtung der Zinsentwicklung in der nahen Zukunft. Die aktuelle Zinssituation bei Hypotheken Nach Angaben von Freddie Mac liegt der Durchschnittszins für eine 30-jährige Festhypothek in den USA derzeit bei etwa 6,67 Prozent. Für einen 15-jährigen Festzins werden rund 5,80 Prozent veranschlagt.

Während diese Werte im Vergleich zum Höchststand vor einem Jahr schon eine leichte Entspannung darstellen, sind sie aus Sicht vieler potenzieller Käufer und Refinanzierer nach wie vor hoch. Die Zinssätze bewegen sich nach wie vor in einem Bereich, der vor nur wenigen Jahren undenkbar gewesen wäre. Was treibt die Hypothekenzinsen an? Hypothekenzinsen werden in erster Linie von einer Kombination aus wirtschaftlichen und marktspezifischen Faktoren bestimmt. Da insbesondere langfristige Zinsen eng an die Renditen langfristiger Staatsanleihen gekoppelt sind, spielt die 10-jährige Staatsanleihe eine zentrale Rolle. Aktuell liegt deren Rendite bei etwa 4,26 Prozent, also leicht gesunken im Vergleich zum Vorjahr.

Allerdings setzen Hypothekenzinsen einen Aufschlag, den sogenannten „Spread“, auf diese Rendite auf, der die Kreditkosten für Banken sowie das Risiko bei der Vergabe widerspiegelt. Die Federal Reserve, also die US-Notenbank, hat ebenfalls großen Einfluss auf die Zinslandschaft. Nach mehreren Zinssenkungen Ende 2024 und Anfängen 2025 hat sie zuletzt eine Abwägung getroffen und die Leitzinsen im Juni 2025 stabil gelassen. Die Erwartung von zwei Zinssenkungen im weiteren Verlauf des Jahres ist zwar vorhanden, doch kurzfristig bleibt die Zinspolitik zurückhaltend. Das bedeutet, dass auch die Hypothekenzinsen keinen rapiden Rückgang erfahren dürften.

Gründe für die aktuelle Zinshöhe Das ökonomische Umfeld bleibt komplex. Die Inflation zeigt zwar leichte Tendenzen nach unten, jedoch bleibt sie auf einem Niveau, das die Zentralbanken zu vorsichtigem Handeln zwingt. Die Arbeitsmarktdaten sind robust, und die Wirtschaft zeigt weiterhin eine moderate Stabilität. Insofern sind die Rahmenbedingungen für sinkende Zinsen nicht optimal. Gleichzeitig wirkt sich die Nachfrage nach Immobilien auf die Preise und somit auf die Gesamtbelastung der Käufer aus.

Das relativ knappe Angebot trifft auf eine hohe Käuferaktivität, was die Häuserpreise auf hohem Niveau hält. Dies erschwert es potenziellen Käufern zusätzlich, die höhere Zinslast auszugleichen. Prognosen und Markterwartungen Experten und Prognosetools wie das CME FedWatch Tool deuten darauf hin, dass die Leitzinsen im Sommer 2025 vermutlich noch eine Weile stabil bleiben. Die Wahrscheinlichkeit für eine Zinssenkung in der zweiten Jahreshälfte steigt zwar, aber es bleibt fraglich, ob diese Entwicklung umgehend zu wesentlich niedrigeren Hypothekenzinsen führt. Analysten gehen davon aus, dass Hypothekenzinsen im Bereich oberhalb von 6 Prozent bleiben, zumindest bis zum Ende des Jahres 2025 und darüber hinaus.

Auch makroökonomische Faktoren wie globale Entwicklungen, geopolitische Spannungen und der Zustand der Finanzmärkte spielen eine Rolle. So wirken sich Schwankungen bei Rohstoffpreisen, Lieferketten und internationalen Handelsabkommen indirekt auf die Zinslandschaft aus. Ausblick für Käufer und Refinanzierer Wer aktuell vor der Entscheidung steht, ein Haus zu kaufen oder eine bestehende Finanzierung zu optimieren, sollte sich nicht ausschließlich auf die Hoffnung auf sinkende Zinsen verlassen. Da ein signifikanter Rückgang in naher Zukunft unwahrscheinlich ist, gilt es, finanzielle Stabilität, solides Eigenkapital und realistische Budgets zu priorisieren. Zudem können alternative Strategien helfen, die finanzielle Belastung zu reduzieren.

Eine Option ist der Kauf eines Objekts mit kleinerem Budget oder in weniger zentralen Lagen, wo die Kaufpreise moderater sind. Auch der Erwerb einer Eigentumswohnung statt eines Einfamilienhauses kann sich positiv auf die monatliche Belastung auswirken, auch wenn dabei die Hausgeldkosten berücksichtigt werden müssen. Eine weitere Möglichkeit bieten besondere Darlehensformen mit Zinsbuys oder Tilgungsoptionen, die zu Beginn geringere Raten ermöglichen. Zudem bleibt die Option der späteren Refinanzierung eine wichtige Strategie. Mit einer guten Bonität und verbesserten Marktlage ist es möglich, künftig zu günstigeren Konditionen umzuschulden und so von niedrigen Zinsen zu profitieren.

Wie beeinflusst die Wirtschaftslage die Hypothekenzinsen? Die wirtschaftliche Situation, insbesondere Faktoren wie Inflation, Beschäftigung und Wachstum, sind maßgeblich für die Entwicklung der Zinsen. Erhöht sich die Inflation, reagiert die Zentralbank meist mit einer Zinserhöhung, um die Preisstabilität zu garantieren. Das führt wiederum zu höheren Hypothekenzinsen. Sollte eine Rezession eintreten, tendieren die Zinsen häufig dazu, zu sinken, da die Zentralbank eine expansivere Geldpolitik verfolgt. Allerdings kann ein wirtschaftlicher Abschwung auch die Nachfrage nach Immobilien dämpfen, was dann Zinssenkungen auf der einen Seite mit Preisrückgängen auf der anderen Seite kombiniert.

Dies schafft ein vielschichtiges Szenario, in dem nicht nur die Zinsen, sondern auch die Immobilienpreise genau beobachtet werden müssen. Warum ist jetzt nicht der perfekte Zeitpunkt zum Warten? Viele potenzielle Immobilienkäufer hoffen auf deutlich niedrigere Zinsen, bevor sie auf dem Wohnungsmarkt aktiv werden. Tatsächlich könnte sich genau diese Warterei als Nachteil erweisen. Die Daten zeigen, dass die Preise in vielen Regionen weiterhin hoch bleiben und die Nachfrage das Angebot übersteigt. Ein Abwarten könnte neben dem Risiko steigender Preise auch bedeuten, dass andere Interessenten schneller zugreifen.

Außerdem ist das Zinsniveau heute zwar höher als vor einigen Jahren, aber nach historischen Maßstäben immer noch vergleichsweise moderat. In den 1980er Jahren gab es Phasen mit Hypothekenzinsen im zweistelligen Bereich, was die heutige Situation ins Verhältnis setzt. Empfehlungen für potenzielle Immobilienkäufer Eine wichtige Empfehlung lautet, frühzeitig mit der Finanzplanung zu beginnen und sicherzustellen, dass die eigene Bonität und das Eigenkapital gut aufgestellt sind. Ein solider Finanzierungsplan hilft nicht nur bei der Kreditvergabe, sondern verschafft auch Verhandlungsspielraum bei den Konditionen. Es empfiehlt sich ebenfalls, verschiedene Angebote am Markt zu vergleichen und auf versteckte Kosten zu achten.

Neben dem reinen Zinssatz spielen auch Gebühren und sonstige Kosten eine Rolle bei der Gesamtbelastung. Die Bereitschaft, flexibel bei der Wohnlage und beim Haustyp zu sein, kann zudem die Chancen auf eine erschwingliche Immobilie erhöhen. Auch eine intensive Recherche über weniger bekannte Wohngebiete oder Neubauprojekte kann neue Perspektiven eröffnen. Möglichkeiten zur Kostenoptimierung Um die finanziellen Herausforderungen bei höheren Zinsen zu meistern, können Käufer auf mehrere Hebel zurückgreifen. Dazu gehören beispielsweise spezielle Darlehensprogramme, die Förderungen für Erstkäufer oder Renovierungsdarlehen umfassen.

Ein Modell wie das FHA 203(k) Darlehen erlaubt etwa, Kauf und Sanierung in einem Kredit zu bündeln, was besonders bei älteren oder renovierungsbedürftigen Immobilien interessant sein kann. Zusätzlich bieten manche Kreditinstitute Zinsbuys an, bei denen gegen eine Einmalzahlung der Zinssatz für einen begrenzten Zeitraum reduziert wird. Das kann die Gesamtbelastung gerade zu Beginn der Finanzierung deutlich senken. Was bedeutet die Zinsentwicklung für zukünftige Besitzer? Wer heute eine Immobilie finanziert, sollte stets einen langfristigen Blick bewahren. Ein Eigenheim ist häufig die größte Investition im Leben und mit langfristiger finanzieller Verantwortung verbunden.

Frühzeitiges Eigenkapitalaufbau und die Möglichkeit, in ruhigeren Zeiten umzuschulden, sind entscheidende Faktoren, um die Kosten über die Jahre zu optimieren. Die Wahrscheinlichkeit, dass die Zinsen innerhalb weniger Monate stark sinken, ist gering. Daher sollten Käufer auch alternative Sparpotenziale beim Hauskauf und beim täglichen Budget im Blick haben. Dazu zählen etwa Energiesparmaßnahmen, die die laufenden Kosten senken, oder eine geschickte Planung der Nebenkosten. Fazit: Die Lage bleibt anspruchsvoll, aber Chancen bestehen Die Hypothekenzinsen werden im zweiten Halbjahr 2025 aller Voraussicht nach eher stabil bleiben als signifikant fallen.

Während leichte Schwankungen nach oben oder unten möglich sind, ist ein rascher Rückgang auf Niveaus aus den Vorjahren nicht zu erwarten. Für Kaufinteressenten ist es deshalb ratsam, sich auf die aktuellen Rahmenbedingungen einzustellen und auf eine solide finanzielle Basis zu bauen. Flexibilität bei der Wahl der Immobilie, eine umfassende Marktkenntnis und der Einsatz moderner Finanzierungsinstrumente können dabei helfen, trotz höherer Zinsen den Traum vom Eigenheim zu verwirklichen. Geduld beim Beobachten der Marktentwicklung und die Bereitschaft zu Kompromissen sind ebenfalls wichtige Erfolgsfaktoren. Schließlich bleibt der Immobilienmarkt auch in Zeiten hoher Zinsen ein komplexes System, das von vielen Faktoren beeinflusst wird.

Wer informiert bleibt, die richtigen Fragen stellt und mit Weitblick plant, wird bessere Entscheidungen treffen können – unabhängig davon, wie sich die Hypothekenzinsen kurz- bis mittelfristig entwickeln.