Die Volatilität an den Aktienmärkten übt auf viele Anleger großen Druck aus – insbesondere bei der Planung der Altersvorsorge mit einem 401(k)-Plan. Die häufigen und oft drastischen Kursschwankungen können zu unruhigen Nächten und vorschnellen Entscheidungen führen, die das langfristige Anlageergebnis beeinträchtigen. Doch gibt es Wege, wie man sein 401(k)-Portfolio widerstandsfähiger gegen Marktschwankungen machen kann, ohne dabei die Chancen auf Rendite zu opfern? Zunächst ist es wichtig zu verstehen, was Volatilität eigentlich bedeutet. Sie beschreibt die Schwankungsintensität von Kursen an den Finanzmärkten. Wie bei einer Achterbahnfahrt gibt es Momente der Euphorie, wenn Aktien steigen, aber auch tiefe Täler, wenn die Kurse plötzlich fallen.

Ein Beispiel aus jüngster Zeit ist der Einbruch des S&P 500 um 19 Prozent während eines tariffbedingten Paniks im April, dem eine rasante Erholung von 18 Prozent bis Mitte Mai folgte. Gerade diese Schwankungsintensität erzeugt Unsicherheit. Eine einfache Möglichkeit, das Risiko zu entschärfen, ist die Flucht ins sichere Geldmarktsegment oder auf kurzfristige Anleihen. Diese Finanzprodukte sind nahezu wertstabil, schwanken kaum und bieten heute eine Verzinsung von etwa 4,3 Prozent. Allerdings ist diese Sicherheit mit einem Preis verbunden: Wer nur auf solche konservativen Anlagen setzt, kann vermutlich nicht die Rendite erzielen, die notwendig wäre, um den Lebensstandard im Ruhestand zu halten.

Es gilt also, ein ausgewogenes Verhältnis zwischen Sicherheit und Wachstum zu finden. Die grundsätzliche Wahrheit bei der Geldanlage lautet: Volatilität lässt sich nicht komplett vermeiden, ohne auf Aussicht auf höhere Gewinne zu verzichten. Jeder Investor muss seinen persönlichen Risikotyp kennen und seine Anlagestrategie entsprechend gestalten. Wer zu stark auf Sicherheit setzt, wird im Zweifel nicht genügend Vermögen aufbauen, um seinen finanziellen Zielen gerecht zu werden. Andererseits kann eine unüberlegte Risikobereitschaft dazu führen, dass bei Kursrückgängen zu viel Kapital verloren geht.

Deshalb ist eine Strategie, die das Risiko verteilt, besonders sinnvoll. Eine breit gefächerte Vermögensallokation reduziert das Risiko, dass einzelne Marktbereiche das gesamte Portfolio stark beeinträchtigen. Wer ausschließlich auf US-Aktien setzt oder sein Geld konzentriert in einige wenige Technologieschwergewichte investiert, bekommt in Phasen starker Schwankungen heftige Kursausschläge zu spüren. Durch eine sinnvolle Streuung, also Diversifikation, können solche Schwankungen abgefedert werden. Dies bedeutet, neben Aktien verschiedener Branchen auch ausländische Aktien und unterschiedliche Anleiheklassen im Portfolio zu haben.

Selbst Vermögenswerte wie Immobilienfonds oder Rohstoffe können zur Risikostreuung beitragen. Diese Diversifikation führt dazu, dass nicht alle Werte gleichzeitig stark fallen, was das Gesamtrisiko verringert und für ein stabileres Wachstum sorgt. Ein weiteres wichtiges Element ist das Anpassen des Portfolios an den eigenen Lebenszyklus und die verbleibende Anlagezeit. Jüngere Sparer profitieren davon, wenn sie einen größeren Anteil ihres Kapitals in wachstumsorientierte Anlagen, also Aktien, investieren, da sie Zeit haben, Marktabschwünge zu überstehen und von späteren Erholungen zu profitieren. Je näher der Ruhestand rückt, desto wichtiger wird es, das Portfolio sicherer aufzustellen, indem der Anteil an festverzinslichen Wertpapieren steigt.

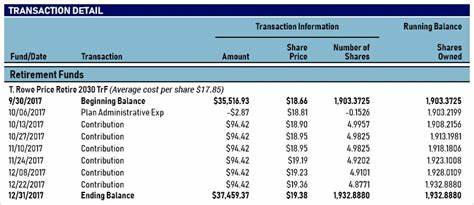

So vermindert man das Risiko, kurz vor dem Auszahlungszeitpunkt massive Verluste ausgleichen zu müssen. Der Gedanke hinter dieser sogenannten Glide Path-Strategie ist es, die Volatilität sukzessive zu reduzieren und damit den Kapitalerhalt in den letzten Lebensphasen zu gewährleisten. Damit sinkt auch der emotionale Stress; denn die starke Reaktion auf fallende Kurse kann zu übereilten Verkäufen führen, die langfristige Nachteile mit sich bringen. Darüber hinaus ist der automatische Investitionsprozess, der bei vielen 401(k)-Plänen Standard ist, ein großer Vorteil. Durch regelmäßige Einzahlungen wird – bewusst oder unbewusst – das Prinzip des Durchschnittskosteneffekts genutzt.

Das bedeutet, dass in Phasen niedriger Kurse mehr Anteile eingekauft werden, was den Durchschnittspreis langfristig senkt und die Ertragschancen verbessert. Die konsequente Fortführung dieses Plans, auch bei volatilen Märkten, zahlt sich oft aus. Doch neben der strategischen Zusammenstellung des Portfolios ist auch die psychologische Komponente nicht zu vernachlässigen. Wer einen klaren Plan hat, fühlt sich sicherer und tendiert weniger zu impulsiven Handlungen. Studien zeigen, dass nur ein kleiner Teil der Bevölkerung überhaupt über einen schriftlichen Finanzplan verfügt.

Dabei kann ein umfassender Plan, der Zielsetzung, Risikobereitschaft und Anlagehorizont berücksichtigt, das Selbstvertrauen stärken und hilft, rational zu bleiben – auch wenn die Schlagzeilen von stark schwankenden Märkten berichten. Langfristig erfolgreiche Anleger vermeiden es, auf kurzfristige Nachrichten und negative Meldungen hysterisch zu reagieren. Ein gesundes Verständnis von Marktschwankungen und die Akzeptanz, dass das Risiko zum Investieren dazugehört, sind Voraussetzung dafür, nicht bei jedem Kursrückgang in Panik zu verkaufen. Zusätzlich sollte man regelmäßig überprüfen, ob das Portfolio noch zu den eigenen Zielen und der Risikobereitschaft passt. Marktturbulenzen bieten oft Anlass, den Status quo zu hinterfragen und gegebenenfalls anzupassen – allerdings nicht hektisch während eines Crashs, sondern wohlüberlegt in ruhigeren Zeiten.

Zusammengefasst gibt es keine Möglichkeit, sein 401(k)-Portfolio komplett gegen Volatilität zu schützen, ohne die Renditechancen einzuschränken. Stattdessen empfiehlt sich ein ausgewogener Ansatz, der auf Diversifikation, altersgerechter Asset-Allokation und Disziplin beruht. Ein schriftlicher Plan und die Bereitschaft, die eigenen Ziele und Risikotoleranz realistisch einzuschätzen, helfen dabei, auch wilde Marktphasen gelassen zu überstehen und langfristig Vermögen für den Ruhestand aufzubauen. Vor allem junge Sparer sollten die Chancen in volatilen Zeiten sehen. Regelmäßige Beitragszahlungen ermöglichen das günstige Nachkaufen von Anteilen, wodurch das Risiko langfristig gemildert wird.

Für Anleger kurz vor dem Ruhestand ist es dagegen sinnvoll, den Fokus verstärkt auf stabile Einkommensquellen im Portfolio zu legen, um Überraschungen bei der Kapitalstandsituation zu vermeiden. Mit diesen Prinzipien und der richtigen Einstellung wird die 401(k)-Anlage widerstandsfähiger gegen Marktschwankungen und bietet eine bessere Basis, um das Ziel eines finanziell abgesicherten Ruhestands zu erreichen.