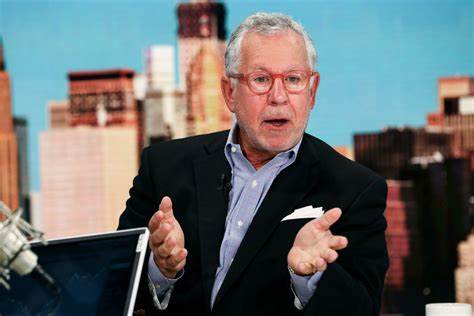

Der Aktienmarkt hat im April eine turbulente Phase erlebt, die viele Anleger vor Herausforderungen stellte. Die Unsicherheit vor allem wegen der internationalen Handelsspannungen und der Entscheidungen der US-Notenbank Federal Reserve hat für massive Schwankungen gesorgt. Inmitten dieser Volatilität stach ein erfahrener Fondsmanager besonders hervor: Doug Kass, der nicht nur den Einbruch der Börsen voraussagte, sondern auch die anschließende Erholung mit bemerkenswerter Genauigkeit erkennen konnte. Seine aktuelle, knackige Sechs-Wort-Botschaft sorgt bei vielen Investoren für Aufmerksamkeit, denn sie vermittelt prägnant seine Sicht auf die weitere Marktentwicklung. Doug Kass blickt auf eine nahezu 50-jährige Karriere im Fondsmanagement zurück und war unter anderem als Research Director bei Leon Coopers Omega Advisors tätig, was seinen Ruf als vorausschauender und verlässlicher Marktbeobachter festigte.

Während viele Anleger von der plötzlichen Talfahrt im April überrascht wurden, hatte Kass bereits im Dezember 2024 auf eine bevorstehende Schwächephase hingewiesen. Daraufhin passte er seine Strategie rechtzeitig an und nutzte die Kurskorrektur Anfang April zum günstigen Einstieg in Aktien, was ihm eine positive Rendite bescherte. Dieses Gespür macht seine aktuellen Einschätzungen besonders wertvoll. Der Schlüssel für Kass’ Prognosen liegt in seiner genauen Beobachtung der politischen und wirtschaftlichen Rahmenbedingungen, die den Aktienmarkt derzeit prägen. Besonders im Fokus steht für ihn die Federal Reserve, die durch ihre Zinspolitik entscheidenden Einfluss auf die Entwicklung von Inflation, Wachstum und Beschäftigung nimmt.

Die Fed verfolgt mit ihrem sogenannten Dual-Mandat zwei Ziele: die Sicherung von niedriger Arbeitslosigkeit und die Wahrung eines stabilen Preisniveaus. Dieses Zielkonflikt wird infolge der aktuellen wirtschaftlichen Lage immer schwieriger zu erfüllen. Die Arbeitslosenquote ist im Vergleich zum Jahr 2023 von 3,4 auf 4,2 Prozent gestiegen, gleichzeitig liegt die Inflationsrate trotz sinkender Tendenzen mit 2,4 Prozent weiterhin über dem Fed-Ziel von zwei Prozent. Zudem sorgen gegenläufige Entwicklungen in den Tarifen für zusätzliche Preissteigerungen, die vor allem Konsumgüter wie Kleidung oder Fahrzeuge betreffen. Diese „Zoll-Unsicherheiten“ führen dazu, dass die Zentralbank unter Druck steht, strenge Geldpolitik zu fahren, obwohl die Wirtschaft Anzeichen einer Abschwächung zeigt.

Fed-Chef Jerome Powell betonte diese Spannungen in einer seiner letzten Reden deutlich. Er stellte die schwierige Lage der Fed heraus, das richtige Gleichgewicht zwischen höheren Zinsen zur Inflationsbekämpfung und der wirtschaftlichen Unterstützung zur Vermeidung eines Jobabbaus zu finden. Dieses scheinbar unlösbare Dilemma könnte laut Kass der Grund sein, warum die Fed „hinter der Kurve“ zurückbleibt und ihre Entscheidungen verzögert, was kurz- bis mittelfristig die Marktvolatilität verstärken könnte. Auch die Kritik von Seiten des damaligen Präsidenten Donald Trump findet Kass in seinem Analysemodell berücksichtigt. Trump warf Powell mehrfach vor, zu langsam zu reagieren und verlangte Zinssenkungen, um eine Abschwächung der Wirtschaft zu verhindern.

Trotz des politischen Drucks hält Kass an seiner Einschätzung fest, dass die Zentralbank sehr vorsichtig agieren wird, um die Inflation wirklich unter Kontrolle zu bekommen. Die monetäre Lockerung käme seiner Meinung nach vorerst nicht infrage, da dies sonst langfristige Preissteigerungen begünstigen könnte. Die kurzfristige Rallye, die nach einer ersten starken Korrektur im April einsetzte, wurde erheblich durch die Hoffnungen begründet, dass der Handelsstreit nicht eskaliert und dass die Fed ihre Zinspolitik möglicherweise weniger aggressiv gestaltet. Diese optimistische Phase führte zu Kursgewinnen von 9 bis 11 Prozent bei den wichtigen Indizes S&P 500 und Nasdaq. Kass sieht in dieser Entwicklung jedoch kein eindeutiges Signal für eine nachhaltige Aufwärtsbewegung, sondern vielmehr einen vorübergehenden Rebound in einem weiterhin unsicheren Umfeld.

Für Anleger bedeutet dies, dass Vorsicht geboten ist. Der erfahrene Fondsmanager warnt vor übertriebenem Optimismus und verweist auf die Risiken, die von der fortgesetzten Wechselwirkung zwischen Konjunkturabschwächung, Handelsbarrieren und geldpolitischen Entscheidungen ausgehen. Insbesondere stagniert das Wirtschaftswachstum nach wie vor, während Inflationsdruck durch tarifbedingte Preisaufschläge vorhanden bleibt – eine klassiche Ausgangslage für eine Phase der Stagflation. Die jüngsten Bewegungen an den Märkten zeigen laut Kass klar, dass Anleger rasch reagieren und flexibel bleiben müssen. Die Zeiten der Konstanz sind vorerst vorbei, und es ist wichtig, die Entwicklungen in Echtzeit zu verfolgen und die eigene Anlagestrategie entsprechend anzupassen.

Besonders Aktien aus bestimmten Sektoren könnten sowohl von den Risiken als auch von Chancen profitieren, je nachdem, wie sich Handelspolitik und Zentralbankstrategie entwickeln. Kass' prägnante Sechs-Wort-Botschaft, die in Finanzkreisen hohe Beachtung findet, lautet wohl sinngemäß: „Fed behind curve, brace volatility“ – übersetzt etwa: „Fed ist hinter der Kurve, bereiten Sie sich auf Volatilität vor“. Dieses Signal fasst seine Erwartung zusammen, dass die anhaltende Unsicherheit und Herausforderungen bei der Geldpolitik zu weiteren Schwankungen an den Börsen führen werden. Für langfristige Investoren ist dies aber kein Grund zur Panik, sondern eher eine Aufforderung zur Umsicht und sorgfältigen Analyse. Die Bedeutung seiner Aussagen wird durch den aktuellen Marktumfeld unterstrichen, das von globalen Handelsstreitigkeiten, geopolitischen Spannungen und innerstaatlichen wirtschaftlichen Herausforderungen geprägt ist.

In einem solchen Kontext ist es umso wichtiger, Einschätzungen erfahrener Marktteilnehmer wie Doug Kass zu berücksichtigen, die nicht nur kurzfristige Trends erkennen, sondern auch strategische Risiken einordnen können. Abschließend lässt sich sagen, dass Kass’ Blick auf den Aktienmarkt sowohl eine Mahnung als auch eine Orientierungshilfe darstellt. Während die Unsicherheiten um Zinspolitik und Wirtschaftswachstum weiterhin bestehen, können Anleger mit fundierten Einschätzungen und einer flexiblen Anlagestrategie Chancen nutzen und Risiken minimieren. Die kommenden Monate werden zeigen, ob die Fed es schafft, den Spagat zwischen Wachstum und Inflationskontrolle erfolgreich zu meistern oder ob die Märkte weiter von starken Schwankungen geprägt bleiben. Für Investoren ist es daher ratsam, die Entwicklungen um die Zinspolitik und die Handelsbeziehungen genau zu verfolgen und sich dabei an sachlichen Analysen wie denen von Doug Kass zu orientieren, anstatt von kurzfristigen Panikreaktionen geleitet zu werden.

Nur so lässt sich in einem volatilen Umfeld langfristig erfolgreich navigieren und Vermögen sichern.