Der US-Dollar gilt seit Jahrzehnten als eine der stabilsten und vertrauenswürdigsten Währungen der Welt. Seine Rolle als globale Leitwährung ist tief in den internationalen Finanzmärkten verankert. Doch in jüngster Zeit mehren sich die Zeichen, dass diese Dominanz ins Wanken geraten könnte. Ein Veteran der Wall Street, David Roche, ehemaliger Banker bei Morgan Stanley und heute Leiter von Quantum Strategy, warnt vor einem bedeutenden Wertverlust des Dollars und prognostiziert eine bevorstehende Rezession in den USA bis zum Jahresende 2025. Seine Einschätzungen werfen ein Schlaglicht auf die Dynamiken, die den Dollar und die US-Wirtschaft in den kommenden Monaten und Jahren prägen könnten.

Eine der zentralen Ursachen für Roche's pessimistische Prognose ist die expansive Handelspolitik unter der Ära Trump, insbesondere der verhängte Handelskrieg, der einen erheblichen Einfluss auf die internationale Wahrnehmung der USA hat. Die von Trump initiierten Zölle und Handelsrestriktionen führten zu wirtschaftlichen Spannungen und veränderten das Bild der USA als verlässliche und offene Handelspartnerin. Diese Verschiebung hat das Vertrauen vieler Investoren erschüttert, die dadurch beginnen, ihre Gelder aus US-amerikanischen Vermögenswerten abzuziehen. Der Wert des Dollars ist seit Wiederaufnahme der aggressiveren Handelspolitik deutlich gefallen. Der US-Dollar-Index zeigt einen Rückgang von etwa acht Prozent seit Beginn des Handelskriegs.

Dieser Wertverlust des Dollars ist jedoch laut Roche erst der Anfang. Er schätzt, dass der Dollar in den nächsten fünf bis zehn Jahren um bis zu 15 bis 20 Prozent an Wert verlieren könnte. Ein wesentlicher Faktor, der diese Prognose stützt, ist die reale effektive Wechselkursrate, ein Indikator, der den Wert des Dollars im Verhältnis zu einem Korb anderer Währungen unter Berücksichtigung der Handelsvolumina misst. Aktuelle Daten weisen darauf hin, dass der Dollar immer noch etwa 20 Prozent überbewertet ist im Vergleich zu 2008, was bedeutet, dass weitere Anpassungen nach unten wahrscheinlich sind. Die Konsequenzen eines solchen Wertverlustes des Dollars sind weitreichend.

Zunächst einmal bedeutet ein schwächerer Dollar eine Abnahme der Kaufkraft amerikanischer Verbraucher im Ausland und kann zu steigenden Importpreisen führen. Für internationale Anleger fällt die Attraktivität von US-Anlagen ab, was zu Kapitalabflüssen führt, die wiederum die Finanzierungskosten für die USA erhöhen können. Diese Entwicklung könnte auch die Renditen von US-Staatsanleihen negativ beeinflussen, was wiederum den Dollar weiter schwächt. Die Dynamik des Kapitalabflusses ist ein weiteres zentrales Element in Roche's Analyse. Große ausländische Investoren haben laut Schätzungen von Goldman Sachs innerhalb von nur zwei Monaten Aktien im Wert von etwa 63 Milliarden US-Dollar verkauft.

Allein im März wurden 41 Milliarden und im April 22 Milliarden US-Dollar aus US-Aktien abgezogen. Auch wenn diese Zahlen im Vergleich zum Gesamtvolumen des US-Aktienmarktes, an dem ausländische Investoren etwa 18 Prozent halten, noch nicht dramatisch erscheinen, deuten sie dennoch auf einen wachsenden Trend hin. Ein solcher Trend lässt vermuten, dass das Vertrauen in die US-Wirtschaft und ihre Vermögenswerte weiter schwindet, was den Abwärtstrend des Dollars verstärkt. Die US-Staatsanleihemärkte sind ebenfalls von dieser Entwicklung betroffen. Während der Spitzenzeiten der Marktvolatilität, beispielsweise Anfang April, stiegen die Renditen vieler Staatsanleihen deutlich an.

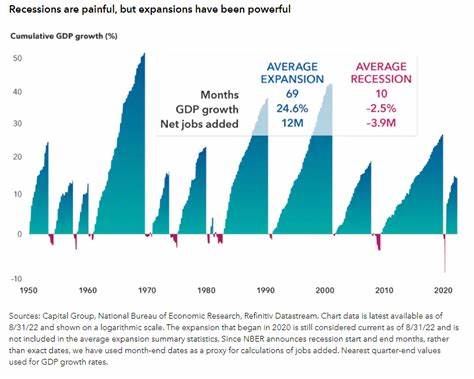

Dies zeigt, dass Investoren höhere Risikoaufschläge verlangen, um in amerikanische Anleihen zu investieren, was wiederum die Kosten für die Staatsfinanzierung erhöht und die Attraktivität des Dollars mindert. Eine steigende Renditekurve bei Staatsanleihen in Zeiten wirtschaftlicher Unsicherheit kann auch ein Vorzeichen für eine bevorstehende Rezession sein. Genau vor dieser Rezession warnt Roche, die bis Ende 2025 beginnen könnte. Seine Warnung basiert darauf, dass die US-Wirtschaft durch die Kombination aus Handelskonflikten, Kapitalabflüssen und einem geschwächten Dollar an Stabilität verliert. Wenn Investoren sich von US-Assets abwenden und internationale Handelsbeziehungen weiterhin belastet sind, wird das Wirtschaftswachstum gebremst.

Eine Rezession könnte die Folge sein, da Unternehmen und Verbraucher gleichermaßen mit Unsicherheiten und höheren Kosten umgehen müssen. Trotz mancher optimistischer Stimmen, die hoffen, dass neue Handelsabkommen und eine Deeskalation des Handelskriegs die Situation stabilisieren könnten, mahnt Roche zur Vorsicht. Die Spannungen, die während der Trump-Ära aufgebaut wurden, seien tiefgreifend und würden nicht so schnell verschwinden. Auch wenn es kurzfristig zu einer Beruhigung an den Finanzmärkten kommen könnte, ist laut ihm die strukturelle Schwäche des Dollars und der US-Wirtschaft nicht so leicht zu beheben. Weiterhin ist das Konzept des „US-Exzeptionalismus“, also die Vorstellung, dass die USA ein unantastbarer Hafen für Kapital und Investitionen sind, unter Druck geraten.

Das Vertrauen in die amerikanische Wirtschaft und das politische Umfeld, welches bisher viele internationale Investoren anzog, wird zunehmend infrage gestellt. Dieses veränderte Vertrauen führt zu einer Neubewertung der Risiken beim Investment in US-Anlagen und trägt somit zur Schwächung des Dollars bei. Zusammenfassend lässt sich sagen, dass die Warnungen von David Roche vor einem starken Rückgang des US-Dollars und einer möglichen Rezession im Jahr 2025 auf mehreren belastbaren Faktoren beruhen. Die Folgen dieser Entwicklungen könnten erhebliche Auswirkungen auf den globalen Finanzmarkt haben, da der Dollar als globale Leitwährung eine zentrale Rolle innehat. Investoren weltweit sollten diese Warnsignale ernst nehmen und ihre Strategien entsprechend überdenken.

Für Deutschland und Europa bedeutet eine Schwäche des Dollars sowohl Chancen als auch Risiken. Ein schwächerer Dollar könnte die Wettbewerbsfähigkeit europäischer Exporte in die USA verbessern, während gleichzeitig die Importpreise und die Inflation in den USA steigen könnten, was sich wiederum auf die globale Wirtschaft auswirkt. Gleichzeitig müssen europäische Akteure beobachten, wie sich die Kapitalbewegungen insgesamt verändern, da ein Rückgang der Dollarstärke auch Wechselkursschwankungen und Marktvolatilität mit sich bringen kann. Die nächsten Jahre werden zeigen, ob sich die Prognosen hinsichtlich des Dollars und der US-Wirtschaft bewahrheiten. Unabhängig davon ist klar, dass der internationale Handel, geopolitische Spannungen und finanzpolitische Entscheidungen weiterhin eine Schlüsselrolle spielen werden.

Anleger und Wirtschaftsexperten sollten die Entwicklungen rund um die US-Währung und die Handelspolitik daher genau beobachten und flexibel auf Veränderungen reagieren.