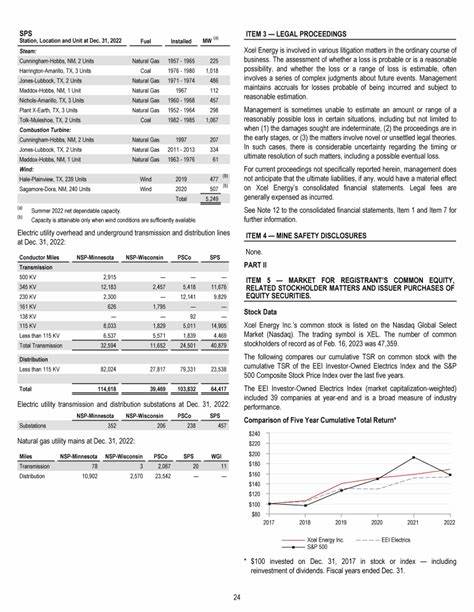

Die Börsenregel 'Sell in May and Go Away' ist vielen Investoren und Tradern ein Begriff. Obwohl sie einfach klingt, verbirgt sich dahinter eine vielschichtige saisonale Analyse, die über Jahrzehnte hinweg beobachtet wurde und Anlegern wertvolle Hinweise für ihre Handelsstrategie geben kann. Der Spruch besagt vereinfacht, dass es ratsam sein kann, Aktien im Mai zu verkaufen und während der Sommermonate eher auszusteigen, da die Preise in diesem Zeitraum tendenziell schwächer sind. Doch wie genau lässt sich dieses Signal handeln, und welche Faktoren sollten Investoren dabei beachten? Historische Performance und saisonale Schwankungen Die Analyse der vergangenen vier Jahrzehnte zeigt, dass die Börsenmonate von Mai bis Oktober im Durchschnitt eine schlechtere Performance aufweisen als die restlichen Monate des Jahres. Der S&P 500, einer der wichtigsten US-Aktienindizes, erzielte in diesen sechs Monaten eine durchschnittliche Rendite von etwa 2,45 Prozent, während von November bis April mit rund 7,29 Prozent eine deutlich bessere Entwicklung zu verzeichnen war.

Interessant dabei ist, dass die positive Trefferquote mit etwa 73 Prozent zwar hoch ist, jedoch die Gewinne oft deutlich begrenzter ausfallen und die negativen Ausschläge in diesen Monaten stärker sein können. Diese Tatsache macht die Sommermonate zu einer riskanteren Zeit am Aktienmarkt. Momentum statt Umkehr stattfindet Ein häufig gehörter Irrglaube ist, dass die Börse nach einer schlechten Phase in den ersten Monaten des Jahres im Sommer automatisch umkehrt und sich erholt. Doch die Daten legen nahe, dass die Marktdynamik eher durch Momentum geprägt ist. Wenn der S&P 500 in den sechs Monaten vor Mai Verluste verzeichnet hat, neigt er dazu, auch in der folgenden Periode von Mai bis Oktober schwächer zu bleiben.

Die durchschnittliche Rendite in solchen Fällen liegt im Minus bei etwa 2,6 Prozent, wobei die positive Ausbeute dann nur bei etwa 50 Prozent liegt. Das bedeutet, dass gerade Anleger, die aus einer schwachen Ausgangslage heraus in den Sommermonaten investieren wollen, zurückhaltend sein sollten. Ausnahmen und robuste Aktien in der Sommerphase Trotz dieses saisonalen Trends gibt es Aktien, die sich auch in den als schwach bekannten Monaten Mai bis Oktober überdurchschnittlich entwickeln. Ein herausragendes Beispiel ist das Unternehmen Cintas, dessen Aktie in den letzten zehn Sommerperioden jeweils besser abschnitt als der Gesamtmarkt und immer eine positive Rendite erzielte. Auch einige große Technologieunternehmen wie Apple, Nvidia, Alphabet und Microsoft haben sich als relativ robust erwiesen und waren in der Lage, den saisonalen Headwinds entgegenzuhalten.

Diese Ausnahmen lassen sich oft damit erklären, dass bestimmte Branchen weniger von saisonalen Schwankungen betroffen sind oder von außenwirtschaftlichen Faktoren getragen werden. Technologieaktien profitieren beispielsweise von andauernder Innovation und starker Nachfrage, während Unternehmen mit stabilen Geschäftsmodellen und gutem Management auch in schwierigen Marktphasen eine gewisse Resistenz aufweisen. Für Anleger, die die Ruhe vor dem Sommersturm nutzen wollen, ist es daher sinnvoll, ihr Portfolio entsprechend zu gewichten und weniger konjunkturanfällige oder stark zyklische Titel zu meiden. Strategien für den Handel während der Sommermonate Wer sich dafür entscheidet, das 'Sell in May and Go Away'-Signal umzusetzen, sollte seine Strategie gut durchdenken. Ein reiner Komplettausstieg aus allen Positionen im Mai ist nicht zwingend immer der beste Weg, auch wenn dies der ursprüngliche Ratschlag war.

Vielmehr könnte man beispielsweise Teilgewinne realisieren oder das Portfolio so umschichten, dass es aus defensiven und robusten Aktien besteht, die sich in der Vergangenheit bewährt haben. Zudem ist Timing am Markt stets herausfordernd. Die Daten belegen, dass es Jahre gab, in denen die Sommermonate für besonders starke Gewinne sorgten. So waren nach einigen historischen Einbrüchen in den sechs Monaten vor Mai die darauffolgenden Monate trotz des Trends sogar sehr positiv. Deshalb profitieren Anleger, die genau beobachten und flexibel reagieren, oft mehr als jene, die starr an festen Kalenderregelungen festhalten.

Absicherung durch Diversifikation und Derivate Neben der Auswahl geeigneter Aktien kann auch die Diversifikation eine wichtige Rolle spielen, um die Auswirkungen der saisonalen Schwäche zu minimieren. Investitionen in andere Anlageklassen wie Anleihen, Gold oder sogar Hedgefonds-Strategien können das Risiko reduzieren. Die Absicherung durch Optionen oder andere Derivate ist eine weitere Möglichkeit, Verluste in volatilen Sommermonaten einzudämmen, ohne sich komplett von den Märkten zu verabschieden. Wichtige wirtschaftliche und geopolitische Einflüsse Obwohl die Saisonstatistik eine gute Orientierung bietet, sollten Investoren auch die aktuelle wirtschaftliche und geopolitische Lage in ihre Überlegungen einbeziehen. Faktoren wie Zinspolitik der Zentralbanken, weltweite Handelskonflikte oder unerwartete politische Ereignisse können die Marktentwicklung stark beeinflussen und zeitweise den saisonalen Verlauf überlagern.

Fazit Die Börsenregel 'Sell in May and Go Away' basiert auf langer Beobachtung und zeigt eine saisonale Schwächeperiode zwischen Mai und Oktober auf. Für Anleger bietet sie wertvolle Hinweise, um in diesen Monaten eine eher defensivere Haltung einzunehmen und ihr Portfolio gezielt auf robuste und wachstumsstarke Aktien umzustellen. Wichtig ist jedoch, dass diese Erkenntnis nicht als starres Gesetz verstanden wird, sondern mit aktuellem Marktgeschehen und individueller Risikoaffinität kombiniert werden sollte. Wer flexibel agiert, auf bewährte Titel setzt und strategisch Absicherungen nutzt, kann die Sommermonate mit einem gut abgestimmten Konzept erfolgreich meistern und das Risiko saisonaler Verluste reduzieren.