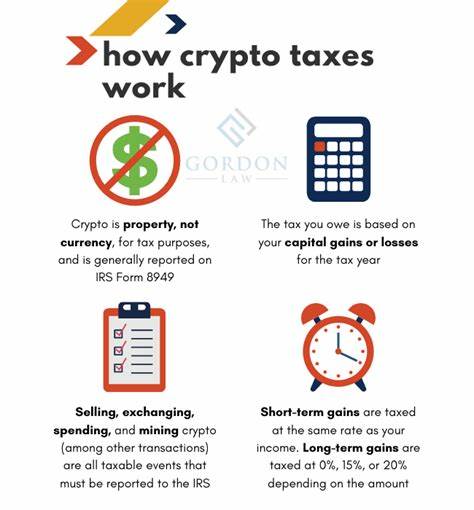

In den letzten Jahren hat Krypto aufgrund seiner wachsenden Popularität weltweit immens an Bedeutung gewonnen. Mit der zunehmenden Mainstream-Adoption haben Länder begonnen, Steuersätze auf digitale Vermögenswerte anzuwenden, um sie zu regulieren und ähnlich wie vorhandene Finanzanlagen zu behandeln. In diesem Artikel werden wir einen Blick darauf werfen, wie verschiedene Nationen die Besteuerung von Kryptowährungen angegangen sind. Hier sind einige Beispiele dafür, wie einige Länder Kryptosteuern behandeln: Vereinigte Staaten von Amerika In den USA gelten Kryptowährungen steuerlich als Vermögenswerte. Alle Transaktionen mit Kryptowährungen müssen in der Steuererklärung angegeben werden.

Der Verkauf von Krypto gegen Fiatgeld, Token, Lufttropfen, Mining oder Staking von Krypto, der Kauf eines Tokens gegen ein anderes sind alle steuerpflichtig in den USA. Die Steuersätze variieren zwischen 0-37% für Kapitalgewinne und Einkommensteuer. Die Berechnung der Kryptosteuer liegt bei den Nutzern, die wählen können, ob sie die Krypto nach der FIFO- oder LIFO-Steuer berechnen möchten. Vereinigtes Königreich Im Vereinigten Königreich fallen Steuern je nach Einkommen in Krypto oder nach Kapitalgewinnen an. Die angewendeten Steuersätze liegen zwischen 10-20%.

Der Verkauf von Krypto zum Abheben von Fiatgeld, der Handel eines Tokens gegen einen anderen, die Verwendung von Krypto zur Bezahlung von realen Vermögenswerten oder das Verdienen von Krypto-Kompensation sind alle steuerpflichtig. Italien In Italien wird Kryptowährung als Finanzinstrument betrachtet und unterliegt der Kapitalertragsteuer. Wenn der Wert des Portfolios 2000 Euro überschreitet, fällt eine Kapitalertragsteuer von 26% an. Verkäufe von Krypto zur Abhebung von Fiatgeld, der Handel eines Tokens gegen einen anderen usw., die Verwendung von Krypto zur Bezahlung von realen Vermögenswerten oder das Verdienen von Krypto-Kompensation sind alle steuerpflichtig.

Die LIFO-Methode wird angewendet, um die Kapitalertragsteuer zu berechnen. Deutschland In Deutschland sind Kryptowährungen private Vermögenswerte und unterliegen der Einkommensteuer. Kapitalertragsteuern gelten normalerweise nicht für Einzelpersonen, sondern für Unternehmen. Einkommen aus Bergbau und Einsatz kann als Geschäftseinkommen besteuert werden. Token-Lufttropfen, NFTs, die Verwendung von Krypto zum Kauf von Fiatgeld, anderen Token oder realen Vermögenswerten, das Verdienen von Krypto-Kompensationen, DeFi-Verleih sind alle steuerpflichtig.

Deutschland erfordert von Benutzern, dass sie alle Transaktionen unabhängig von ihrem Wert melden. Portugal In Portugal wird Kryptowährung als Kapitaleinkommen oder Selbstständigkeitseinkommen betrachtet. Passives Einkommen aus Krypto wird mit 28% besteuert. Krypto-Bergbau, Validierung, Tokenausgabe werden mit 14,5-53% besteuert. Portugalischer Krypto-Benutzer berechnen Steuern nach der FIFO-Methode.

Personen und Unternehmen, die Kryptowährungen in Portugal kaufen, verkaufen oder halten, müssen ihre Transaktionen melden, einschließlich etwaiger Gewinne oder Verluste aus Kryptotransaktionen. Singapur In Singapur wird Kryptowährung als Ware betrachtet und unterliegt der Mehrwertsteuer (GST), wenn sie zum Kauf von Waren und Dienstleistungen verwendet wird. Kapitalgewinne von Kryptowährungen werden derzeit nicht besteuert. Kryptowährungstransaktionen unterliegen in Singapur der Steuer ähnlich wie andere Formen von Einkommen. Der Handel mit Krypto, das Mining von Krypto und der Kauf von Waren und Dienstleistungen mit Krypto sind steuerpflichtig.

Einkommensteuer wird auf den Marktwert angewendet, während Kapitalgewinne besteuert werden, indem der Anschaffungskostenwert der Token vom Verkaufspreis abgezogen wird. Insgesamt können klare Vorschriften und effiziente Besteuerungssysteme für den Kryptowährungsbereich in Indien dazu beitragen, ein stabiles und sicheres Investitionsumfeld zu schaffen. Dies wird mehr Investoren und Unternehmen in den Sektor ziehen, was zum Wachstum der Branche und zur Schaffung neuer Arbeitsplätze führen kann. Darüber hinaus kann die ordnungsgemäße Steuererhebung aus dem Kryptobereich auch der Regierung helfen, Einnahmen zu generieren und die Wirtschaft des Landes zu unterstützen. Es sei darauf hingewiesen, dass dies allgemeine Richtlinien sind und sich Steuergesetze im Laufe der Zeit in den jeweiligen Ländern ändern können.

Es wird daher empfohlen, einen Steuerexperten für spezifischere steuerliche Beratung zu konsultieren.