Bei der Lösung von Kryptowährungssteuerproblemen ist Formular 1099-B nicht die Lösung Mit der Verabschiedung des US-Infrastrukturgesetzes im November müssen „Kryptomakler“ (d. h. Kryptowährungsbörsen und andere Drittanbieter, die den Transfer digitaler Vermögenswerte erleichtern) die Kryptotransaktionen der Kunden dem Internal Revenue Service über Formular 1099-B melden. Formular 1099-B wird von Regulierungsbehörden und finanziell motivierten Marktteilnehmern als "Lösung" für Ihre Kryptosteuerprobleme dargestellt. Leider könnte das nicht weiter von der Wahrheit entfernt sein.

David Kemmerer ist CEO und Mitbegründer von CryptoTrader.Tax, einem Startup für Kryptosteuer-Software. Die Einführung von Formular 1099-B bei den größten Kryptowährungsbörsen in den USA wird eines der größten Kopfschmerzen für Kryptowährungsnutzer sein, die Sie je gesehen haben. Was ist Formular 1099-B? Die 1099-Informationen existieren seit langem in der „traditionellen“ Finanzwelt. Alle 1099-Berichte haben den gleichen allgemeinen Zweck: Einkommen außerhalb eines W2-Formulars, also Einkommen, das außerhalb eines Arbeitsverhältnisses erzielt wurde, dem Internal Revenue Service zu melden.

1099-B ist eine spezielle Art von 1099, die Kapitalgewinne und -verluste aus Wertpapieren oder Eigentum in einer Transaktion meldet, die von einem Broker abgewickelt wurde. Einige Beispiele für Broker, die Sie aus der traditionellen Finanzwelt kennen könnten, sind eTrade, Charles Schwab und Robinhood. Diese Wertpapiermakler sind verpflichtet, Ihnen und dem IRS am Ende jedes Jahres eine Kopie Ihres 1099-B zu senden, in dem Ihr Anschaffungswert, Erlös sowie die zugehörigen Gewinne oder Verluste aus jeder Ihrer Transaktionen, die auf der Plattform des Brokers stattgefunden haben, gemeldet werden. ("Anschaffungswert" bezieht sich auf den ursprünglichen Wert eines Vermögenswerts oder einer Investition für steuerliche Zwecke.) Als Steuerzahler verwenden Sie dieses 1099-B, um Ihre Kapitalgewinne oder -verluste in Ihrer Steuererklärung anzugeben, und das IRS verwendet es, um zu überprüfen, ob Sie den richtigen Betrag an Einkommen gemeldet haben.

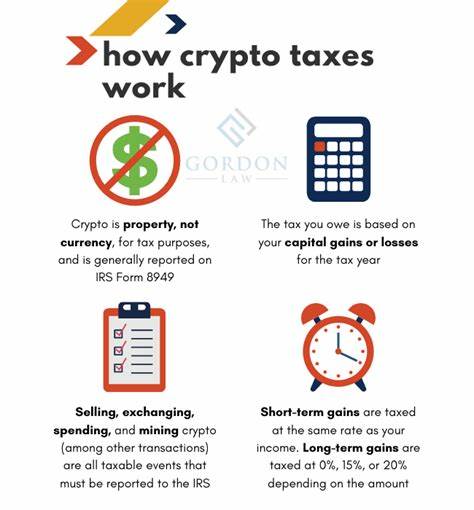

Warum sind die Dinge für Kryptobroker anders? Auf den ersten Blick macht es Sinn, dass Regulierungsbehörden die gleichen 1099-Anforderungen für Coinbase und Kraken haben wollen wie für Charles Schwab und Robinhood. Beide Plattformen vermitteln den Verkauf oder Austausch von Kapitalanlagen, die zu Kapitalerträgen führen. Aber technisch gesehen funktionieren Kryptowährungen und digitale Vermögenswerte vollkommen anders als Aktien. Es ist dieser grundlegende Unterschied, der 1099-B zu einer schlechten Lösung für die Berichterstattung über Kryptotransaktionen macht und der dazu führen wird, dass den Steuerzahlern immense Schmerzen bereitet werden, wenn die 1099-B-Berichterstattung in den kommenden Jahren auf allen großen US-Kryptowährungsbörsen eingeführt wird.