Der Bitcoinpreis ist in den letzten Monaten deutlich gestiegen und hat die Marke von 100.000 US-Dollar überschritten – eine Entwicklung, die von vielen Marktbeobachtern intensiv verfolgt wird. Eine zentrale Erklärung für diesen Anstieg liegt in der engen Verbindung von Bitcoin mit der globalen Liquidität, die laut führenden Analysten eine der wichtigsten Triebfedern für die aktuelle Rally darstellt. Bitcoin, als dezentrale digitale Währung, reagiert besonders sensibel auf Veränderungen im Geldangebot und der Liquiditätslage weltweit. Raoul Pal, Gründer von Global Macro Investor, bringt es auf den Punkt: Bis zu 90 Prozent der Preisbewegungen von Bitcoin lassen sich durch das Wachstum der globalen M2-Liquidität erklären.

Diese fast perfekte Korrelation mit einem Zeitverzug von etwa drei Monaten unterstreicht die fundamentale Bindung von Bitcoin an die Geldmenge und das makroökonomische Umfeld. Die M2-Monetärbasis umfasst neben Bargeld auch leicht verfügbare Einlagen und gilt als ein umfassender Indikator für die Liquidität im System. Während sich der Bitcoinpreis immer wieder volatil zeigt, offenbaren Analysen der M2-Daten eine fast genauso starke Dynamik, die den langfristigen Aufwärtstrend erklärt. Dabei ist die weltweite Liquidität nicht einfach ein kurzfristiger Faktor, sondern vielmehr das Ergebnis eines strukturellen Prozesses: Die Geldmenge wächst seit Jahren, getrieben durch die wachsenden Staatsschulden und die expansive Geldpolitik vieler Länder. Diese Entwicklung sorgt dafür, dass immer mehr Geld im Umlauf ist, das auch in riskantere Anlageklassen wie Kryptowährungen fließt.

Doch die Liquidität verläuft keineswegs geradlinig: Auf kürzeren Zeithorizonten lässt sich ein zyklisches Muster erkennen, das sich alle fünf Jahre ungefähr wiederholt. Der renommierte Finanzautor Michael Howell prognostiziert, dass der aktuelle Liquiditätszyklus seinen Höhepunkt bis Mitte 2026 erreichen wird. Eine solche zyklische Betrachtung ist für Bitcoin-Investoren besonders interessant, da sie eine Verbindung zu den Bitcoin-Halving-Zyklen bieten könnte, die historisch bedeutenden Einfluss auf den Preis hatten. Global betrachtet wird die Liquidität von zentralen Akteuren wie der US-Notenbank (Fed), der Volksbank von China (PBoC) und den Bankenmärken mit ihren Kreditvergabeprozessen beeinflusst. Während die Fed nach Jahren der Zinserhöhungen aktuell an einer Zäsur steht und angesichts wachsender wirtschaftlicher Unsicherheiten eine weichere Geldpolitik erwägt, hat die Volksbank von China bereits damit begonnen, Liquidität in das System zu injizieren, um die Wirtschaft zu stützen.

Das Zusammenspiel dieser maßgeblichen Einflussfaktoren erzeugt ein dynamisches Umfeld, das Bitcoin als Anlageklasse begünstigt. Ergänzend beeinflussen indirekte Faktoren wie die globale Konjunktur, der Ölpreis, die Stärke des US-Dollars und die Volatilität der Anleihemärkte das Liquiditätsniveau mit Verzögerung. Etwa wirkt sich eine schwächelnde Weltwirtschaft in der Regel positiv auf die Liquidität aus, da Zentralbanken zu mehr Liquiditätsspritzen neigen, um Wachstum zu stimulieren. Anders ist es bei steigender Volatilität im Anleihemarkt, die die Kreditvergabekapazitäten einschränkt und somit die Liquidität belastet. Besonders in den USA steigt seit einigen Monaten die Unsicherheit am Wirtschaftsmarkt.

Steigende Renditen bei US-Staatsanleihen und die zunehmende Volatilität deuten auf eine mögliche Verknappung der verfügbaren Kreditmittel hin. Diese Entwicklung könnte perspektivisch zu den erwarteten Gegenwinds für das Liquiditätswachstum zählen. Parallel dazu wird eine mögliche Rezession für 2026 prognostiziert, die die Risikobereitschaft der Investoren dämpfen und damit Liquidität dem Markt entziehen könnte. Trotz dieser potenziellen Hindernisse bietet das Liquiditätswachstum bislang noch Spielraum für einen weiteren Anstieg bis mindestens 2025. Für Bitcoin stellt dies eine wichtige Unterstützung dar, denn die Zufuhr von frischen Geldern in den Markt ebnet oft den Weg für Kurserholungen und neue Höchststände.

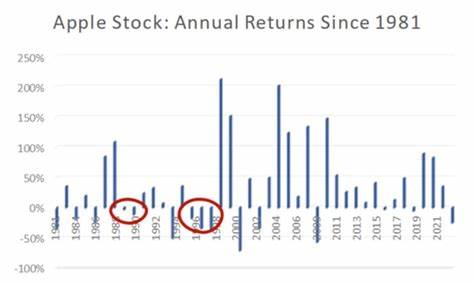

Die hohe durchschnittliche Rendite von Bitcoin von rund 130 Prozent jährlich seit 2012 bestätigt seine Stellung als eines der vielversprechendsten Investments der letzten Dekade. Selbst vor dem Hintergrund starker und teils dramatischer Kursrückgänge gehörte er zu den asymmetrisch erfolgreichsten Anlageklassen, die sogar den Nasdaq-Index deutlich übertrafen. Das Zusammenspiel von Geldpolitik, globaler Liquidität und den speziellen Charakteristika von Bitcoin erzeugt derzeit den idealen Nährboden für eine neue Hausse. Analysten erwarten, dass die weitere geldpolitische Lockerung, bedingt durch die wirtschaftlichen Herausforderungen, den Bitcoinpreis stützen wird. Sollte der Liquiditätszyklus tatsächlich im Jahr 2026 seinen Höhepunkt erreichen, könnte das auch einen Wendepunkt für den Bitcoinpreis markieren.

Die Übereinstimmung mit dem Bitcoin-Halving-Zyklus – einem Ereignis, bei dem die Belohnungen für das Mining halbiert werden und so die Geldmenge des Bitcoins verknappt wird – könnte eine fundamentale Synergie produzieren. Dieses Szenario eröffnet die Möglichkeit für eine massive Preisbewegung, wie sie in der Vergangenheit bereits beobachtet wurde. Die sorgfältige Beobachtung dieser makroökonomischen Entwicklungen und ihrer Auswirkungen auf die Liquidität ist daher für Anleger essenziell. Wer das Zusammenspiel von globaler Geldpolitik und Bitcoin versteht, kann mögliche Trends frühzeitig erkennen und Chancen besser nutzen. Dennoch sollten Investoren auch die Risiken nicht unterschätzen.

Das Ende des Liquiditätsaufschwungs könnte zu einem stärkeren Gegenwind führen, der sich negativ auf riskante Anlagen auswirken kann. Außerdem sind geopolitische Spannungen, Inflationsdruck oder unvorhergesehene wirtschaftliche Schocks Faktoren, die die bisherige Dynamik ändern könnten. Insgesamt zeigt sich, dass Bitcoin mehr denn je kein reines Spekulationsobjekt ist, sondern fest in das Geflecht globaler Finanzströme eingebunden ist. Seine Entwicklung spiegelt die komplexen Mechanismen der Geldschöpfung, Kreditzyklen und politischen Entscheidungen wider. Für Anleger empfiehlt es sich, die globalen Liquiditätsindikatoren, Zentralbankentscheidungen und damit verbundene Wirtschaftsdaten kontinuierlich zu beobachten, um fundierte Entscheidungen treffen zu können.

Das Verständnis der Zusammenhänge zwischen dem Wachstum der Geldmenge und Bitcoin kann dabei helfen, die Chancen des Marktes optimal zu nutzen und zugleich mögliche Risiken früh zu erkennen. Diese ganzheitliche Sichtweise unterstreicht die Bedeutung von Bitcoin als ein neues, zeitgemäßes Anlageinstrument im globalen Finanzsystem.