Die Investmentlandschaft ist ständig im Wandel, doch in jüngster Zeit zeigt sich eine deutliche Zurückhaltung gegenüber US-Aktien. Einer der wesentlichen Gründe dafür sind die nach wie vor zu niedrigen Risikoprämien, die Anleger für das Eingehen von Risiken auf dem US-Aktienmarkt erhalten. Obwohl die globale Wirtschaft mit zahlreichen Unsicherheiten konfrontiert ist, wird diese mangelnde Kompensation für Risiken von Experten, darunter die Edmond de Rothschild Asset Management, als Warnsignal für Investoren bewertet. Besonders die Handelspolitik unter der Ägide von Donald Trump, geprägt durch wiederholte und unvorhersehbare Zollerhöhungen, trägt zu steigenden wirtschaftlichen Risiken bei. Diese politische Volatilität beeinflusst die Risikoeinschätzung der Kapitalmärkte maßgeblich.

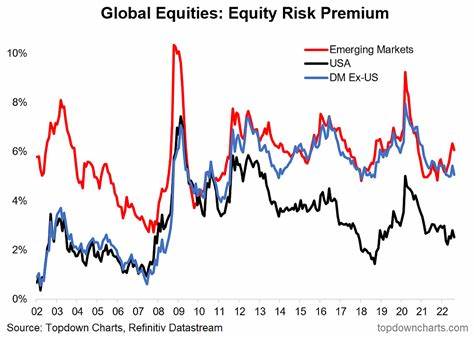

Risikoprämien spiegeln im Kern die Differenz zwischen der erwarteten Rendite risikobehafteter Anlagen und der risikofreien Verzinsung, etwa von Staatsanleihen. In einem gesunden Marktumfeld sollten sie jene Anleger belohnen, die bereit sind, Unsicherheiten in Kauf zu nehmen. In den USA jedoch bleiben diese Prämien trotz zahlreicher potenzieller Risiken anomal niedrig. Das unterstreicht die Skepsis bezüglich der Nachhaltigkeit der aktuellen Aktienmarktbewertungen. Während US-Aktien in den vergangenen Jahren von einem anhaltenden Wirtschaftswachstum, Innovationskraft und der Dominanz großer Technologieunternehmen profitierten, haben sich im aktuellen Marktumfeld tiefgreifende Veränderungen vollzogen.

Die politische Unsicherheit im Handelsbereich sowie die steigenden Long-Term-Zinssätze, wie etwa an den amerikanischen Staatsanleihemärkten, wirken als Gegenwind. Investoren fordern mittlerweile höhere Renditen für das eingegangene Risiko – dies wird jedoch durch die geringe Risikoprämie nicht ausreichend widergespiegelt. Die Konsequenz daraus ist eine erhöhte Vorsicht, die viele dazu veranlasst, eine Untergewichtung von US-Aktienportfolios vorzunehmen und verstärkt alternative Anlagesegmente oder internationale Märkte zu prüfen. Die Edelmetallmärkte, europäische und asiatische Börsen oder auch Kryptowährungen rücken durch dieses Verschieben des Anlagefokus vermehrt in den Blick der Anleger. Neben den direkten Auswirkungen auf Aktieninvestitionen hält die niedrige Risikoprämie auch den US-Dollar unter Beobachtung.

Währungsbewegungen sind entscheidend für globale Kapitalflüsse, da sie die Attraktivität von Anlagen in verschiedenen Währungsräumen beeinflussen. Eine schwächere Risikoprämie kann das Vertrauen in den Dollar beeinträchtigen, was wiederum Auswirkungen auf Export- und Importbilanzen hat. Vor diesem Hintergrund ist das Verhalten der Federal Reserve bei ihrer Geldpolitik von hoher Bedeutung. Zinserhöhungen können das Risiko auf den Märkten erhöhen und gleichzeitig einen Aufschwung des US-Dollars bewirken – was jedoch das Risiko für internationale Investoren vermehren kann. Investoren sollten daher die politische Entwicklung rund um Handelszölle und Wirtschaftspolitik genau beobachten, da diese maßgeblich das Risiko-Rendite-Profil von US-Aktien bestimmen.

Zusätzlich gilt es, das globale wirtschaftliche Umfeld zu berücksichtigen, denn geopolitische Spannungen, Inflationserwartungen und technologische Disruptionen wirken sich direkt auf die Marktrisikoprämien aus. Anleger, die eine langfristig erfolgreiche Anlagestrategie verfolgen, müssen sich daher mit dem Spannungsverhältnis zwischen Marktvolatilität, politischem Risiko und Risikoprämien auseinandersetzen. Für institutionelle und private Anleger gleichermaßen bedeutet dies, dass eine differenzierte Diversifikation wichtiger denn je ist. Es empfiehlt sich, neben klassischen US-Aktien auch andere Anlageklassen in die Strategie einzubeziehen, um das Risiko-Potenzial optimal zu balancieren und bessere Chancen auf attraktive Renditen zu wahrzunehmen. Die Diskussion um die Risikoprämie ist dabei nicht nur theoretischer Natur, sondern beeinflusst unmittelbar die Kapitalallokation weltweit.

In einer Welt, die von steigender Unsicherheit geprägt ist, kann eine realistische Einschätzung des Risikoaufwands den Unterschied zwischen Verlusten und erfolgreichen Investments ausmachen. Die Erkenntnisse von Edmond de Rothschild Asset Management bezüglich der niedrigen Risikoprämien in den USA sollten daher als wichtiger Hinweis dienen. Ein gesunder Markt erfordert ausreichend hohe Prämien, um Risiken langfristig zu kompensieren und das Vertrauen der Anleger zu stärken. Ohne eine Anpassung der Risikoprämien besteht die Gefahr, dass US-Aktien ihre Attraktivität im internationalen Wettbewerb immer mehr verlieren. Zusammenfassend lässt sich sagen, dass die derzeitigen wirtschaftlichen und politischen Rahmenbedingungen die Risikoprämien am US-Markt unnötig niedrig halten.

Dies macht die Investition in US-Aktien weniger lohnend im Vergleich zu alternativen Investments mit besseren Risiko-Rendite-Verhältnissen. Anleger sollten daher wachsam sein, ihre Portfolios kritisch prüfen und bei Bedarf anpassen, um den Herausforderungen in einem komplexen und volatilen Marktumfeld gerecht zu werden.