Die Finanzwelt steht häufig Kopf, wenn bedeutende Umfragen unter Investoren neue Erwartungen für die großen amerikanischen Aktienindizes offenbaren. Aktuell zeigt eine Umfrage von JPMorgan, dass eine überwältigende Mehrheit von Anlegern davon ausgeht, dass der S&P 500 im Jahr 2025 bereits seinen Höchststand erreicht hat. Diese Erkenntnisse werfen ein neues Licht auf die Märkte und zeigen, wie sich das Sentiment trotz historisch robuster Preisentwicklungen stark verändert hat. Der S&P 500 wird oft als Barometer für die US-Wirtschaft und das globale Anlegervertrauen gesehen. Nachdem der Index im Februar mit einem Rekordhoch von 6.

144 Punkten einen beeindruckenden Gipfel erreichte, gehen die befragten Investoren nun von einer Seitwärtsbewegung oder sogar einer Abwärtsentwicklung aus. Laut JPMorgan sehen 93 Prozent der 495 befragten Marktteilnehmer den Index in den kommenden zwölf Monaten nicht über die Marke von 6.000 Punkten steigen. Ein ernstzunehmender Teil der Befragten hält sogar einen Rückgang unter die 5.000-Punkte-Marke für möglich.

Diese Stimmung markiert einen deutlichen Wandel im Vergleich zu früheren Jahren, als etwa nach der Präsidentschaftswahl von Donald Trump eine bullishe Phase mit Kurszielen von bis zu 6.500 Punkten vorherrschte. Die Gründe für diese veränderten Erwartungen liegen größtenteils in der wirtschaftspolitischen Lage und den geopolitischen Spannungen. Besonders die Einführung und Eskalation von Handelszöllen durch die US-Regierung unter Trump hatte erhebliche Folgen für die globale Wirtschaftsdynamik und die Marktentwicklung. Die zuvor optimistisch gestimmten Investoren mussten ihre Erwartungen nach unten korrigieren, da die protektionistischen Maßnahmen einerseits die US-Exporte belasteten und andererseits Unsicherheit an den Märkten schürten.

Handelskonflikte und erhöhte Zölle führen häufig zu verzögerten Investitionen und bremsen Wachstumsprognosen. Aus Sicht der befragten Investoren stehen die Chancen auf eine Rezession aktuell nicht schlecht: 20 Prozent rechnen mit einem sogenannten „harten Landestart“ – einem starken Abschwung der Wirtschaft. Noch mehr, nämlich 61 Prozent, erwarten bergauf statt bergab eine Phase der Stagflation, also eine Kombination aus stagnierendem Wirtschaftswachstum und anhaltend hoher Inflation. Diese wirtschaftliche Gemengelage stellt eine große Herausforderung für Unternehmen und Anleger gleichermaßen dar. Die Inflationserwartungen spielen eine zentrale Rolle in diesen Entwicklungen.

Ein prognostizierter US-Kern-PCE-Inflationsrate von etwa 3 Prozent bis Ende 2025 zeigt, dass die Preissteigerungen trotz wirtschaftlicher Abschwächung weiter anhalten könnten. Normalerweise wirkt ein verlangsamtes Wirtschaftswachstum dämpfend für die Inflation, doch in der aktuellen Lage sind steigende Preise für grundlegende Güter und Dienstleistungen ein ernsthaftes Problem. Diese inflationären Tendenzen belasten nicht nur Konsumenten, sondern auch Firmen, die mit höheren Kosten konfrontiert sind, was wiederum die Gewinnmargen beeinträchtigen kann. Interessant ist jedoch, dass trotz allgemeiner Skepsis gegenüber dem Gesamtmarkt ein großer Anteil der Investoren bei den sogenannten „Magnificent Seven“ bleiben möchte. Diese Gruppe von sieben Mega-Cap-Technologieunternehmen, welche aufgrund ihrer dominanten Stellung und Innovationskraft als Wachstumstreiber gelten, wird von 41 Prozent der Befragten als lohnende mehrjährige Investitionschance angesehen.

Diese Anleger sind bereit, Kaufgelegenheiten bei Kursrückgängen zu nutzen und sogar ihr Engagement in diesen Titeln zu erhöhen. Das Vertrauen in die Marktführer im Technologiesektor scheint also robust, ungeachtet der breiteren Marktoxymoronien. Die schwächere Entwicklung des US-Dollars ist ein weiterer Faktor, der in diesem Kontext Aufmerksamkeit erfährt. Die Abwertung der amerikanischen Währung wird oftmals als Indikator für eine schwindende Vertrauensbasis in US-Anlagen gewertet. Dies spiegelt sich in einem Abverkauf amerikanischer Staatsanleihen wider, der wiederum weitere Unsicherheiten an den Finanzmärkten erzeugt.

Für internationale Anleger bedeuten Wechselkursschwankungen außerdem zusätzliche Risiken, die bei der Asset-Allokation berücksichtigt werden müssen. Betrachtet man die Auswirkungen auf einzelne Branchen und Unternehmen, so lässt sich feststellen, dass vor allem Unternehmen mit hoher Exportabhängigkeit besonders anfällig sind. Die protektionistischen Maßnahmen wirken sich direkt auf die Geschäftsaktivitäten aus und können zu kurzfristigen Ergebniseinbußen führen. Andererseits bleiben Innovationsführer aus dem Technologiebereich vergleichsweise unbeeindruckt von dieser Dynamik, was das Investoreninteresse an diesen Sektoren erklärt. Diese aktuelle Markterwartung sollte jedoch nicht als endgültiges Urteil verstanden werden.

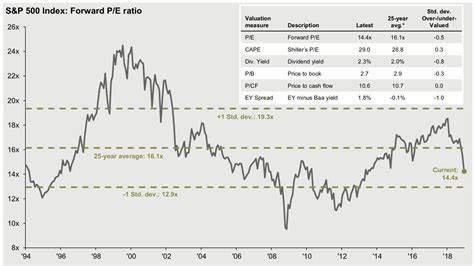

Märkte sind häufig volatil und können sich aufgrund unvorhergesehener Ereignisse schnell ändern. Langfristig wirkende Treiber wie technologische Innovation, demografische Entwicklungen und geopolitische Stabilität werden weiterhin eine wichtige Rolle spielen bei der Preisfindung an den Börsen. Die Umfrageergebnisse von JPMorgan spiegeln eine vorsichtige Grundhaltung vieler institutioneller Anleger wider, die mit Blick auf die hohen Bewertungen der vergangenen Jahre lieber defensiver agieren und sich auf wertstabilere Positionen konzentrieren. Die Betonung liegt auf Risikomanagement und selektiver Selektion von Marktsegmenten, die auch in schwierigen wirtschaftlichen Phasen Widerstandsfähigkeit zeigen. Für Privatanleger bietet diese Analyse wichtige Erkenntnisse: Eine gesunde Portion Skepsis gegenüber explosive Wachstumserwartungen ist gerechtfertigt und sollte das Portfolio entsprechend diversifizieren.

Gleichzeitig zeigt der Fokus auf die Magnificent Seven, dass nicht alle Branchen gleichermaßen von den Herausforderungen betroffen sind und gezielte Investitionen in innovative Unternehmen Chancen bieten können. Die wirtschaftlichen Aussichten der USA für das Jahr 2025 bleiben nach wie vor mit Unwägbarkeiten versehen. Während der S&P 500 als Gesamtindex möglicherweise keine neuen Jahresrekorde mehr erreicht, können einzelne Sektoren und Unternehmen durchaus gegen den Trend positiv performen. Investoren, die sich auf fundierte Analysen und sorgfältige Beobachtung stützen, haben gute Chancen, auch in einem von Unsicherheit geprägten Umfeld Renditen zu erzielen. Zusammenfassend zeigt die JPMorgan-Umfrage, dass eine Mehrheit der Anleger vorsichtig bis pessimistisch für die weitere Entwicklung des S&P 500 eingestellt ist, vor allem aufgrund der komplexen wirtschaftlichen Rahmenbedingungen und geopolitischen Faktoren.

Dennoch bleibt der Glaube an starke Technologiewerte ungebrochen, was die Spannweite der Markterwartungen widerspiegelt. Diese Dynamik verdeutlicht, dass ein differenzierter Blick auf die US-Märkte notwendig ist, um angemessen auf die Herausforderungen und Chancen des Anlagemarktes zu reagieren.

![Cloverage – Clojure Test Coverage [video]](/images/A584463D-FCD3-4013-BA46-CE163AB25440)