Die Roth-IRA-Konversion hat sich in den letzten Jahren als eine beliebte Strategie für die Altersvorsorge etabliert, insbesondere für Personen, die von der Aussicht auf steuerfreie Auszahlungen im Ruhestand profitieren möchten. Doch wie hoch sind eigentlich die Steuern, die bei einer solchen Konversion anfallen? Um diese Frage zu beantworten, ist es essenziell, die Grundlagen der Roth-IRA zu verstehen sowie die steuerlichen Auswirkungen einer Umwandlung genauer zu betrachten. Dabei spielt nicht nur die Höhe des zu konvertierenden Betrags eine Rolle, sondern auch die individuelle steuerliche Situation und die Wahl des Zeitpunktes für die Konversion. Bei einer Roth-IRA handelt es sich um ein Altersvorsorgekonto, das mit bereits versteuertem Geld gefüllt wird. Im Gegensatz dazu wachsen traditionelle Altersvorsorgekonten wie die klassische IRA steuerlich aufgeschoben, das heißt, Steuern werden erst bei der Auszahlung im Ruhestand fällig.

Die Konversion einer traditionellen IRA zu einer Roth-IRA bedeutet demnach, Steuern auf den Betrag zu bezahlen, der aus dem traditionellen Konto in die Roth-IRA übertragen wird, da bei der Roth nur nachversteuertes Geld investiert werden darf. Diese Steuerzahlung erfolgt im Jahr der Konversion als normales Einkommen. Die Höhe der fälligen Steuer richtet sich nach dem individuellen Einkommensteuersatz, der sich wiederum aus dem gesamten zu versteuernden Einkommen inklusive des Konversionsbetrags ergibt. Deutschland kennt, ähnlich wie die USA, einen progressiven Einkommensteuertarif, bei dem höhere Einkommen mit einem höheren Steuersatz belegt sind. Das bedeutet, je mehr Sie konvertieren, desto eher kann es passieren, dass Sie in eine höhere Steuerprogression rutschen.

Dies erhöht die Steuerlast insgesamt. Die exakte Berechnung der Steuerlast bei einer Roth-IRA-Konversion verlangt zunächst eine genaue Ermittlung des zu versteuernden Einkommens ohne den Konversionsbetrag. Sobald dieser hinzuaddiert wurde, lässt sich die Steuerlast anhand des progressiven Steuertarifs bestimmen. Beträge, die innerhalb einer Steuerprogression liegen, werden entsprechend ihrem Steuersatz versteuert, während der die Progression überschreitende Teil mit einem höheren Satz belegt wird. Das bedeutet, wenn ein Teil der Konversion den aktuellen Grenzsteuersatz überschreitet, wird dieser auf den nächsthöheren Tarif angewandt.

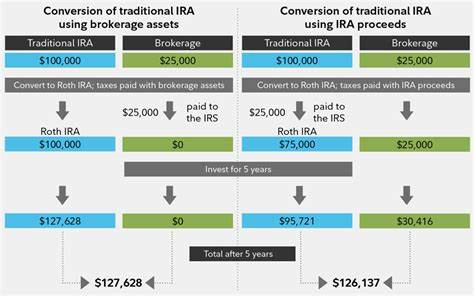

Aus steuerlicher Sicht kann es daher sinnvoll sein, die Konversion über mehrere Jahre zu strecken. So verhindern Sie eine zu hohe zusätzliche Steuerlast in einem einzigen Jahr und können die Steuerprogression besser kontrollieren. Besonders in Jahren mit geringerem Einkommen bietet sich eine Roth-Konversion an, da hier die Eingliederung des Konversionsbetrags in das Gesamteinkommen mit einem geringeren Steuersatz erfolgt. Das strategische Timing der Konversion ist daher ein essenzieller Faktor, um Steuern zu sparen. Es ist ebenfalls ratsam, die fälligen Steuern aus Mitteln außerhalb des Altersvorsorgekontos zu begleichen.

Nutzt man für die Steuerzahlung Gelder aus der IRA selbst, verringert das die Beträge, die im steuerfreien Roth-Konto investiert und wachsen können. Außerdem können bei Auszahlungen vor Erreichen des gesetzlichen Mindestalters Steuern und Strafzahlungen anfallen, was diese Vorgehensweise zusätzlich unattraktiv macht. Neben den unmittelbaren Steuerkosten gibt es weitere finanzielle Auswirkungen, die bei einer Roth-IRA-Konversion zu beachten sind. Höhere Einkommen in einem Jahr können beispielsweise zu höheren Beiträgen zur gesetzlichen Krankenversicherung führen oder sich negativ auf den Anspruch von Sozialleistungen und Steuervergünstigungen auswirken. Auch Auswirkungen auf die Höhe von Zuschüssen, Abzügen oder die Förderung von Kindern sind möglich.

Daher ist eine ganzheitliche Steuerplanung unerlässlich. Die Vorteile einer Roth-IRA-Konversion erstrecken sich jedoch weit über die Steuerzahlung im Jahr der Umwandlung hinaus. Durch das spätere Fehlen der sogenannten Mindestentnahmen, die bei klassischen Altersvorsorgekonten verpflichtend sind, behalten Sie während ihres Ruhestands mehr Flexibilität und Kontrolle über Ihre finanziellen Mittel. Die Auszahlungen aus einer Roth-IRA erfolgen steuerfrei, was bedeutet, dass Erträge und Ausschüttungen keiner weiteren Steuerbelastung mehr unterliegen. Zudem kann die Roth-IRA eine attraktive Option für die Vermögensweitergabe darstellen.

Hinterbliebene profitieren von steuerfreien Entnahmen, was eine nachhaltige und effiziente Erbschaftsplanung ermöglicht. Diese Aspekte machen die Roth-Konversion besonders interessant für gut verdienende Personen oder solche, die mit steigenden Steuersätzen in ihrem Ruhestand rechnen. Interessant ist auch, dass es in Deutschland keine direkten Einkommensgrenzen für die Durchführung einer Roth-IRA-Konversion gibt, was bedeutet, dass auch Personen mit hohem Einkommen diese Strategie nutzen können, selbst wenn sie aufgrund ihres Einkommens nicht direkt in eine Roth-IRA einzahlen dürfen. Das eröffnet eine wertvolle Möglichkeit zur Steueroptimierung und langfristigen Planung. Für die Umsetzung einer Roth-IRA-Konversion ist es wichtig, sich an die jeweiligen gesetzlichen Bestimmungen und Abläufe zu halten.

Der direkte Transfer der Gelder sollte idealerweise ohne eigene Entnahme erfolgen, um Fehler bei der Steuererklärung zu vermeiden. Zudem ist eine sorgfältige Dokumentation der Konversionsbeträge und Zeitpunkte entscheidend, da jeder Betrag eine eigene Fünf-Jahres-Frist für steuerfreie Auszahlungen hat. Die steuerliche Meldung erfolgt über die Steuervordrucke, in denen die Konversion als steuerpflichtige Einnahme angegeben wird. Eine korrekte und vollständige Meldung ist wesentlich, um spätere Komplikationen mit Finanzbehörden zu vermeiden. Daher empfiehlt sich oft die Hinzuziehung eines Steuerberaters, besonders wenn die Konversion komplexere finanzielle Verhältnisse berührt.

Zusammenfassend lässt sich sagen, dass die Steuerlast bei einer Roth-IRA-Konversion stark von der Höhe des konvertierten Betrags und der individuellen Einkommenssituation abhängt. Sie sollten die Konversion mit Blick auf langfristige Steuerersparnisse und Flexibilität planen, um das volle Potenzial dieser Altersvorsorgeform auszuschöpfen. Eine durchdachte Strategie kann dabei helfen, die Steuerprogression zu steuern, Vorteile im Ruhestand zu maximieren und das finanzielle Erbe effizient zu gestalten. Wer eine Roth-IRA-Konversion in Betracht zieht, sollte daher frühzeitig damit beginnen, seine persönliche Steuer- und Einkommenssituation zu analysieren und auf dieser Basis einen langfristigen Plan zu entwerfen. Die Zusammenarbeit mit Finanz- und Steuerexperten kann dabei einen entscheidenden Beitrag leisten, Risiken zu minimieren und Chancen optimal zu nutzen.

So wird die Roth-Konversion zu einer wertvollen Säule in der individuellen Altersvorsorgeplanung.